Con los alumnos de Historia del Pensamiento Económico y Social de UCEMA, vemos el debate “Hayek-Keynes” sobre las crisis y el ciclo económico. Comenzamos con el capítulo 22 de la Teoría General de Keynes, titulado “Notas sobre el ciclo económico” y luego vemos también un artículo de Hayek. Aquí van algunos párrafos que explican la visión de Keynes y otros donde hace referencia a la discusión, aunque en ningún momento menciona con quién está discutiendo, pero se puede inferir con quién.

“…encontraremos que las fluctuaciones en la propensión a consumir, en la curva de preferencia por la liquidez y en la eficacia marginal del capital han desempeñado su parte (en los ciclos). Pero sugiero que el carácter esencial del ciclo económico y, especialmente, la regularidad de la secuencia de tiempo y de la duración que justifica el que lo llamemos ciclo, se debe sobre todo a cómo fluctúa la eficacia marginal del capital.”

“Las últimas etapas del auge se caracterizan por las esperanzas optimistas respecto al rendimiento futuro de los bienes de capital, lo bastante fuertes para equilibrar su abundancia creciente y sus costos ascendentes de producción y, probablemente también, un alta en la tasa de interés. Es propio de los mercados de inversión organizados que, cuando el desencanto se cierne sobre uno demasiado optimista y con demanda sobrecargada, se derrumben con fuerza violenta, y aún catastrófica bajo la influencia de compradores altamente ignorantes de lo que compran y de los especuladores, que están más interesados en las previsiones acerca del próximo desplazamiento de la opinión del mercado, que en una estimación razonable del futuro rendimiento de los bienes de capital.”….

“De este modo, con mercados organizados y sujetos a las influencias actuales, la estimación que hace el mercado de la eficacia marginal del capital puede sufrir fluctuaciones tan enormemente amplias que no quepa neutralizarlas lo bastante por fluctuaciones correspondientes en la tasa de interés. Además, como hemos visto antes, los movimientos consiguientes en el mercado de valores pueden deprimir la propensión a consumir precisamente cuando es más necesaria. Por tanto, en condiciones de laissez-faire, quizá sea improbable evitar las fluctuaciones amplias en la ocupación sin un cambio trascendental en la psicología de la inversión, cambio que no hay razón para esperar que ocurra. En conclusión, afirmo que el deber de ordenar el volumen actual de inversión no puede dejarse con garantías de seguridad en manos de los particulares.”

Hasta allí, una muy breve exposición de su análisis y propuesta de solución. Ahora breves párrafos sobre el debate. Así comienza la sección inmediata al párrafo anterior:

“Puede parecer que el análisis precedente está de acuerdo con el punto de vista de quienes sostienen que la sobreinversión es la característica del auge, que el único remedio posible para la siguiente depresión es el evadirla, y que, si bien, por las razones dadas antes, ésta no puede impedirse por medio de una baja tasa de interés, el auge puede evitarse por otra alta. Ciertamente tiene fuerza el argumento de que una alta tasa de interés es mucho más efectiva contra un auge que otra baja contra una depresión.

Pero inferir estas conclusiones de lo anterior llevaría a una mala interpretación de mi análisis; y a mi modo de ver, supondría un error. Porque el término sobreinversión es ambiguo. Se puede referir a las inversiones que se destinan a desanimar las previsiones que las incitaron o para las cuales no hay lugar en circunstancias de intensa desocupación; o puede indicar un estado de cosas en el que cada clase de bienes de capital sea tan abundante que no haya inversión nueva que prometa aun en condiciones de ocupación plena, ganar en el curso de su duración más que su costo de reposición. Es solamente en el último estado de cosas donde hay sobreinversión, estrictamente hablando, en el sentido de que cualquier inversión posterior será sólo un puro desperdicio de recursos:….

…’El remedio del auge no es una tasa más alta de interés, sino una más baja!, porque ésta puede hacer que perdure el llamado auge. El remedio correcto para el ciclo económico no puede encontrarse en evitar los auges y conservarlos así en semi-depresiones permanentes sino en evitar las depresiones y conservarnos de este modo en un cuasi-auge continuo.”

“El auge que está destinado a terminar en depresión se produce, en consecuencia, por la combinación de dos cosas: una tasa de interés que, con previsiones correctas, sería demasiado alta para la ocupación plena, y una situación desacertada de previsiones que, mientras dura, impide que esta tasa sea un obstáculo real. El auge es una situación tal que el exceso de optimismo triunfa sobre una tasa de interés cuya altura excesiva se comprendería si se juzga con serenidad.”

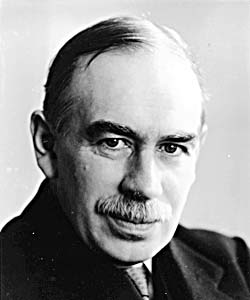

Keynes:

Utilizando el concepto de ciclo económico ¿Cómo explicaría Keynes la crisis del 73? ¿Hubo un colapso repentino de la eficacia marginal de capital o hubo un cambio en la oferta brusca?

¿Keynes le daba importancia al rol de las expectativas y de la confianza en una economía capitalista individual?

Hayek

¿Cuál sería un ejemplo actual de que un emprendedor haya cometido un error según Hayek en su escrito “Perspectivas de precios, disturbios monetarios y mala orientación de inversiones”?

Respuesta pregunta 1 keynes

Chat gpt

John Maynard Keynes fue un influyente economista que desarrolló teorías económicas que se centraban en la demanda agregada y la intervención gubernamental para combatir las crisis económicas. Para entender cómo explicaría Keynes la crisis del petróleo de 1973, es importante tener en cuenta sus ideas clave.

Keynes sostenía que los ciclos económicos se deben a fluctuaciones en la demanda agregada, que es la suma de todos los gastos en bienes y servicios de una economía. Según su teoría, las crisis económicas pueden ser causadas por una caída en la demanda agregada, lo que conduce a la disminución de la producción y el empleo. En este contexto, la crisis del petróleo de 1973 puede entenderse en términos de una disminución en la demanda agregada.

La crisis del petróleo de 1973 fue desencadenada por un aumento significativo en los precios del petróleo debido al embargo de la OPEP (Organización de Países Exportadores de Petróleo) a raíz de la guerra del Yom Kippur y otros factores geopolíticos. Este aumento en los precios del petróleo provocó un aumento en los costos de producción para muchas empresas, lo que a su vez resultó en una disminución de la inversión empresarial y el gasto de los consumidores. Esto afectó negativamente a la demanda agregada, lo que llevó a una recesión económica.

Desde la perspectiva de Keynes, la crisis del petróleo de 1973 podría explicarse como un shock externo que afectó negativamente la demanda agregada al aumentar los costos de producción y reducir la confianza de los consumidores y las empresas. Esto no necesariamente implica un colapso repentino de la eficacia marginal del capital (que se refiere a la rentabilidad de las inversiones) ni un cambio en la oferta brusca. En cambio, se trataba más de un choque en la demanda agregada debido a los altos precios del petróleo y sus efectos sobre la economía en general.

En respuesta a esta crisis, Keynes podría haber abogado por políticas fiscales y monetarias expansivas para estimular la demanda agregada y contrarrestar los efectos negativos en la economía. Estas políticas podrían haber incluido reducciones de impuestos, aumento del gasto público y políticas monetarias laxas para impulsar la inversión y el consumo, ayudando así a la economía a recuperarse de la recesión.

Bard:

Keynes explicaría la crisis del 73 como un choque externo que provocó un cambio repentino en la oferta. El embargo petrolero de la OPEP, que redujo drásticamente la oferta de petróleo a los países desarrollados, supuso un aumento repentino de los costes de producción y, por tanto, de los precios. Esto llevó a una reducción de la demanda agregada, lo que provocó una recesión económica.

En el modelo keynesiano, la demanda agregada está determinada por la inversión, el consumo y el gasto público. El embargo petrolero de la OPEP redujo la inversión, ya que las empresas tuvieron que pagar más por la energía. También redujo el consumo, ya que los consumidores tenían menos dinero para gastar debido a la inflación. El gasto público también se redujo, ya que los gobiernos necesitaban gastar más dinero en importaciones de petróleo.

Keynes habría argumentado que la crisis del 73 fue un ejemplo de cómo los shocks externos pueden tener un impacto significativo en la economía. El embargo petrolero fue un choque negativo que provocó una recesión económica.

En cuanto a la pregunta de si hubo un colapso repentino de la eficacia marginal de capital, Keynes no habría respondido directamente a esta pregunta. Sin embargo, habría señalado que el aumento de los costes de producción provocó una reducción de la rentabilidad de las inversiones. Esto podría haber llevado a un colapso de la eficacia marginal de capital, ya que las empresas dejaron de invertir en nuevos proyectos.

En conclusión, Keynes habría explicado la crisis del 73 como un shock externo que provocó un cambio repentino en la oferta. Este cambio provocó una reducción de la demanda agregada, lo que llevó a una recesión económica.

1) Cómo se podría aplicar los conceptos del tiempo y de la confianza que Keynes teoría en su escrito, “El ciclo económico”, en la situación económica de la República Argentina entre los años 2000 a 2020?

.2) Para John Maynard Keynes, en qué momento histórico se puede considerar que comenzaron a observarse los ciclos económicos y como él explica el comienzo de los mismos ?

.3) Cuál es el supuesto del fallo de la acción de los emprendedores en el escrito “Perspectivas de precios, disturbios monetarios y mala orientación de las inversiones” de Friedrich A. Hayek y que involucra el mismo ?

Respuesta pregunta 3:

Llama AI: El supuesto del fallo de la acción de los emprendedores en el escrito «Perspectivas de precios, disturbios monetarios y mala orientación de las inversiones» de Friedrich A. Hayek es que los emprendedores no pueden predecir los cambios en los precios y los disturbios monetarios que pueden ocurrir en el mercado. Hayek argumenta que los emprendedores solo pueden basar sus decisiones en la información que tienen disponible en el momento, y que esto puede llevar a una mala orientación de las inversiones. Hayek también afirma que el fallo de la acción de los emprendedores puede llevar a una ineficiencia en el uso de los recursos y a una distribución desigual de la riqueza..

Chat GPT: El escrito «Perspectivas de precios, disturbios monetarios y mala orientación de las inversiones» de Friedrich A. Hayek no es un texto que yo tenga en mi base de conocimientos hasta mi última actualización en septiembre de 2021. Sin embargo, puedo proporcionarte información general sobre algunos de los conceptos que Hayek discutió en sus escritos relacionados con la teoría del ciclo económico y las inversiones.

Friedrich A. Hayek fue un economista austriaco conocido por su trabajo en teoría monetaria y ciclos económicos. Uno de los supuestos fundamentales en sus escritos es el concepto de «malas inversiones» o «mala orientación de las inversiones» en el contexto de los ciclos económicos. Hayek argumentaba que los disturbios monetarios, como la expansión excesiva del suministro de dinero por parte de las autoridades monetarias, pueden distorsionar las señales de precios en la economía.

Cuando el banco central aumenta la oferta de dinero artificialmente, las tasas de interés tienden a caer, lo que hace que sea más barato pedir prestado. Esto, a su vez, puede llevar a una inversión excesiva en proyectos que no serían económicamente viables bajo condiciones de tasas de interés más altas y reflejaría mal las preferencias reales de los consumidores.

En otras palabras, Hayek argumentaba que la manipulación de la oferta de dinero a través de políticas monetarias expansivas podía llevar a que las empresas tomaran decisiones de inversión que no eran sostenibles a largo plazo. Cuando finalmente se ajusta el mercado, estas inversiones se consideran «malas inversiones» porque no se ajustan a las verdaderas preferencias y necesidades del mercado.

Es importante señalar que esta es una simplificación de la teoría de Hayek sobre los ciclos económicos, y sus escritos pueden ser bastante técnicos y complejos. Su trabajo en este campo se basa en la idea de que los disturbios monetarios pueden generar un ciclo de auge y caída en la economía, y que las políticas monetarias y crediticias pueden tener efectos significativos en la estructura de producción y el empleo.

Si tienes un pasaje específico del escrito de Hayek en el que se aborde este tema en particular, estaré encantado de proporcionarte más detalles con respecto a ese pasaje en particular si está dentro de mi conocimiento.

Preguntas – Textos Hayek y Keynes

1) Keynes aboga por la intervención estatal para estimular la demanda en tiempos de crisis, ¿Cómo reconciliaría esto con su comprensión de la importancia de los ciclos económicos causados por factores reales, según sus teorías no monetarias?

2) Dado que Hayek se centra en los desequilibrios y las perturbaciones del mercado, ¿cómo explicaría la necesidad de la intervención gubernamental activa en momentos de recesión económica, como se propone en la teoría keynesiana?

3) Keynes argumentó que el gasto público debería utilizarse de manera contracíclica, es decir, aumentarse durante las recesiones para estimular la demanda agregada y reducirse durante los períodos de auge económico para evitar la inflación. ¿Como argumentaría Hayek en contra de esta afirmación según su teoría sobre los ciclos económicos?

Respuesta de la pregunta 3

Chat GPT

Friedrich Hayek, un destacado economista austriaco y crítico del pensamiento keynesiano, argumentaría en contra de la idea de utilizar el gasto público de manera contracíclica basándose en su teoría sobre los ciclos económicos y sus creencias en la importancia de los mercados libres y la limitación de la intervención gubernamental en la economía. Hayek creía en un enfoque más liberal y menos intervencionista en la gestión de la economía, y sus objeciones al enfoque keynesiano incluyen las siguientes:

Efectos perjudiciales de la intervención gubernamental: Hayek sostenía que la intervención gubernamental en la economía, como aumentar el gasto público durante las recesiones, puede llevar a distorsiones y desequilibrios en los mercados. Argumentaba que cuando el gobierno interviene para estimular la demanda agregada, puede llevar a una asignación ineficiente de recursos, lo que a largo plazo puede ser perjudicial para la economía.

Conocimiento limitado del gobierno: Hayek argumentaba que el gobierno no puede tener el conocimiento completo y necesario para tomar decisiones efectivas en la gestión de la economía. Sostenía que los precios y las señales del mercado son la forma más eficaz de coordinar la actividad económica, ya que transmiten información descentralizada sobre la oferta y la demanda. La intervención gubernamental, según Hayek, distorsiona estas señales y puede llevar a decisiones económicas erróneas.

Peligro de inflación: Aunque Keynes abogaba por reducir el gasto público durante los períodos de auge económico para evitar la inflación, Hayek sostenía que la manipulación de la demanda agregada mediante políticas fiscales y monetarias podría generar inflación a largo plazo. Argumentaba que la inflación resultante de políticas keynesianas podría dañar el poder adquisitivo de la moneda y perjudicar a los ahorradores.

Ciclos económicos como resultado de distorsiones previas: Hayek creía que los ciclos económicos eran el resultado de distorsiones anteriores en el sistema, como la expansión del crédito artificialmente baja impulsada por la manipulación de las tasas de interés por parte de los bancos centrales. Según él, la intervención gubernamental y las políticas monetarias laxas pueden desencadenar ciclos económicos, por lo que argumentaría que la solución no es más intervención, sino evitar estas distorsiones desde el principio.

En resumen, Hayek argumentaría en contra de la idea de utilizar el gasto público de manera contracíclica, ya que consideraba que la intervención gubernamental en la economía podía tener efectos perjudiciales a largo plazo y que los ciclos económicos eran mejor comprendidos y gestionados a través de un enfoque de mercado libre y una limitación de la intervención gubernamental en la economía.

LlaMA chat

Hayek argumentó contra la afirmación de Keynes de que el gasto público debería ser contracíclico en varias maneras. Primero, Hayek creía que el gasto público era una forma de intervención en el mercado que era ineficaz y podría incluso hacer peor la situación económica. Hayek creía que el mercado era el mejor juez de cuánto se necesitaba de gasto público y que el Estado no podía saber mejor que el mercado en cuestiones de gasto.

Segundo, Hayek creía que el gasto público no era una forma de estimular la demanda agregada, sino que solo aumentaba la cantidad de dinero en circulación y no necesariamente la demanda real. Hayek creía que el gasto público solo podía estimular la demanda agregada si se utilizara para comprar bienes y servicios que no se producirían en el mercado libre, como la construcción de infraestructura.

Tercero, Hayek creía que el gasto público podía incluso causar inflación si se utilizara en períodos de auge económico. Hayek creía que el gasto público solo podía ser efectivo en períodos de recesión cuando la demanda real estaba bajo y el mercado estaba en equilibrio.

En conclusion, Hayek argumentó que el gasto público no era una forma eficaz de estimular la demanda agregada y que podría incluso hacer peor la situación económica. Hayek creía que el mercado era el mejor juez de cuánto se necesitaba de gasto público y que el Estado no podía saber mejor que el mercado en cuestiones de gasto.

PREGUNTAS KEYNES

1. ¿Por qué la preferencia por la liquidez ya sea demandando dinero por tenencia o por especulación, no sube hasta que precipita la eficiencia marginal del capital?

2. Keynes habla de las inversiones mal dirigidas se hubiesen evitado con una tasa de interés más baja. ¿Por qué asegura que en la época las tasas eran muy altas y desanimaban esta inversión?

3. Keynes opina que los consumidores tienen una disposición a gastar gracias a los movimientos de cotizaciones bursátiles , y no tanto a su ingreso. Esto derivado de una baja eficacia marginal del capital, la cual afecta a la propensión a consumir. ¿No se contradice en esto, ya que él ve las inversiones en bolsa como consumo y no como un desprendimiento del ahorro?

Pregunta para Hayek:

4. Cuando Hayek explica que una baja en la tasa de interés proporciona un estímulo para la producción de bienes futura y que a los consumidores no «les ha llegado esta información”, argumenta que se deberían aumentar los ingresos para llegar a la igualdad entre mercados de bienes. Según el autor, ¿cómo deberían elevarse esos ingresos?

CHAT GPT

John Maynard Keynes efectivamente sostenía que la disposición a gastar de las personas puede estar más influenciada por los cambios en el valor de sus inversiones que por su nivel de ingresos en un momento dado. Esta es una parte importante de su teoría sobre el consumo y la demanda agregada en una economía.

En otras palabras, Keynes argumentaba que las fluctuaciones en la riqueza de las personas, especialmente aquellas relacionadas con sus inversiones, pueden tener un impacto significativo en su propensión a gastar. Cuando el valor de sus inversiones aumenta, es probable que se sientan más ricos y, por lo tanto, estén dispuestos a gastar más, incluso si sus ingresos corrientes no han aumentado de manera sustancial. Del mismo modo, si el valor de sus inversiones disminuye, pueden volverse más cautelosos y reducir su gasto.

Esta observación refuerza la idea de que las expectativas y la riqueza son factores importantes que influyen en el comportamiento de gasto de las personas según la teoría de Keynes. Gracias por aclararlo, y lamento la confusión en mi respuesta anterior.

BING IA

Keynes tenía una visión muy particular sobre los inversores del mercado de valores. En su análisis, él distinguió entre el espíritu empresarial y la especulación1. Según Keynes, los mercados pueden permanecer irracionales más tiempo del que puedes mantenerte solvente2. Esto sugiere que él creía que los inversores podrían actuar de manera irracional en el mercado de valores.

Además, Keynes consideraba que el comportamiento humano en el sistema financiero era fundamental para las decisiones de inversión1. Él anticipó conclusiones significativas de las teorías posteriores de economía conductual, especialmente en el contexto del manejo de la incertidumbre, el “comportamiento de rebaño” y la racionalidad limitada1.

Por lo tanto, cuando Keynes se refiere a los inversores como “ignorantes” e “irracionales”, podría estar destacando la tendencia de algunos inversores a seguir las tendencias del mercado sin un análisis cuidadoso o a reaccionar exageradamente a las fluctuaciones del mercado. Esto no necesariamente contradice su visión de las inversiones en bolsa como una forma de consumo. En cambio, podría estar señalando los riesgos de invertir sin una comprensión sólida del mercado y sin considerar cuidadosamente los posibles resultados.

Respuesta a pregunta Hayek:

En el texto «Perspectivas de precios, disturbios monetarios y mala orientación de las inversiones» de Friedrich Hayek, el autor argumenta que durante la Gran Depresión, una disminución en la tasa de interés puede estimular la producción de bienes futuros, pero los consumidores no necesariamente responden de inmediato a esta señal en sus decisiones de gasto. Como resultado, los ingresos de los trabajadores no aumentan como se esperaría en un principio, lo que puede llevar a desequilibrios en la economía.

Para abordar esta situación, Hayek sugiere que los ingresos deberían elevarse de manera efectiva para lograr la igualdad entre el mercado de bienes (producción) y el mercado de consumo. Hayek no aboga por un aumento artificial de los ingresos a través de intervenciones gubernamentales o políticas de salario mínimo, sino más bien a través de un proceso de ajuste en el mercado laboral. Específicamente, Hayek sostiene que los salarios deberían aumentar en las industrias de bienes de consumo, ya que esas son las áreas donde la demanda es más fuerte debido al estímulo proporcionado por las tasas de interés más bajas.

El razonamiento detrás de este enfoque es que al aumentar los salarios en las industrias de bienes de consumo, se incentivaría a los trabajadores a permanecer en ese sector en lugar de desplazarse hacia las industrias de bienes de producción, donde la producción de bienes futuros se ha acelerado debido a las tasas de interés más bajas. Este proceso gradual de aumento de los salarios en las industrias de bienes de consumo ayudaría a equilibrar la demanda y la oferta en la economía y permitiría que los consumidores reaccionen de manera más efectiva a la señal de las tasas de interés más bajas.

Es importante destacar que la perspectiva de Hayek se basa en su creencia en los mecanismos de mercado y la importancia de la libertad económica. No aboga por una intervención gubernamental directa en la fijación de salarios, sino más bien por permitir que el mercado de trabajo y los precios se ajusten de manera flexible para restaurar el equilibrio en la economía.

Freedom GPT

Hayek argumenta que los ingresos de los trabajadores deben elevarse para alcanzar la igualdad entre el mercado de bienes y el mercado de consumo. En su opinión, si los salarios no aumentaran, los trabajadores tendrán menos dinero para comprar bienes y servicios, lo que reducirá la demanda por parte de los consumidores. Esto, a su vez, disminuirá la producción de bienes y servicios, ya que los proveedores no podrán vender tantos productos como antes. Para evitar esto, Hayek recomienda que los ingresos de los trabajadores se elevuen hasta alcanzar la igualdad entre los dos mercados.

PREGUNTAS A KEYNES:

1. ¿Cómo cree que sus ideas han influido en la política económica en el mundo desde la publicación de la «Teoría General»? ¿Cree que fue un impacto positivo?

2. ¿Cuál es su opinión sobre la importancia de la intervención del gobierno en la gestión de los ciclos económicos?

3. ¿Qué desafíos específicos ve en la implementación práctica de políticas fiscales contracíclicas en la actualidad?

PREGUNTA A HAYEK:

4. ¿Cómo cree que las innovaciones tecnológicas y la globalización impactan en la dinámica de los ciclos económicos en la actualidad?

RESPUESTAS A LA PREGUNTA 1:

Chat GPT:

Desde la publicación de «Teoría General», he observado con gran interés cómo mis ideas han influido en la política económica en todo el mundo. En muchos aspectos, mi enfoque en la intervención gubernamental para gestionar los ciclos económicos ha tenido un impacto significativo y, en mi opinión, en su mayoría positivo.

Mis ideas sobre la necesidad de que el gobierno desempeñe un papel activo en tiempos de recesión ayudaron a cambiar la forma en que se abordan las crisis económicas. La adopción de políticas fiscales contracíclicas y la expansión del gasto público durante las recesiones se han convertido en prácticas comunes en muchas economías desarrolladas, lo que ha contribuido a estabilizar la demanda agregada y reducir el desempleo.

Sin embargo, también reconozco que la implementación de mis ideas puede ser complicada y que ha habido debates sobre su efectividad y aplicabilidad en diferentes contextos. Además, es esencial equilibrar la intervención gubernamental con la preservación de la autonomía del mercado y garantizar una gestión fiscal responsable.

En general, creo que mis ideas han tenido un impacto positivo al proporcionar herramientas para abordar las crisis económicas y promover la estabilidad. No obstante, siempre es necesario adaptar y ajustar las políticas a las circunstancias específicas de cada período económico y región.

Monica:

Creo que mis ideas han tenido un impacto significativo en la política económica en todo el mundo desde la publicación de «Teoría General». Mi teoría enfatiza la importancia del papel del gobierno en la regulación de la economía y en la creación de empleo y bienestar social a través de políticas fiscales y monetarias.

Desde su publicación, muchos gobiernos han adoptado políticas keynesianas para enfrentar crisis económicas, como la Gran Depresión y la reciente crisis financiera global. En general, creo que estas políticas han tenido un impacto positivo al reducir el desempleo y mejorar el bienestar económico de las personas.

Sin embargo, también reconozco que hay críticas a mi teoría y que no es una solución universal para todos los problemas económicos. Cada país tiene sus propias circunstancias y desafíos únicos, y las políticas económicas deben adaptarse a esas realidades.

En resumen, creo que mis ideas han influido positivamente en la política económica mundial, pero siempre hay espacio para mejorar y adaptarse a las circunstancias cambiantes.

1. ¿De qué forma evadió Keynes que el verdadero problema detrás de la crisis del año 1930 fue la ineficiencia del mercado de capitales? ¿Qué argumentos tenía para pensar que la intervención del gobierno iba a generar soluciones más eficientes que el mercado?

2. ¿Qué diferencias sustanciales existen entre el pensamiento económico de Keynes y el de Hayek respecto a las causas de desempleo producto de una crisis económica? ¿Qué importancia le daba Hayek a la intervención en los precios relativos con respecto a la inversión?

3. Ya que Keynes dedicó la mayoría de su obra al problema del desempleo, ¿no fue capaz de ver que en una situación de desempleo masivo en una sociedad, como sucedió con la crisis del 30, es fundamental la presencia del ahorro?

Respuestas a la pregunta 1

Chat GPT

Es importante señalar que la interpretación de Keynes sobre la crisis de 1930 y sus propuestas de política económica difiere de la perspectiva que planteas. Según Keynes, la raíz de la crisis no estaba exclusivamente en la ineficiencia del mercado de capitales, sino en una insuficiencia generalizada de la demanda agregada en la economía.

Perspectiva de Keynes sobre la Crisis de 1930:

– Insuficiencia de la Demanda Agregada: Keynes argumentaba que la Gran Depresión fue causada por una caída masiva en la demanda agregada, lo que llevó a una disminución en la inversión y la producción, y finalmente al desempleo masivo.

– Incertidumbre y Preferencia por la Liquidez: Para Keynes, durante tiempos de incertidumbre económica, las empresas y los individuos tienden a preferir mantener efectivo (liquidez) en lugar de invertir o gastar. Esto puede llevar a una espiral descendente de la actividad económica.

– Efectos de las Expectativas y la Psicología Económica: Keynes también enfatizó la importancia de las expectativas en la toma de decisiones económicas. Si los agentes económicos tienen expectativas pesimistas sobre el futuro, es menos probable que gasten e inviertan, lo que puede empeorar la recesión.

La Intervención del Gobierno según Keynes:

– Estímulo a la Demanda Agregada: Keynes proponía que en tiempos de recesión, el gobierno debía intervenir activamente aumentando el gasto público para compensar la disminución en el gasto privado. Esto, según él, estimularía la demanda agregada y reactivaría la economía.

– Control Monetario y Política Fiscal: Keynes abogaba por un uso flexible de la política monetaria y fiscal para estabilizar la economía. Esto incluía ajustes en las tasas de interés y la regulación del suministro de dinero, así como la utilización de políticas fiscales expansivas (como el aumento del gasto público y la reducción de impuestos).

– Efecto Multiplicador: Keynes argumentaba que los aumentos en el gasto público podían tener un efecto multiplicador en la economía, es decir, cada dólar adicional gastado por el gobierno podría generar un aumento mayor en la producción y el empleo a medida que se expande la actividad económica.

Keynes no negaba la importancia del mercado de capitales, pero su enfoque estaba en corregir las insuficiencias de la demanda agregada en tiempos de recesión. Consideraba que la intervención del gobierno era necesaria para compensar las fluctuaciones económicas y estabilizar la economía en momentos de crisis. Su perspectiva era que el mercado por sí solo no siempre era capaz de corregir estas deficiencias de manera rápida y eficiente.

Chat Bard

Keynes evade que el verdadero problema detrás de la crisis del año 1930 fue la ineficiencia del mercado de capitales de dos maneras:

– Al centrarse en la insuficiencia de la demanda agregada como causa de la crisis. Keynes argumenta que la crisis se produjo porque los inversionistas dejaron de invertir, lo que llevó a una disminución del consumo y, en consecuencia, de la demanda agregada. Sin embargo, este análisis no considera que la disminución de la inversión pudo haber sido causada por la propia ineficiencia del mercado de capitales.

– Al asumir que el gobierno puede intervenir de manera eficiente en la economía. Keynes argumenta que el gobierno puede aumentar la demanda agregada mediante el gasto público y la política monetaria. Sin embargo, este análisis no considera que el gobierno también puede ser ineficiente en la asignación de recursos.

Los argumentos de Keynes para pensar que la intervención del gobierno iba a generar soluciones más eficientes que el mercado se basan en las siguientes premisas:

– El mercado no siempre funciona de manera eficiente. Keynes argumenta que el mercado puede fallar en la asignación de recursos de manera eficiente, especialmente en situaciones de crisis.

– El gobierno puede intervenir de manera eficiente en la economía. Keynes argumenta que el gobierno tiene la capacidad de aumentar la demanda agregada y, en consecuencia, de estimular la economía.

Sin embargo, estas premisas han sido cuestionadas por otros economistas. En cuanto a la primera premisa, se ha argumentado que el mercado, aunque no sea perfecto, es el mecanismo más eficiente para asignar recursos. En cuanto a la segunda premisa, se ha argumentado que el gobierno también puede ser ineficiente en la asignación de recursos, especialmente cuando se trata de intervenir en la economía.

En conclusión, Keynes evade que el verdadero problema detrás de la crisis del año 1930 fue la ineficiencia del mercado de capitales al centrarse en la insuficiencia de la demanda agregada y al asumir que el gobierno puede intervenir de manera eficiente en la economía.

1)Hayek plantea que “toda explicación de las crisis económicas deben incluir el supuesto de que los emprendedores han cometido errores”, ¿Se podría decir que los errores de los emprendedores disminuyeron a causa de las nuevas tecnologías que generaron grandes cambios en cuanto a la velocidad en que se transmite la información y el fácil acceso a esta? ¿Han afectado negativamente, de alguna manera, estas tecnologías a los errores que cometen los emprendedores?

2)En relacion a lo que plantea Keynes acerca de los ciclos economicos con fases de auge y recesion¿Cómo afecta la duración del auge económico a la magnitud de la crisis que sigue?

3)¿Cómo se podría explicar la crisis de 2001 que sucedió en Argentina desde la teoría Keynesiana? Y desde la perspectiva de Hayek?

PREGUNTA 1

RESPUESTA CHAT GPT:

La afirmación de Friedrich Hayek de que «toda explicación de las crisis económicas debe incluir el supuesto de que los emprendedores han cometido errores» se basa en la idea de que la economía es inherentemente incierta y que los emprendedores, al tomar decisiones empresariales en un entorno incierto, pueden cometer errores de juicio debido a la falta de información perfecta y a la complejidad del proceso económico.

El avance de las nuevas tecnologías de la información y la comunicación ha tenido un impacto significativo en la capacidad de los emprendedores para acceder a información y datos en tiempo real, lo que les permite tomar decisiones empresariales más informadas. Aquí hay algunas consideraciones sobre cómo estas tecnologías pueden haber influido en la capacidad de los emprendedores para evitar errores:

Ventajas:

Acceso a información: Las nuevas tecnologías han mejorado enormemente el acceso a información económica, financiera y de mercado en tiempo real. Los emprendedores pueden aprovechar esta información para tomar decisiones más informadas y reducir la posibilidad de errores.

Análisis de datos: Las tecnologías avanzadas, como el análisis de datos y el aprendizaje automático, permiten un análisis más profundo y preciso de grandes conjuntos de datos. Esto puede ayudar a identificar patrones y tendencias que los emprendedores pueden utilizar para tomar decisiones más acertadas.

Comunicación y colaboración: La tecnología ha mejorado la comunicación empresarial y la colaboración a nivel global. Esto permite a las empresas estar en contacto con proveedores, clientes y socios comerciales de manera más eficiente, lo que puede reducir la probabilidad de errores en la gestión y la toma de decisiones.

Desafíos:

Sobreabundancia de información: La facilidad de acceso a grandes cantidades de información puede llevar a la «parálisis por análisis», donde los emprendedores se ven abrumados por la cantidad de datos disponibles y tienen dificultades para tomar decisiones efectivas.

Dependencia de algoritmos y modelos: En algunos casos, los emprendedores pueden depender en exceso de algoritmos y modelos predictivos, lo que puede ser riesgoso si estos modelos no tienen en cuenta la complejidad y la incertidumbre del entorno empresarial.

Nuevos tipos de riesgos: Las tecnologías también han introducido nuevos tipos de riesgos, como la ciberseguridad y la privacidad de datos, que pueden afectar negativamente a las empresas si no se gestionan adecuadamente.

En resumen, si bien las nuevas tecnologías han mejorado la capacidad de los emprendedores para acceder a información y datos, así como para analizarlos, también han presentado nuevos desafíos y riesgos. La capacidad de los emprendedores para evitar errores sigue dependiendo en gran medida de su habilidad para interpretar y utilizar adecuadamente la información disponible en un entorno empresarial que sigue siendo incierto y complejo.

RESPUESTA LLAMACHAT:

Hayek plantea que los errores de los emprendedores son una causa común de las crisis económicas. Sin embargo, es posible que los nuevos tecnologías que han generado cambios en la velocidad de transmisión de información y el acceso fácil a esta hayan disminuido los errores de los emprendedores.

Estas tecnologías pueden ayudar a los emprendedores a obtener más información sobre los mercados y a hacer decisiones más rápidas y precisas. Además, pueden facilitar la comunicación entre emprendedores y proveedores, lo que puede ayudar a reducir los errores en la producción y distribución de bienes y servicios.

Por otro lado, es posible que estas tecnologías hayan afectado negativamente a los errores de los emprendedores en alguna manera. Por ejemplo, la velocidad de transmisión de información puede hacer que los emprendedores se basen en información obsoleta o incorrecta, lo que puede aumentar los errores en sus decisiones. Además, el acceso fácil a información puede hacer que los emprendedores se vuelvan demasiado confiados en la información disponible y menos críticos de su propia capacidad de evaluación, lo que puede aumentar los errores en sus decisiones.

En general, es posible que los nuevos tecnologías hayan disminuido los errores de los emprendedores en algunas áreas, pero que también hayan afectado negativamente a otros aspectos de la capacidad de evaluación de los emprendedores.

N 1: Sobre el texto de Keynes, al entender el concepto cíclico de una economía, que propuestas realiza el autor para mantener estos períodos de auge o alza a económica para sostenerlas en el tiempo (Aumentar la demanda e inversión) a largo plazo? Si son inevitables las bajas sustanciales, que generan peores consecuencias, ¿No significaria un problema estructural en esta teoría económica, que es causada por dicha intervención? Se podría plantear un escenario hipotético en el que siempre se encuentre en auge una economía bajo la teoría del autor?

N 2: Sobre el texto de Hayek, para el problema actual de crisis económica en Argentina, cual seria una posible solución en el mercado financiero? Se debería dejar de intervenir la tasa de interés, dejándola de manera natural?

N 3: Si Hayek y Keynes estarían escribiendo en la actualidad sus teorías económicas, ¿cómo explicarian la crisis económica mundial luego de la Pandemia del 2020 del Coronavirus? ¿Que soluciones plantearian ambos para salir de la misma? ¿En qué puntos se diferencian? ¿Cuáles serían las causas y consecuencias? respecto a la salud cual hubiera manejado menor cantidad de perdidas?

Chat GPT:

Si Friedrich Hayek y John Maynard Keynes estuvieran escribiendo en la actualidad sobre la crisis económica mundial provocada por la pandemia del COVID-19, sus enfoques serían consistentes con sus respectivas teorías económicas y filosóficas. Aquí te presento cómo podrían abordar la crisis y las diferencias clave en sus enfoques:

John Maynard Keynes:

Keynes, un defensor de la intervención gubernamental activa en la economía, podría abordar la crisis económica mundial de la siguiente manera:

Causas de la crisis: Keynes podría atribuir la recesión económica a la caída brusca de la demanda agregada debido a las medidas de confinamiento y la incertidumbre económica causada por la pandemia. Argumentaría que la economía necesita un estímulo sustancial para recuperarse.

Soluciones propuestas:

Estímulo fiscal: Keynes abogaría por un fuerte aumento del gasto público para compensar la disminución de la demanda privada. Esto podría incluir inversiones en infraestructura, programas de empleo público y apoyo financiero directo a las personas y las empresas afectadas.

Política monetaria: Keynes también vería un papel importante para la política monetaria, con la reducción de las tasas de interés para fomentar la inversión y el gasto.

Apoyo al empleo: Keynes enfatizaría la importancia de mantener el empleo y evitar el desempleo masivo, posiblemente a través de subsidios a las empresas para retener a sus empleados y medidas para proteger los ingresos de los trabajadores.

Estabilización automática: Keynes podría abogar por políticas automáticas que aumenten el gasto público y los subsidios en tiempos de recesión y los reduzcan en tiempos de auge, para estabilizar la economía.

Federico Hayek:

Hayek, un defensor del liberalismo clásico y la no intervención gubernamental en la economía, adoptaría un enfoque diferente:

Causas de la crisis: Hayek podría argumentar que las medidas de confinamiento y las perturbaciones económicas resultantes son en gran parte inevitables en una pandemia y que las consecuencias económicas son el resultado de interferencias gubernamentales en la economía.

Soluciones propuestas:

No intervención gubernamental: Hayek se opondría a la idea de un estímulo fiscal masivo y preferiría dejar que los mercados se ajusten de manera natural, permitiendo que las empresas quiebren si es necesario.

Eliminación de barreras regulatorias: En lugar de aumentar el gasto público, Hayek podría proponer la eliminación de barreras regulatorias para facilitar la innovación y la adaptación de las empresas.

Responsabilidad fiscal: Hayek abogaría por mantener la responsabilidad fiscal y evitar la acumulación de deuda pública.

Diferencias clave: Las principales diferencias entre Keynes y Hayek radican en el papel del gobierno y la intervención en la economía. Keynes aboga por una intervención activa del gobierno para estimular la demanda en tiempos de crisis, mientras que Hayek defiende la no intervención y confía en que los mercados se ajusten por sí mismos.

Salud pública: En cuanto a la gestión de la salud pública, Keynes podría abogar por medidas de confinamiento y contención más estrictas para proteger la salud de la población, incluso si implican mayores costos económicos a corto plazo. Hayek podría ser más cauteloso con respecto a las restricciones gubernamentales

LlamaCHAT:

Si Hayek y Keynes estuvieran escribiendo en la actualidad sus teorías económicas, ambas podrían explicar la crisis económica mundial luego de la pandemia del 2020 del Coronavirus de manera diferente.

Keynes, quien se centró en la demanda, podría argumentar que la crisis se debió a una falta de demanda en el mercado, y que el gobierno debería aumentar la demanda a través de una política fiscal y monetaria expansiva. Keynes también podría argumentar que la crisis se debió a una falta de liquidez en el mercado financiero, y que el gobierno debería proporcionar liquidez a las empresas y a los consumidores a través de programas de apoyo.

Hayek, quien se centró en la intervención del Estado, podría argumentar que la crisis se debió a la intervención del Estado en el mercado, y que el gobierno debería dejar de interferir en el mercado y permitir que el mercado funcione de manera natural. Hayek también podría argumentar que la crisis se debió a una falta de libertad en el mercado, y que el gobierno debería dejar de interferir en el mercado y permitir que el mercado funcione de manera natural.

En cuanto a las causas y consecuencias de la crisis respecto a la salud, Keynes podría argumentar que la crisis se debió a la falta de demanda en el mercado, y que el gobierno debería aumentar la demanda a través de una política fiscal y monetaria expansiva. Hayek, por otro lado, podría argumentar que la crisis se debió a la intervención del Estado en el mercado, y que el gobierno debería dejar de interferir en el mercado y permitir que el mercado funcione de manera natural.

En general, ambos economistas podrían diferir en sus puntos de vista respecto a la crisis económica mundial, pero ambos podrían estar de acuerdo en que la crisis se debía a una intervención del Estado en el mercado, y que el gobierno debería dejar de interferir en el mercado y permitir que el mercado funcione de manera natural.

– ¿A qué se refiere Keynes en la Teoría general del empleo, el interés y el dinero con movimientos ascendentes y descendentes?

– ¿Qué opinarían los economistas contrarios al keynesianismo, nombrar autores, sobre la siguiente declaración de Keynes en la Teoría general del empleo, el interés y el dinero: es muy improbable que todas las fluctuaciones, ya sea en la inversión misma o en la eficacia marginal del capital, sean de carácter cíclico?

– ¿Podría explicarse la crisis vivida en Argentina en el 2001 a través del pensamiento de Hayek en Perspectivas de precios, disturbios monetarios y mala orientación de las inversiones?

CHAT GPT: Friedrich Hayek fue un economista austríaco conocido por su defensa del liberalismo clásico y su énfasis en la importancia de los mercados libres y la limitación del intervencionismo estatal en la economía. Su trabajo «Perspectivas de precios, disturbios monetarios y mala orientación de las inversiones» se centra en la teoría del ciclo económico y la importancia de mantener la estabilidad monetaria para prevenir crisis económicas. Aunque Hayek no se refirió específicamente a la crisis económica de Argentina en 2001 en su obra, su enfoque sobre la relación entre la política monetaria y los ciclos económicos puede ofrecer una perspectiva útil para analizar esa crisis.

La crisis económica en Argentina en 2001 se caracterizó por una serie de problemas, incluyendo la hiperinflación, la devaluación de la moneda, la recesión económica y la crisis bancaria. Aunque las causas de la crisis son complejas y multifacéticas, algunas de las implicaciones del pensamiento de Hayek pueden ayudarnos a entender ciertos aspectos de la misma:

1. **Política Monetaria**: Hayek argumenta que la mala orientación de la política monetaria, en particular la expansión excesiva de la oferta monetaria, puede llevar a distorsiones en los precios y desequilibrios económicos. En el caso de Argentina, la hiperinflación y la devaluación de la moneda podrían interpretarse como resultado de políticas monetarias inadecuadas a lo largo del tiempo.

2. **Intervencionismo Estatal**: Hayek también abogaba por la limitación del intervencionismo estatal en la economía. En Argentina, a lo largo de los años, hubo una fuerte presencia del gobierno en la economía, incluyendo la regulación de precios y controles cambiarios. Estas intervenciones pueden haber contribuido a la mala asignación de recursos y la distorsión económica.

3. **Desequilibrio Fiscal**: Aunque Hayek se centró en la política monetaria, también argumentó que los desequilibrios fiscales pueden ser perjudiciales para la economía. La crisis argentina estuvo marcada por problemas fiscales, con altos déficits y deuda pública insostenible.

En resumen, si bien Hayek no abordó directamente la crisis argentina de 2001 en su obra, su enfoque en la importancia de la estabilidad monetaria, la limitación del intervencionismo estatal y la importancia de los equilibrios fiscales puede ayudarnos a comprender algunos de los factores subyacentes que contribuyeron a la crisis económica en Argentina en ese momento. La crisis argentina es un ejemplo de cómo los desafíos económicos pueden surgir cuando los principios económicos fundamentales, como los defendidos por Hayek, se descuidan o se violan en la práctica.

BARD: Sí, la crisis vivida en Argentina en el 2001 podría explicarse a través del pensamiento de Hayek en Perspectivas de precios, disturbios monetarios y mala orientación de las inversiones.

En este libro, Hayek sostiene que los precios son una herramienta fundamental para la asignación de recursos en una economía de mercado. Los precios reflejan la escasez relativa de los bienes y servicios, y permiten a los productores y consumidores tomar decisiones eficientes sobre cómo asignar sus recursos.

La crisis argentina de 2001 se caracterizó por una serie de factores que distorsionaron los precios, lo que llevó a una mala asignación de recursos y a una crisis económica. Estos factores incluyeron:

Un tipo de cambio fijo que estaba por encima del valor real del peso argentino. Esto hizo que los productos argentinos fueran más caros para los compradores extranjeros, lo que redujo las exportaciones y contribuyó al déficit comercial.

Una política monetaria expansiva que llevó a una inflación alta. Esto erosionó el valor del peso argentino y aumentó los costos de producción, lo que hizo que los productos argentinos fueran menos competitivos.

Una deuda pública creciente que generó dudas sobre la capacidad del gobierno de pagarla. Esto llevó a una crisis de confianza en los mercados financieros, lo que provocó una fuga de capitales y una devaluación del peso argentino.

Estos factores distorsionaron los precios y llevaron a una mala asignación de recursos. Por ejemplo, el tipo de cambio fijo hizo que las empresas argentinas produjeran bienes y servicios que no eran competitivos en el mercado internacional. La inflación alta hizo que los consumidores gastaran su dinero más rápido, lo que condujo a un aumento del consumo de bienes y servicios de corta duración y a una disminución del ahorro. La deuda pública creciente hizo que el gobierno tuviera que recortar el gasto público, lo que afectó negativamente a la inversión y al crecimiento económico.

En resumen, la crisis argentina de 2001 se puede explicar como una consecuencia de la intervención gubernamental en la economía. El tipo de cambio fijo, la política monetaria expansiva y la deuda pública creciente fueron políticas gubernamentales que distorsionaron los precios y llevaron a una mala asignación de recursos.

Hayek argumentaría que la crisis argentina podría haberse evitado si el gobierno hubiera permitido que los precios se ajustaran libremente. Un tipo de cambio flotante habría permitido que el peso argentino se devaluara a su valor real, lo que habría incentivado las exportaciones y reducido el déficit comercial. Una política monetaria más restrictiva habría reducido la inflación y mejorado la competitividad de las empresas argentinas. Y una menor deuda pública habría reducido la carga financiera sobre el gobierno y aumentado la confianza en la economía.

Por supuesto, Hayek también reconocería que la crisis argentina fue un evento complejo con múltiples causas. Sin embargo, su pensamiento económico proporciona una perspectiva útil para comprender cómo la intervención gubernamental puede distorsionar los precios y conducir a crisis económicas.

** Keynes – El Ciclo económico **

** Hayek- Perspectivas de precios, disturbios monetarios y mala orientación de las inversiones **

SOBRE KEYNES

¿Consideraba Keynes que este auge, que él mismo reconoce como artificial era sostenible si simplemente se bajaba la tasa de interés? ¿No avizoraba consecuencias de ello?.

Entendiendo que las propensiones marginales de consumo y ahorro suman 1. ¿A largo plazo como pensaba Keynes sostener la inversión genuina si su contraparte, el ahorro, sería cada vez más relativamente penalizado que el consumo?.¿Entendía Keynes que sin ahorro no había inversión?.

SOBRE HAYEK

¿Cómo sería la corrección de un ciclo generado por tasas artificialmente altas según Hayek, si es que existe tal cosa?

2. Chat GPT:

John Maynard Keynes, en su teoría económica, sí reconocía la importancia del ahorro para la inversión y el crecimiento económico a largo plazo. A pesar de su énfasis en la demanda agregada y el gasto, Keynes no descartó la relevancia del ahorro y la inversión genuina.

Keynes sostenía que el ahorro y la inversión estaban relacionados, y su modelo económico, conocido como la teoría general, incluía la idea de que el ahorro proporciona los fondos necesarios para la inversión. Aquí hay algunos puntos clave sobre la relación entre ahorro e inversión según Keynes:

El Multiplicador: Keynes introdujo el concepto del multiplicador en su teoría. Argumentaba que un aumento en el gasto agregado (consumo, inversión, gasto gubernamental, etc.) podía tener un efecto multiplicador en el ingreso y la producción. Sin embargo, este aumento en el gasto podría provenir del consumo o de la inversión, y Keynes no favorecía uno sobre el otro en principio.

Ahorro e Inversión en Equilibrio: A largo plazo, Keynes reconocía que el ahorro y la inversión debían estar en equilibrio. Si el ahorro fuera insuficiente para financiar la inversión, podría haber problemas de financiamiento y desequilibrios económicos. Por lo tanto, en un contexto de crecimiento a largo plazo, el ahorro es esencial para respaldar la inversión.

El Corto Plazo vs. el Largo Plazo: La principal crítica a la teoría de Keynes es que se enfocaba principalmente en el corto plazo y en la gestión de la demanda agregada durante las recesiones. En el largo plazo, Keynes creía que la economía se estabilizaría y que el ahorro y la inversión estarían en equilibrio.

En resumen, aunque Keynes se centró en la gestión de la demanda agregada en el corto plazo, no ignoró la importancia del ahorro y la inversión para el crecimiento económico a largo plazo. Reconoció que el ahorro proporciona los fondos necesarios para la inversión y que, a largo plazo, deben estar en equilibrio para mantener una economía estable y en crecimiento.

2 Bing:

La teoría de Keynes sobre el consumo y el ahorro es fundamental para su modelo macroeconómico general. Según Keynes, los gastos de consumo actuales están determinados principalmente por los ingresos disponibles actuales. La función de consumo keynesiana se suele escribir en forma lineal: Ct = a + bYt. Aquí, el coeficiente b, que Keynes llamó la “propensión marginal a consumir” o MPC, y que definiríamos concisamente como ∂C/∂Y, se supone que es positivo y menor que uno.

Keynes argumentó que los hombres están dispuestos, como regla y en promedio, a aumentar su consumo a medida que aumentan sus ingresos, pero no tanto como el aumento de sus ingresos. En otras palabras, cuando los ingresos aumentan, el consumo también aumenta, pero el aumento del consumo es menor que el aumento de los ingresos. La parte del ingreso que no se consume se guarda.

En cuanto a la inversión, Keynes creía que la inversión dependía de la tasa de interés y del “espíritu animal” de los empresarios. No necesariamente veía el ahorro como la única fuente de inversión. En su opinión, un aumento en el ahorro podría llevar a una disminución en el gasto agregado (ya que el ahorro es ingreso no gastado), lo que podría reducir la producción y el ingreso total, y finalmente reducir la inversión. Esta es la razón por la cual Keynes abogaba por la intervención del gobierno para mantener altos niveles de empleo e inversión.

Por lo tanto, aunque Keynes entendía la importancia del ahorro para la inversión, también reconocía que un exceso de ahorro podría ser perjudicial para la economía en su conjunto. Su teoría económica se centraba más en asegurar un gasto agregado adecuado para mantener altos niveles de empleo e inversión.

Textos “Breves consideraciones sugeridas por la teoría general” de y “Perspectivas de precios, disturbios monetarios y mala orientación de las inversiones” de Friedrich A. Hayek

1. Hayek diferencia entre errores justificados y errores acerca del curso de hechos externos. ¿Si tomamos a la economía como parte de un juego con expectativas racionales que se van volviendo más robustas a lo largo de diversas iteraciones, que evita que un error justificado se convierta en el segundo tipo de error?

2. Hayek dice que los inversores continúan invirtiendo cuando la oferta de capital no disminuye en cantidad mayor a la que ellos usaran para comenzar a producir. ¿Es este un desarrollo de la ley de Say? ¿Por qué si Hayek era contemporáneo y lo conoció en Cambridge, Keynes aun así persistió en su equivocación errónea de tal ley?

3. ¿De qué manera el conocimiento tecnológico puede influir sobre la eficacia marginal del capital para Keynes? ¿Su visión sobre esta no se asemeja a algunos puntos de vista marxistas que ven los márgenes empresariales como tendientes a cero, y, por tanto, propiciaran la revolución?

4. Keynes dice que en condiciones de laissez-faire, quizás sea imposible evitar fluctuaciones amplias en la ocupación ¿Qué opina sobre la tendencia al desempleo a su tasa natural en una economía intervenida debido a la curva de Philips?

5. Keynes dice que mejor remedio para una depresión es una baja tasa de interés para mantener un auge de mayor duración ¿Pero, esto no podría implicar también depresiones mucho más fuertes cuando finalmente llegan, aquellas que destruyan el tejido social por su vehemencia y por la cual la utilidad de mantener el auge lo más continuo posible sea contraproducente?

Respuesta pregunta 1, ChatGPT:

Friedrich Hayek fue un economista austriaco conocido por sus contribuciones a la teoría del mercado y la teoría del ciclo económico. En su obra, Hayek efectivamente diferenció entre «errores justificados» y «errores acerca del curso de hechos externos». Estos conceptos se relacionan con su enfoque en la importancia del conocimiento disperso y la información imperfecta en la economía.

1. Errores Justificados: Hayek argumentaba que en un mundo con información limitada y dispersa, los individuos a menudo toman decisiones económicas basadas en el conocimiento disponible en ese momento. Estas decisiones pueden ser racionales en el sentido de que se toman utilizando la mejor información disponible en ese momento. Sin embargo, debido a la naturaleza cambiante de la economía y la información, estas decisiones pueden resultar en errores cuando la información cambia o se descubre nueva información.

2. Errores acerca del curso de hechos externos: Estos errores se refieren a las situaciones en las que las personas hacen predicciones incorrectas sobre el curso futuro de eventos externos que afectan a la economía. Estos errores pueden deberse a la incapacidad de prever eventos impredecibles o a una interpretación errónea de los datos disponibles.

En cuanto a tu pregunta sobre cómo evitar que un error justificado se convierta en un error acerca del curso de hechos externos en un entorno de «expectativas racionales» que se vuelven más robustas a lo largo de iteraciones, es importante tener en cuenta lo siguiente:

– Expectativas Racionales: El concepto de expectativas racionales supone que las personas utilizan toda la información disponible para formar sus expectativas sobre el futuro y que estas expectativas son, en promedio, correctas. Sin embargo, esto no significa que siempre sean correctas en cada caso individual. Las expectativas racionales pueden cambiar a medida que nueva información se vuelve disponible.

– Robustez de las Expectativas: A medida que se acumula más información y se producen más iteraciones en un entorno económico, es posible que las expectativas se vuelvan más robustas en el sentido de que las personas pueden ajustar sus creencias y comportamientos en función de las experiencias pasadas y la información acumulada. Sin embargo, esto no garantiza que nunca se cometan errores. Los eventos inesperados pueden ocurrir en cualquier momento, y las expectativas racionales pueden ajustarse en consecuencia.

En resumen, aunque las expectativas racionales y la acumulación de información a lo largo del tiempo pueden ayudar a reducir la frecuencia de errores justificados, no eliminan por completo la posibilidad de errores debido a la incertidumbre inherente en la economía y la imprevisibilidad de ciertos eventos externos. Los individuos seguirán tomando decisiones basadas en la información disponible en un momento dado, y esta información puede cambiar con el tiempo.

Respuesta pregunta 1, Google Bard:

Según Hayek, un error justificado es aquel que se comete en base a la información disponible en el momento de tomar la decisión. Un error acerca del curso de hechos externos es aquel que se comete debido a una información incorrecta sobre el mundo real.

Si tomamos a la economía como parte de un juego con expectativas racionales que se van volviendo más robustas a lo largo de diversas iteraciones, lo que evita que un error justificado se convierta en el segundo tipo de error es la capacidad de los agentes económicos de aprender de sus propias experiencias.

En un juego con expectativas racionales, los agentes económicos basan sus decisiones en sus expectativas sobre las acciones de los demás agentes. Estas expectativas se van ajustando a lo largo del tiempo, a medida que los agentes económicos aprenden de sus propias experiencias y de las experiencias de los demás.

En este contexto, un error justificado es aquel que se comete en base a una expectativa que, en el momento de tomar la decisión, era la más racional posible. Sin embargo, si esta expectativa resulta ser incorrecta, el agente económico puede aprender de su error y ajustar sus expectativas en el futuro.

Por ejemplo, un empresario puede decidir invertir en un nuevo producto basándose en la expectativa de que habrá una alta demanda. Si la demanda resulta ser baja, el empresario habrá cometido un error justificado. Sin embargo, si el empresario aprende de su error, podrá ajustar sus expectativas en el futuro y tomar mejores decisiones de inversión.

En resumen, lo que evita que un error justificado se convierta en un error acerca del curso de hechos externos es la capacidad de los agentes económicos de aprender de sus propias experiencias. A medida que los agentes económicos aprenden de sus errores, sus expectativas se vuelven más robustas y es menos probable que cometan errores en el futuro.

Aquí hay algunos ejemplos específicos de cómo la capacidad de aprendizaje puede evitar que un error justificado se convierta en un error acerca del curso de hechos externos:

• Un inversor puede cometer un error justificado al comprar una acción que sube de precio en el corto plazo, pero luego baja de precio en el largo plazo. Si el inversor aprende de su error, puede ajustar sus expectativas sobre el comportamiento de los precios de las acciones y tomar mejores decisiones de inversión en el futuro.

• Un empresario puede cometer un error justificado al lanzar un nuevo producto que no tiene éxito. Si el empresario aprende de su error, puede ajustar sus expectativas sobre el mercado y tomar mejores decisiones de innovación en el futuro.

• Un gobierno puede cometer un error justificado al implementar una política económica que tiene resultados negativos. Si el gobierno aprende de su error, puede ajustar sus expectativas sobre la economía y tomar mejores decisiones de política en el futuro.

En conclusión, la capacidad de aprendizaje es un mecanismo clave para evitar que los errores justificados se conviertan en errores acerca del curso de hechos externos. A medida que los agentes económicos aprenden de sus propias experiencias, sus expectativas se vuelven más robustas y es menos probable que cometan errores en el futuro.

1. Keynes proponía hacer uso de una política monetaria expansiva durante períodos recesivos para estimular la demanda y de esta forma “reactivar” la economía, pero ¿si este nuevo dinero no tiene orígenes productivos, cómo puede contribuir a la generación genuina de riqueza? ¿No considera Keynes que el efecto positivo que se ve reflejado en el PIB por esta inyección de dinero es meramente nominal, dado que implicaría un efecto inflacionario?

2. Si los mercados están inicialmente en equilibrio como sugiere Keynes, ¿por qué existen diferencias de precios inclusive para el mismo producto o para sustitutos perfectos?

Y finalmente 3. Parte de la crítica que le hace Hayek a Keynes radica en que este último encaraba la economía desde un punto de partida absolutamente abstracto o teórico sin sustentos reales. Sin embargo, ¿es posible modelizar cuestiones macroeconómicas sin hacer estas abstracciones? ¿Es compatible el individualismo metodológico similar al que le gusta a los austríacos para la confección de modelos predictivos a gran escala?

Respuesta de ChatGPT:

Friedrich Hayek y John Maynard Keynes representan dos enfoques muy diferentes en la economía y, como tal, tienen críticas mutuas. Una de las críticas que Hayek hizo a Keynes es que consideraba que la teoría económica keynesiana se basaba en abstracciones y modelos simplificados que no tenían en cuenta adecuadamente la complejidad del comportamiento humano y de los mercados. Hayek prefería un enfoque más basado en el individualismo metodológico, que se centra en el estudio de las decisiones y acciones individuales de los agentes económicos.

Es importante destacar que tanto Hayek como Keynes eran conscientes de la necesidad de simplificar y abstraer en cierta medida al construir modelos económicos. Todos los modelos económicos, por su propia naturaleza, deben hacer simplificaciones y abstracciones para poder ser utilizados como herramientas de análisis y predicción. La clave está en encontrar un equilibrio adecuado entre la simplicidad necesaria para hacer que el modelo sea manejable y la incorporación de suficientes elementos realistas para que el modelo sea relevante para comprender y predecir fenómenos económicos reales.

El individualismo metodológico, que enfatiza el papel de las decisiones individuales y la acción humana en la economía, puede ser una parte valiosa de la construcción de modelos macroeconómicos, pero también es importante tener en cuenta las interacciones y las relaciones entre los individuos y los diversos agentes económicos en una economía compleja.

En resumen, si bien es importante considerar el individualismo metodológico al construir modelos económicos, no es realista ni práctico eliminar por completo las abstracciones en la economía. La clave está en encontrar un equilibrio entre la simplicidad necesaria para la modelización y la incorporación de elementos realistas que permitan que los modelos sean útiles para comprender y predecir el comportamiento económico en el mundo real. Los enfoques de Hayek y Keynes representan dos puntos de vista diferentes sobre cómo lograr este equilibrio, y la discusión entre ellos sigue siendo relevante en la economía actual.

Respuesta de Llama:

Hayek argumenta que Keynes’s abstract approach to economics ignores the complexity and unpredictability of real-world economic systems. Keynes believed that the economy could be modeled and controlled through government intervention, but Hayek argues that this approach is flawed because it fails to take into account the decentralized and dynamic nature of the economy.

It is true that modeling macroeconomic systems can be challenging, and abstractions are often necessary to simplify complex phenomena. However, it is also important to ensure that these abstractions are grounded in reality and do not lead to unrealistic or misleading conclusions.

Individualism is a key aspect of Austrian economics, and it is possible to incorporate this approach into macroeconomic modeling. However, it is important to recognize that individual behavior is just one aspect of macroeconomic systems, and other factors such as institutions, expectations, and global markets also play important roles. Therefore, a successful macroeconomic model must take into account a wide range of factors and perspectives.

PREGUNTAS

1- Si la teoría de Keynes estaba equivocada, ¿Por qué sigue teniendo gran cantidad de adeptos?

2- Al final del texto Hayek apela a la archivación de la macroeconomía. ¿Qué implicancias tiene esto? ¿Es realmente posible lograr algo así?

3- ¿Cree que las explicaciones simplistas (como las de Keynes o Marx) tienen éxito por ser fáciles de “vender” como discurso político?

CHAT GPT

1- La teoría de Keynes sigue teniendo muchos seguidores a pesar de sus críticas porque proporciona un marco teórico que, en ciertas circunstancias, parece ofrecer soluciones inmediatas a los problemas económicos, como el desempleo o la recesión. Además, su enfoque en la intervención del gobierno para estimular la demanda agregada puede ser políticamente atractivo en momentos de crisis. Sin embargo, Hayek y otros críticos argumentan que esta perspectiva a menudo pasa por alto las complejidades del proceso de mercado y las implicaciones a largo plazo de las políticas keynesianas.

2- En el artículo, Hayek apela a la archivación de la macroeconomía debido a su escepticismo hacia la capacidad de la macroeconomía para predecir y controlar la economía en su conjunto. Esto implica que Hayek considera que la macroeconomía, tal como se practica en su época, no es efectiva para abordar los problemas económicos. Sin embargo, es importante destacar que esta sugerencia es una expresión de su enfoque crítico y no necesariamente una propuesta práctica, ya que la economía macroeconómica es una disciplina importante para comprender la economía en su conjunto.

3- Hayek plantea la idea de que las explicaciones simplistas, como las de Keynes o Marx, pueden ser atractivas desde una perspectiva política debido a su facilidad de comprensión y promoción. Estas teorías a menudo ofrecen soluciones directas y políticas que pueden ser populares entre ciertos grupos. Sin embargo, Hayek argumenta que estas simplificaciones pueden llevar a políticas económicas que no consideran las consecuencias a largo plazo y las complejidades del funcionamiento del mercado, lo que puede resultar en disturbios monetarios y mala orientación de las inversiones.

En resumen, las ideas de Hayek en este artículo apuntan a la importancia de un enfoque más completo y reflexivo en la economía, cuestionando las soluciones simplistas y destacando las limitaciones de la macroeconomía convencional.

LLAMA

1- Es posible que la teoría de Keynes haya ganado popularidad debido a su simplicidad y a la facto de proporcionar una visión clara y fácil de entender de los problemas económicos. Además, la teoría de Keynes ha sido apoyada por una serie de políticas económicas exitosas y ha sido utilizada para estabilizar economías en momentos de crisis.

2- La idea de archivación de la macroeconomía se refiere a la idea de que las teorías y modelos macroeconómicos no pueden predecir con precisión los resultados económicos y que deben abandonarse en favor de una enfoque más empírico y basado en datos. Esto implicaría un cambio significativo en la manera en que los economistas piensen y aborden problemas macroeconómicos. También requeriría una gran cantidad de investigación y colección de datos para desarrollar nuevos modelos y marcos de pensamiento que puedan predecir con precisión los resultados económicos.

Es posible lograr la archivación de la macroeconomía, pero requeriría una gran cantidad de cambios en la manera en que los economistas piensen y aborden problemas macroeconómicos. También requeriría una gran cantidad de investigación y colección de datos para desarrollar nuevos modelos y marcos de pensamiento que puedan predecir con precisión los resultados económicos.

3- Es posible que las explicaciones simplistas, como las proporcionadas por Keynes o Marx, hayan sido exitosas en parte debido a su simplicidad y a la facto de poder hacer un argumento claro y convincente. Estas teorías también han sido apoyadas por una serie de políticas económicas exitosas y han sido utilizadas para estabilizar economías en momentos de crisis.

Sin embargo, es importante recordar que estas teorías tienen limitaciones y no proporcionan una visión completa del economy. También son susceptibles a críticas y debate dentro de la comunidad económica.

CONCLUSIÓN

Al analizar las respuestas proporcionadas por ambos chats, se observan algunas similitudes y diferencias importantes. Ambos concuerdan en que las teorías económicas simplistas, como las de Keynes o Marx, ganan popularidad debido a su capacidad para comunicar de manera clara y efectiva soluciones a problemas complejos. Además, ambas respuestas reconocen que estas teorías han respaldado políticas económicas exitosas en la práctica.

Sin embargo, difieren en ciertos aspectos, como la noción de «archivación de la macroeconomía». Mientras que un chat sugiere que esto es posible pero requeriría un cambio significativo y una investigación exhaustiva, el otro no se refiere directamente a la viabilidad de esta idea.

Mi opinión es que ambas respuestas ofrecen perspectivas válidas. Es importante reconocer que las teorías económicas simplistas pueden ser útiles para comunicar conceptos económicos a un público más amplio. Sin embargo, también es esencial ser consciente de sus limitaciones y reconocer que la economía es una disciplina compleja que no puede simplificarse en exceso. La idea de «archivación de la macroeconomía» es interesante pero desafiante en la práctica y podría requerir un esfuerzo significativo.

En resumen, la economía es un campo en constante evolución, y es importante considerar una variedad de perspectivas y enfoques para comprender mejor los problemas económicos y las políticas necesarias.

User

Ahora necesito que me hagas un muy breve resumen del texto, marcando los puntos importantes. Tiene que ser breve pero tiene que tener toda la información necesaria para que parezca que leí el articulo realmente

ChatGPT

En el análisis de las respuestas a las preguntas sobre Keynes y la teoría económica simplista, se destacan dos puntos clave:

Popularidad de Keynes y teorías simplistas: Ambas respuestas coinciden en que la teoría de Keynes y otras teorías económicas simplistas ganan popularidad debido a su capacidad para comunicar soluciones económicas de manera clara y efectiva, así como por su historial de apoyo a políticas económicas exitosas.

«Archivación de la macroeconomía»: Una respuesta menciona la idea de «archivación de la macroeconomía», que implica la posibilidad de abandonar los modelos macroeconómicos tradicionales en favor de un enfoque más empírico basado en datos. Esta idea es considerada desafiante pero posible con cambios significativos y una investigación exhaustiva.

En mi opinión, estas respuestas subrayan la importancia de equilibrar la simplicidad en la comunicación económica con la comprensión de la complejidad inherente de la economía. La «archivación de la macroeconomía» es una idea intrigante, pero su viabilidad requeriría un esfuerzo considerable. En última instancia, la economía es una disciplina en constante evolución que debe abordarse con una mente abierta y una apreciación de la diversidad de enfoques teóricos y empíricos.

1. En la siguiente frase, Keynes deja en claro que él adjudica al sector privado, específicamente a los inversores y dueños de capital, gran parte de la culpa de la depresión económica:

‘‘En conclusión, afirmo que el deber de ordenar el volumen actual de inversión no puede dejarse con garantías de seguridad en manos de los particulares.’’

Su punto parece ser que al estar el mercado de capitales y el nivel de inversión tan ligado a las fluctuaciones del mercado, esto puede convertirse en un peligro. Si entiendo bien, Ludwig Von Mises y quizás otros autores de la escuela austríaca (como Hayek) creen que estas fluctuaciones son causadas por una mala asignación de recursos causada por la política monetaria sobre-expansiva de los bancos centrales. Llamando a la intervención gubernamental para regular la inversión, ¿no podría ocurrir que Keynes termine siendo responsable de que las fluctuaciones se intensifiquen aún más?

2. Más adelante Keynes parece responder a la crítica austríaca, y explica que en su opinión ‘‘el término sobreinversión es ambiguo’’ y que subir las tasas de interés podría terminar ajustando inversiones productivas y deprimiendo aún más la propensión marginal a consumir. La solución sería la redistribución del ingreso para fomentar la demanda.

Ahora bien, aún con su crítica al concepto de sobreinversión, Keynes parece estar de acuerdo en que un síntoma típico de las crisis es que ‘‘la inversión se hace en condiciones inestables y que no pueden perseverar, porque aquélla obedece a previsiones que no están destinadas a realizarse.’’ Parece ser que su solución a la cuestión es ignorar esa inversión improductiva y seguir estimulando la economía por el lado del consumo.

La pregunta que me surge es si él está proponiendo esta solución como algo permanente, o si en el fondo reconoce que en algún momento, la economía deberá ajustar (por más doloroso que resulte) esas variables en desequilibrio, y por lo tanto fomentar la demanda es tan sólo un remedio de corto plazo para evitar una depresión muy dañina. Me parece que la siguiente frase indicaría que en realidad él lo consideraba una medida de solución permanente: ‘‘El remedio correcto para el ciclo económico no puede encontrarse en evitar los auges y conservarlos así en semidepresiones permanentes, sino de evitar las depresiones y conservarnos de este modo en un cuasi-auge continuo.’’

3. Si bien comprendí algunos puntos, el artículo ‘‘Perspectivas de precios, disturbios monetarios y mala orientación de las inversiones’’ me resultó un poco difícil. Creo que se dedica a mostrar algunas limitaciones en las teorizaciones económicas del ciclo, pero tengo la duda: ¿cuál es, si es que la hay, la contribución de Hayek al respecto, y en qué se diferencia con autores como Keynes?

CHAT GPT:

El artículo «Perspectivas de precios, disturbios monetarios y mala orientación de las inversiones» parece estar relacionado con cuestiones económicas y financieras, pero no tengo acceso directo a ese artículo específico ni información actualizada más allá de septiembre de 2021. Sin embargo, puedo proporcionarte una comprensión general de las perspectivas de Friedrich Hayek y John Maynard Keynes en lo que respecta a la teoría económica y sus diferencias clave.

Friedrich Hayek: