Con los alumnos de Historia del Pensamiento Económico en Económicas de la UBA vemos el debate “Hayek-Keynes” sobre las crisis y el ciclo económico. Comenzamos con el capítulo 22 de la Teoría General de Keynes, titulado “Notas sobre el ciclo económico”. Aquí van algunos párrafos que explican la visión de Keynes y otros donde hace referencia a la discusión, aunque en ningún momento menciona con quién está discutiendo, pero se puede inferir con quién.

“…encontraremos que las fluctuaciones en la propensión a consumir, en la curva de preferencia por la liquidez y en la eficacia marginal del capital han desempeñado su parte (en los ciclos). Pero sugiero que el carácter esencial del ciclo económico y, especialmente, la regularidad de la secuencia de tiempo y de la duración que justifica el que lo llamemos ciclo, se debe sobre todo a cómo fluctúa la eficacia marginal del capital.”

“Las últimas etapas del auge se caracterizan por las esperanzas optimistas respecto al rendimiento futuro de los bienes de capital, lo bastante fuertes para equilibrar su abundancia creciente y sus costos ascendentes de producción y, probablemente también, un alta en la tasa de interés. Es propio de los mercados de inversión organizaros que, cuando el desencanto se cierne sobre uno demasiado optimista y con demanda sobrecargada, se derrumben con fuerza violenta, y aún catastrófica bajo la influencia de compradores altamente ignorantes de lo que compran y de los especuladores, que están más interesados en las previsiones acerca del próximo desplazamiento de la opinión del mercado, que en una estimación razonable del futuro rendimiento de los bienes de capital.”….

“De este modo, con mercados organizados y sujetos a las influencias actuales, la estimación que hace el mercado de la eficacia marginal del capital puede sufrir fluctuaciones tan enormemente amplias que no quepa neutralizarlas lo bastante por fluctuaciones correspondientes en la tasa de interés. Además, como hemos visto antes, los movimientos consiguientes en el mercado de valores pueden deprimir la propensión a consumir precisamente cuando es más necesaria. Por tanto, en condiciones de laissez-faire, quizá sea improbable evitar las fluctuaciones amplias en la ocupación sin un cambio trascendental en la psicología de la inversión, cambio que no hay razón para esperar que ocurra. En conclusión, afirmo que el deber de ordenar el volumen actual de inversión no puede dejarse con garantías de seguridad en manos de los particulares.”

Hasta allí, una muy breve exposición de su análisis y propuesta de solución. Ahora breves párrafos sobre el debate. Así comienza la sección inmediata al párrafo anterior:

“Puede parecer que el análisis precedente está de acuerdo con el punto de vista de quienes sostienen que la sobreinversión es la característica del auge, que el único remedio posible para la siguiente depresión es el evadirla, y que, si bien, por las razones dadas antes, ésta no puede impedirse por medio de una baja tasa de interés, el auge puede evitarse por otra alta. Ciertamente tiene fuerza el argumento de que una alta tasa de interés es mucho más efectiva contra un auge que otra baja contra una depresión.

Pero inferir estas conclusiones de lo anterior llevaría a una mala interpretación de mi análisis; y a mi modo de ver, supondría un error. Porque el término sobreinversión es ambiguo. Se puede referir a las inversiones que se destinan a desanimar las previsiones que las incitaron o para las cuales no hay lugar en circunstancias de intensa desocupación; o puede indicar un estado de cosas en el que cada clase de bienes de capital sea tan abundante que no haya inversión nueva que prometa aun en condiciones de ocupación plena, ganar en el curso de su duración más que su costo de reposición. Es solamente en el último estado de cosas donde hay sobreinversión, estrictamente hablando, en el sentido de que cualquier inversión posterior será sólo un puro desperdicio de recursos:….

…’El remedio del auge no es una tasa más alta de interés, sino una más baja!, porque ésta puede hacer que perdure el llamado auge. El remedio correcto para el ciclo económico no puede encontrarse en evitar los auges y conservarlos así en semi-depresiones permanentes sino en evitar las depresiones y conservarnos de este modo en un cuasi-auge continuo.”

“El auge que está destinado a terminar en depresión se produce, en consecuencia, por la combinación de dos cosas: una tasa de interés que, con previsiones correctas, sería demasiado alta para la ocupación plena, y una situación desacertada de previsiones que, mientras dura, impide que esta tasa sea un obstáculo real. El auge es una situación tal que el exceso de optimismo triunfa sobre una tasa de interés cuya altura excesiva se comprendería si se juzga con serenidad.”

Una inferencia absolutamente incorrecta, ya que se convierte en una suposición de que discute con Hayec, y, para conocer la verdad debería Keynes resucitar y explicarlo (no soy un keynesiano, coincido más con la economía liberal), pero de ahí a entrar en el campo de las especulaciones ????

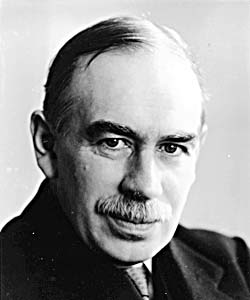

Estuvieron juntos durante la Guerra en Cambridge, intercambiaron artículos en journals discutiendo uno al otro, también conferencias, y cartas.

No en esa, pero en otra parte del capítulo (III), donde habla de «el punto de vista de quienes sostienen que la sobreinversión es la característica del auge», resulta obvio de quien está hablando.

RESUMEN

Mientras que Hayek basa la cuestión de las crisis económicas en la importancia de que la tasa de interés esté o no en equilibrio, entendido como aquella tasa que asegurará cierta correspondencia entre las intenciones de los consumidores y las de los empresarios en el futuro; Keynes propondrá la Eficiencia Marginal del Capital (EmgK´) como dato principal en el estudio del desarrollo de los ciclos económicos. Mientras que Keynes propondrá buscar un constante cuasi-auge económico de la mano de tasas de interés cada vez menores que, en un contexto de pesimismo potenciado, pero no explicado, por altas tasas de interés, logren incentivar la propensión al consumo, recompongan la EmgK´ y sin embargo sean una barrera significante a inversiones mal dirigidas; Hayek por su lado, dirá que pulsar activamente por una tasa inferior a la de equilibrio provocará un mayor nivel de inversiones que ocupará más individuos creando una demanda creciente que no encontrará al mismo tiempo una oferta suficiente, puesto que las empresas habrán reorientado sus producciones de bienes de consumo a bienes de producción, produciendo un alza de precios que reducirá tanto los ingresos reales como la demanda en un futuro donde la inversión originaria terminará siendo ociosa y precipitará una crisis económica.

LO NOVEDOSO

Resulta en parte decepcionante que un autor tan alabado como Keynes, padre de la macroeconomía moderna, haya ignorado en su estudio los efectos del alza de precios mientras que Hayek sí los haya incluido en relación al descenso del ingreso real y su posterior efecto. Por otro lado, resulta curioso e impactante ver como el argumento de Hayek pone de manifiesto que las crisis sean en realidad causadas por un sobreconsumo y una sobreinversión (si bien uno tranquilamente puede opinar, bajo la concepción de Keynes que en dicho contexto se debería seguir abogando por impulsar la propensión a consumir).

PREGUNTAS

¿Cree que la propuesta de Keynes sea sustentable en periodos muy prolongados de tiempo a causa de la inflación creciente que aumentos constantes de masa monetaria generarían?

¿Cuál sería la solución que plantearía Hayek ante una economía con tendencia a una balanza comercial deficitaria si realizar política monetaria expansiva para aumentar el tipo de cambio y la competitividad internacional, en realidad generaría una crisis económica interna?

Hayek – Perspectiva de Precios , Disturbios Monetarios y Mala Orientacion de las Inversiones.

El texto de Hayek destaca que el rasgo mas caracteristico de su generacion de economistas es el empeño de aplicar metodos de la teoria pura del equilibrio para elucidar fenomenos dinamicos mas complejos.

El problema fundamental de toda teoria economica es el significado del concepto de equilibrio , donde la principal dificultad que tenia la posicion tradicional era hacer abstracción absoluta del factor tiempo.

En analisis dinamico cobra protagonismo en este tipo de analisis, donde los agentes preven el futuro en base a sus decisiones actuales.

En cuanto a las Inversiones , el autor afirma que el existo de las mismas depende del curso futuro del mercado de capital y de la tasa de interes.

Los emprendedores consideran la oferta de capital y el tipo de interes actual como un sintoma que continuara en algun tiempo. Es la existencia de tal supuesto que justifica el uso del capital nuevo.

La oferta corriente de dinero-capital no es identica a la cantidad de ahorro corriente.

Los emprendedores tomaran sus decisiones respecto del volumen de sus inversiones y es alli cuando es evidente un conflicto entre las intenciones de los consumidores y la de los emprendedores(Condicion de no equilibrio)

Si la oferta de dinero se aumenta , por causas monetarias , la tasa de interes sera mas baja que la de equilibrio y los hombres de las empresas contarian con el estimulo suficiente para dedicar una parte mayor de los recursos disponibles a producir para el futuro mas distante.

Con el tiempo la inversion de estos fondos debera incrementar el total de los ingresos en una cantidad casi igual a la cantidad de esos fondos.

Este aumento de ingresos monetarios no significa un aumento de los ingresos reales.

No importa cuan grande sea la cantidad de dinero a la disposición de los consumidores, estos nunca podran consumir una cantidad de bines de consumo superior a la oferta monetaria.

Las ideas prevalecientes sobre la manera en que el capital se mantendria cuantitativamente intacto , fue lo que sugirió la idea de que un periodo de intensa inversion , es seguido de un periodo de desacumulacion de capital.

Novedoso:

Lo novedoso del texto es la importancia que el autor le da a la descripción del proceso wickelliano que esta relacionada con la tasa de interes de equilibrio de la economia.

En definitiva , el proceso que describe el autor , tiene que ver con la renta adicional que el emprendedor puede generar en procesos de auge inversionista.

Preguntas al autor:

El proceso que describe el autor , sobre la condicion de no equilibrio , tiene que ver con un conflicto de intereses entre los emprendedores y los consumidores en la economia?

Se puede afirmar que un problema de esta indole , podria desatar una perdida de la nominalidad de la economia , como afirmaba Wicksell cuando la tasa de interes estaba desalineada de la natural?

Como podria la politica monetaria llegar a una condicion de equilibrio?

Una tasa de interés real negativa , quita libertad a la hora de hacer política monetaria? Que relación tiene la tasa del ahorro con la tasa de impaciencia y el crecimiento poblacional?

Keynes Breves Consideraciones sugeridas por la Teoria General

Keynes afirma que el carácter esencial del ciclo economico se debe a como fluctua la eficacia marginal del capital. Entiende por movimiento ciclico a tendencias ascendentes y descendentes de manera secuencial y afirma que el fenomeno de la crisis es un modo repentino y violento del movimiento.

La eficacia marginal del capital no depende solo de la abundancia o escasez existente de bienes de capital y el costo corriente de produccion de los mismos , sino tambien de las previsiones actuales respecto al futuro rendimiento de los bienes de capital.

Keynes afirma que la explicación mas tipica predominante de la crisis no es el alza en la tasa de interes , sino un colapso repentino de la eficacia marginal del capital.

El hecho de que un derrumbamiento de la eficacia marginal del capital tienda a ir acompañado por un alza en la tasa de interes, puede agravar mucho el desenso en la inversion.

Keynes añade la explicación del elemento tiempo en el ciclo economico , que debe existir una cierta magnitud antes de que empiece la recuperacion.

Volviendo a la crisis , Keynes inserta la incertidumbre o la desconfianza sobre los costos corrientes de produccion que siembran la duda en los agentes.

Una baja importante en la eficacia marginal del capital tiende a afectar en forma adversa a la propensión a consumir afectando a las personas que toman interes activo en sus inversiones en la bolsa de valores.

En analisis precedente , esta de acuerdo de quienes sostienen que la sobreinversión es la característica del auge y que el unico remedio posible para la siguiente depresion es evadirla.

Novedoso:

Es novedoso el texto de Keynes , dado que inserta el argumento de demanda especulativa , donde analiza las asignaciones de dinero y activos que pagan interes.

El enfoque keynesiano logra afirmar que el remedio del auge no es una tasa mas alta sino mas baja asi perdura ese ciclo llamado auge.

Preguntas al autor:

Como podria Keynes explicar las crisis actuales del capitalismo?

Que importancia le otorga Keynes a la incertidumbre en la selección de activos riesgosos ?

Que relacion podria tener el presente texto con las decisiones intertemporales de un consumidor a nivel agregado?

Resumen

John Keynes en su escrito acerca de los ciclos económicos, define y describe dicho fenómeno. Refiere a ciclo como una regularidad de la secuencia del tiempo. Específicamente lo describe como un movimiento que se produce al progresar un sistema. Las fuerzas que lo empujan toman impulso y lo mueven produciendo efectos acumulativos que luego de determinado tiempo en el que logran el desarrollo máximo, pierden potencia y son reemplazadas por aquellas que operan en sentido contrario.

El autor identifica como causa de dichas fluctuaciones a la eficacia marginal del capital la cual depende de la cantidad de bienes de capital, su costo de producción y de las previsiones actuales del futuro rendimiento de capital. A su vez dicha eficacia se encuentra influenciada por el pesimismo e incertidumbre lo cual genera una disminución en ella dando lugar a una mayor preferencia por la liquidez.

Por otro lado, el economista indica que dichos ciclos se caracterizan por poseer cierta regularidad y períodos de crisis. Éstos últimos se producen cuando se sustituye un impulso ascendente por otro descendente de forma repentina y violenta. La clave para la recuperación es el tiempo. No obstante distingue diversas escuelas de pensamiento económico que consideran distintas soluciones al ciclo económico siendo algunas de ellas el consumo, la inversión o el empleo.

Novedoso

Considero interesante el hecho de que en aquella época se hubieran podido distinguir las diferentes facetas de un ciclo económico y explicarlas mediante leyes naturales.

Es notorio el hecho de se hayan podido distinguir las causas de las fluctuaciones agrícolas explicadas por las estaciones mientras que no se haya podido determinar, en aquel momento las correspondientes a la industria

Preguntas

– Qué opinaría Keynes acerca del actual análisis técnico en los mercados bursátiles?

– Es posible realmente predecir y prevenir una crisis?

– En qué forma es positiva una sobreinversión para el auge del ciclo?

Los autores Keynes y Hayek realizan un breve análisis sobre los ciclos económicos en donde explican sus causas, consecuencias y las maneras de evitarlo. Keynes considera que el carácter de los ciclos económicos se debe principalmente a la eficacia marginal del capital. Explicaba que el remedio correcto para el ciclo económico no puede encontrarse en evitar los auges y conservarlos así en semi-depresiones permanentes sino en evitar las depresiones y conservarnos de este modo en un cuasi-auge continuo.

Por su parte Hayek indicaba que las crisis económicas estaban vinculadas con decisiones erróneas de todos los agentes. Según describía puede ser por dos motivos : 1- Concepción errónea del sistema de precios, crearon expectativas que estaban condenadas a fracasar. 2-Hechos externos. (Teorías endógenas y exógenas de los ciclos). El elemento fundamental de su análisis es la tasa monetaria de interés, que la consideraba como precio relativo intertemporal ya que es fundamental para la coordinación de las decisiones acerca del ahorro y la inversión.

Lo que me parece más interesante son las grandes diferencias que tienen estos dos autores con respecto a los ciclos económicos, cuyas perspectivas claramente entran en conflicto. Según Keynes se tenía que fomentar el aumento de la propensión marginal a consumir para poder superar la crisis, sin tener en cuenta el impacto en los cambios de los precios. Sin embargo, para Hayek esto era la causa de la crisis ya que una expansión monetaria se traduce en una caída de la tasa de interés, haciendo que las inversiones y el crédito aumenten de forma progresiva, los salarios nominales suben, pero los reales disminuyen, los precios de los factores productivos aumentan teniendo como consecuencia que aumente la tasa de interés, esto resulta en una disminución en las perspectivas de nuevas inversiones en bienes de capital.

A través de la intervención estatal, ¿se podrían disminuir los errores de predicción de los emprendedores?

¿Puede considerarse que las políticas propuestas por Keynes tienen consecuencias inflacionarias?

¿De qué manera debería intervenir el estado para Hayek?

Resumen

En este capítulo Keynes habla acerca del ciclo económico, en el cual para él la principal variable que explica su comportamiento es la eficiencia marginal del capital.

Keynes también muestra que los cambios en la eficiencia marginal del capital pueden llevar cambios en la ocupación si la proporción marginal del consumo no ajusta. A su vez, las expectativas futuras juegan un rol importante ya que, la eficiencia marginal del capital depende de ellas, y a su vez, conlleva a un problema que es la incertidumbre por lo que la inversión se convierte en poco previsible.

Luego Keynes explica las crisis, las cuales, según el autor, no se producen por una suba en la tasa de interés, sino que su causa es el colapso de la eficiencia marginal del capital. Por lo que, el pesimismo y la incertidumbre llevan a un aumento de preferencia por la liquidez, que produce un aumento en la tasa de interés.

Este colapso de la eficiencia marginal del capital acompañado por el aumento de la tasa de interés lleva a una mayor caída de la inversión.

La solución que propone Keynes, es que en momentos de auge hay que bajar la tasa de interés para así de esta manera evitar las depreciaciones, en otras palabras, vivir en un mundo de auge continuo.

Novedoso

Me pareció novedoso como el autor describe a las crisis en el ciclo económico, que son una substitución de impulsos ascendentes por otro descendentes que ocurren con forma repentina y violenta. Y que el alza de la tasa de interés no es el factor causante de las crisis, sino que la eficiencia marginal del capital lo es. Por lo que encuentro novedoso la gran importancia que Keynes hace sobre la eficiencia marginal del capital, y que no le de tanta importancia a la tasa de interés. Lo otro que me pareció interesante es que Keynes, proponga una baja de la tasa de interés para incentivar la inversión, y no un aumento en la tasa de interés, ya que una tasa de interés baja permite quedarme en el auge y de esta manera evitar depreciaciones.

Preguntas

– ¿Qué sucede si no se puede bajar más la tasa de interés? Caso de trampa de liquidez, por ejemplo

– ¿Es posible que existan crisis de otro tipo y no necesariamente por una caída en la eficiencia marginal del capital?

– ¿Cómo serían las expectativas en caso de estar en un cuasi auge permanente?

Capítulo 22 de la Teoría General de Keynes – “Notas sobre el ciclo económico”.

Hayek – Perspectiva de Precios, Disturbios Monetarios y Mala Orientación de las Inversiones.

Resumen:

Keynes nos muestra en este capítulo la causa y la dinámica del ciclo económico. El desajuste inicial se da a causa del repentino descenso de la eficiencia marginal del capital, lo que está fuertemente influenciado por un componente de sentimiento de los empresarios (expectativas). Identifica las variables del ciclo económico: la eficiencia marginal del capital, la preferencia por la liquidez y la propensión a consumir. El reflejo de la eficiencia marginal del capital es la tasa de interés. Toda su discusión se basa en – luego de explicar los desajustes – que una vez que se está en una crisis, la tasa de interés (que estará muy baja), no tiene la capacidad de recuperar la eficiencia marginal del capital en un tiempo acorde (solo a largo plazo), por lo que el mercado simplemente nos asegurará muchos años de agonía, teniendo al equilibrio previo únicamente de manera muy lenta. Este se justifica, ya que el ciclo de inversión al quedar deprimido, impacta en la propensión a consumir, generando el tan conocido efecto multiplicador.

Hayek intenta dar una explicación de las crisis económicas diciendo que los empresarios consideran la presente oferta de capital y el tipo de interés actual como un síntoma de que continuará aproximadamente la misma situación por algún tiempo. Y es precisamente la existencia de tal supuesto lo que justifica el uso de nuevo capital para dar comienzo a nuevos métodos indirectos de producción, que, para poder completarse, necesitan de nuevas inversiones por un tiempo mayor. Para la realización de estas perspectivas es necesario que esta oferta de capital no disminuya en ningún momento en una cantidad mayor de la que se ha utilizado para iniciar nuevas producciones.

De allí que bastarían fluctuaciones imprevistas en los ahorros para causar enormes pérdidas a las inversiones efectuadas en el período precedente, creando así la situación característica de una crisis económica. La causa de esta crisis podría atribuirse a que los empresarios hablan considerado equivocadamente un aumento temporal en la oferta de capital como si fuera permanente y actuaran bajo este supuesto.

Novedad:

El capítulo 22 de la TG de Keynes es novedoso debido a que vuelca el rol en las expectativas, es decir, existe “algo” que hace que los agentes económicos empiecen a desconfiar de los bienes durables y se vuelquen al líquido. Este capítulo es muy importante ya que describe la trampa de liquidez que estudiamos, y en qué situación puede existir una preferencia por dicha liquidez, es decir, que las personas prefieran conservar su dinero antes de invertirlo.

Me resulta un tanto novedoso, (más que nada comparándolo con JMK), que para Hayek, la crisis sea resultado de un exceso de inversión en relación con la oferta de ahorro, la cual fue posible por una expansión excesiva del crédito, es decir, los bancos prestaban a tasas de interés más bajas que las que los ahorristas genuinos habrían exigido, haciendo que todo tipo de proyectos de inversión se vuelvan temporalmente rentables.

Preguntas a Keynes:

1) ¿Qué opina de la tesis de Hayek según la cual es el exceso de demanda de consumo el que ocasiona la fuerte fluctuación característica de la crisis?

2) ¿La intervención sería la forma más eficiente para regresar la eficacia marginal del capital a su estado anterior a la crisis?

3) ¿Por qué los individuos racionales no ajustarían su proporción marginal a consumir ante una recesión?

Preguntas a Hayek:

1) ¿Está en contra el autor de que se utilice al Estado para intervenir en la economía, pero sí en que sea utilizado para garantizar que se desarrolle?

2) ¿Estaba Keynes en lo correcto cuando decía que los ahorros se convierten en dinero inactivo y deprimen la actividad económica?

3) ¿Todo gasto es igualmente productivo o deberían las políticas estatales buscar estimular el gasto privado?

Pouchulú Sofía – 878710

Resumen:

La diferencia sustancial en el análisis de los ciclos económicos y crisis de parte de Keynes y de Hayek es el objeto causante de los mismos. Mientras que Keynes le da importancia poco significativa a la tasa de interés y si lo hace con la eficiencia marginal del capital, para Hayek la importancia de la tasa de interés es total.

Keynes argumenta “el carácter esencial del ciclo económico y, especialmente, la regularidad de la secuencia de tiempo y de la duración que justifica el que lo llamemos ciclo, se debe sobre todo a cómo fluctúa la eficacia marginal del capital.” Lo que propone es que una baja constante en la tasa de interés va a ir incentivando al consumo y este recomponiendo la eficacia marginal del capital constantemente, causando que se conserve a través del tiempo un cuasi-auge continuo, evitando las depresiones y los denominados ciclos económicos.

Del otro lado de la vereda se encuentra Hayek. Este argumenta que mantener una tasa de interés demasiado baja o por debajo de lo que se considera como equilibro, causa un exceso de inversiones lo que demandaría más trabajo, causando un aumento en uno de los principales factores productivos como lo es el salario. De este modo los precios de los bienes de capital suben incentivando a las empresas a competir por recursos líquidos, lo que obligaría de cierto modo a subir la tasa de interés. Es aumento en la misma destruye los incentivos a la compra de bienes de capital causando un exceso de oferta de los mismos. Para Hayek esta es la verdadera razón de las crisis; por eso dice que la tasa de interés tiene que mantenerse estable en el equilibrio.

Novedoso:

Lo que más me llama la atención son las diferencias entre Hayek y Keynes, considerando que fueron contemporáneos uno con el otro y que además tuvieron la oportunidad de discutir dichas ideas. El contraste más polémico entre ambos economistas es que la recomendación de Keynes sobre la medida a implementar para evitar una crisis económica –una política monetaria expansiva que reduzca el tipo de interés, es decir un fomento al consumo- es el factor que Hayek considera como la razón, en sus análisis, de esas crisis.

Preguntas:

Para Keynes: ¿no cree que la inflación causada por el tipo de política que usted propone sería un gran problema de mantenerse en un largo periodo de tiempo?

Para Hayek: ¿considera usted posible en algún punto un acercamiento de sus teoría con la de Keynes?

¿Podrían los cambios en la tasa de interés generarse por causantes exógenos? En ese caso, ¿considera la intervención del estado para solucionar ese problema?

J.M.KYNES: Notas sobre el Ciclo Económico y F.A.HAYEK: Perspectiva de precios, disturbios monetarios y mala orientación de las inversiones.-

Keynes basa la cuestión de los ciclos económicos mediante la Eficiencia Marginal del Capital (EMgK), estos son definidos como alzas y bajas de productos de un país. Su objetivo es transformar las curvas de alzas y bajas en línea recta mediante políticas activas (crecimiento constante de la mano de una tasa de interés cada vez menor) para aumentar la propensión marginal a consumir. Apunta a la psicología de los mercados de inversión, ya que esta es posible mediante el ahorro. El autor Hayek centra la importancia en la tasa de interés este en equilibrio o no como una cuestión de la crisis económica, planteaba que una tasa de interés baja proporcionaría ahorro que motiva a los empresarios a invertir en bienes de capital en vez de en los de los bienes de consumo proporcionando el alza en los precios que hará aumentar la tasa de interés progresivamente.-

Lo que para uno soluciona la crisis (Keynes) para el otro el lo que la explica. Ambos autores enfatizan en componentes de la demanda como factores de las bruscas oscilaciones del ciclo económico. Keynes muestra de manera práctica, elaborando una teoría del capital y el dinero, como salir de la crisis mientras que Hayek plante nuevos fundamentos teóricos.

Keynes plantea la incertidumbre genera dudas sobre los agentes lo que afecta a la demanda. Mientras que Hayek incluye al problema de la crisis el concepto de inflación. Finamente este último no estuvo de acuerdo con Keynes ya que el problema económico no es simplemente la asignación de recursos escasos a necesidades urgentes sino asignar los recursos a las necesidades que los individuos consideran importantes.

Preguntas:

Los fundamentos de Keynes sobre los ciclos económicos ¿rescatan parte de la concepción marxista de la sobreproducción?

¿Qué rol cumple el Estado en los procesos de crisis? ¿Hayek propondría la no intervención de este en materia de política monetaria para evitar la crisis?

¿De qué manera se pueden adaptar ambas teorías luego de una expansión monetaria?

Friedrich A. Hayek – Perspectivas de precios, disturbios monetarios y mala orientación de las inversiones.

El texto de Hayek comienza expresando que la principal objetivo del trabajo de los economistas hoy en dia es el de desarrollar métodos y resultados a la teoria del equilibrio: y de esta manera poder explicar los fenómenos dinémicos que presenta la economía. Es por esto que el objetivo del trabajo de Hayek es utilizar la teoría económica para explicar a los fenómenos dinámicos. Para comenzar, expresa que el termino ‘equilibrio’ no ha tenido siempre la misma definición. El significado de la palabra va cambiando a medida que cambia el objeto de explicación: actividades económicas de una persona aislada, acciones de un gran numero de personas, un sistema de competencia…

Para continuar, Hayek expresa que todos los ciclos económicos tienen un factor en común, que hay que tener en cuenta para explicarlo, que es que todos los emprendedores han cometido errores. Principalmente, Hayek atribuye este error a las expectativas que generan los precios al momento de la toma de decisiones. Sin embargo, para profundizar en este error, Hayek hace una introducción al problema que se da debido a las inversiones. Las inversiones tienen la capacidad de no sólo afectar a un industria en particular, sino generar un efecto en todo el sistema económico. Los inversores toman la decisión de invertir ante la perspectiva de que la oferta de capital continuara al nivel corriente por algún tiempo determinado. Sin embargo, lo realmente relevante, no es que se mantengan al mismo nivel sino que la oferta de capital no disminuya en una cantidad mayor de la que se ha utilizado para nuevas producciones. Hayek luego sigue el análisis desarrollando el momento en el que los emprendedores no cumplen con sus expectativas ya que se generó un aumento de os precios de todos los factores de producción y como consecuencia un aumento de los costos de los bienes de capital. Como consecuencia, parte del equipo creado para producir otro bienes de capital quedará desempleado. Este fenómeno se denomina escasez de capital .

Me resulta interesante el análisis que realiza sobre el conflicto entre consumidores y los emprendedores. Este conflicto nace de que la proporción en las que los emprendedores dividen sus recursos para la producción a corto plazo y la producción a largo plazo, difiere de la división que realizan los consumidores entre consumo actual y provision para consumo posterior. Como consecuencia de esto, y como solución, debe haber una tasa de interés que nivele los intereses de los consumidores y emprendedores.

Por otro lado, creo que lo mas importante para resaltar es el hecho que discute la teoría que iguala el ahorro con la inversión. Esto se debe a que los dos conceptos dependen de que el capital se mantiene normal o se mantiene constante. Es interesante ver cómo Hayek desarrolla que el mantenimiento de capital no tiene sentido alguno. Cualquier emprendedor, por más precisas que sean sus expectativas sobre el futuro, va a generar que su capital sufra variaciones.

Además de las decisiones de los consumidores de distribuir sus recursos ¿Hay algún otro elemento exógeno que determine la tasa de ahorro de los consumidores?

¿Qué condiciones deben darse para poder llegar a un punto de equilibrio?

¿Qué síntomas serían correctos apreciar por un emprendedor para poder realizar decisiones precisas sobre futuras inversiones y de esta manera reducir el error que genera las crisis económicas?

John M. Keynes – Breves consideraciones sugeridas por la teoría general.

El primer punto que destaca Keynes en el texto es que los ciclos económicos se deben sobre todo a las fluctuaciones de la eficacia marginal del capital. Los movimientos cíclicos, Keynes los define como los movimientos entre fuerzas que cuando, por ejemplo, toman impulso en forma ascendente generan efectos acumulativos unas sobre otras, pero a medida que crecen más, van perdiendo su potencia, hasta que en cierto punto, tienden a ser reemplazadas por otras fuerzas que generan impulsos en sentido opuesto. Keynes destaca la importancia del grado de regularidad en la secuencia y duración de los movimientos ascendentes y descendentes. Keynes afirma que cualquier fluctuación en las inversiones, va a traducirse en una fluctuación de la ocupación: y como consecuencia, afirma que todas las fluctuaciones al ser influenciadas por fenómenos tan complejos, es improbable que tengan un carácter cíclico.

La eficacia marginal del capital no depende solamente de la abundancia o escasez de los bienes de capital y el costo corriente de producción, sino también depende de las previsiones actuales respecto al rendimiento futuro de los bienes de capital.

El problema también reside en las tendencias pesimistas que acompanan la caída de la eficiencia marginal, generando una preferencia por la liquidez, un aumento de la tasa de interés y como consecuencia final, un agravamiento del descenso de la inversión. Para Keynes, devolverle potencia a la eficacia marginal del capital no es algo fácil y también depende del tiempo que pasa entre la crisis y la reactivación de la eficacia.

Keynes realiza un contraste entre los periodos de crisis donde la característica principal es la desinversión, generada por distintos factores; y los periodos de auge donde una de las características principales es la sobreinversión.

Me resulta novedoso ver el enfoque que le da Keynes a la explicación de las causas de las crisis. Para Keynes, una crisis no se da por la tendencia de la tasa de interés a subir bajo la influencia de la mayor demanda de dinero, sino que su explicación se debe al colapso repentino de la eficacia marginal del capital, nombrado previamente. Por otro lado, me resulta importante destacar que Keynes le da a la confianza un rol principal para poder resucitar la eficacia marginal del capital. Sin embargo, es paradójico, ya que el mismo expresa que son fuerzas a las que no se las pueden controlar fácilmente.

¿Cómo afecta la baja en la eficacia marginal del capital en la propensión marginal a consumir de aquellos consumidores que no toman interés activo en la bolsa de valores?

¿Cuáles cree Keynes que son las condiciones inestables donde se genera la sobreinversión?

¿Cuáles son los efectos que se dan en la tasa de inversión de Estados Unidos debido a las contracciones pequeñas a corto plazo que generan un cambio en el ritmo de acelere y atraso?

En sus Notas sobre el Ciclo Económico, Keynes explica su teoría del ciclo a través del papel fundamental que desempeña la Eficacia Marginal del Capital. Esta misma, decía Keynes, tiene una dependencia fuerte sobre “las previsiones actuales respecto al futuro rendimiento de los bienes de capital”. Por lo tanto, sugiere que las crisis se deben a un derrumbe repentino de la Eficacia Mg. Del capital, separándose de la costumbre de asegurar que la causa era un incremento de la tasa de interés por la creciente demanda de dinero, sino que esto último es un fenómeno que acompaña a dicho proceso. Además, considera que no solo es necesaria la reducción de la tasa de interés, pues la recuperación de la confianza es algo que resulta tan poco probable de controlar. Reconoce la posibilidad de que las ilusiones de auge lleven a producir ciertas clases particulares de bienes de capital en abundancia excesiva, pero sostiene que el remedio del auge es una tasa de interés más baja, que haga perdurar dicho auge.

Me pareció interesante la postura de Keynes en lo siguiente: “el remedio correcto para el ciclo económico no puede encontrarse en evitar los auges y conservarlos asi en semidepresiones permanentes, sino en evitar las depresiones y conservarnos de este modo en un cuasi-auge continuo”. Por otra parte, es destacable la postura, en la parte IV, que tiene el autor sobre el incremento del capital y la inversión, que deben acompañarse por un aumento del consumo, poniéndose en contra de quienes consideran que la única forma de aumentar la ocupación sería aumentando más el consumo (dado que hay un subconsumo crónico).

Si ante el derrumbamiento de la Eficacia mg del capital, la autoridad monetaria contribuye a bajar la tasa de interés, ¿no es posible que con la confianza en caída los agentes consideren esto como una fluctuación superflua, que no afecta sus expectativas de rendimiento del capital?

Keynes plantea que las crisis deben solucionarse con una baja tasa de interés y redistribuyendo ingresos para fomentar la propensión marginal a consumir. Por lo tanto, ¿No considera que la redistribución puede generar un desincentivo a aquellos que deberían invertir en condiciones de baja tasa de interés?

¿Es posible que la teoría de Keynes solo se ajuste a crisis donde el derrumbamiento de la confianza se produce sobre mercados de inversión real (activos físicos), mientras que no tenga mucho sentido cuando se trata de crisis bursátiles?

En el capítulo leído Keynes expone en el debate sobre el ciclo económico, para él la principal variable que explica su comportamiento es la eficiencia marginal del capital. Luego de definir lo que es un ciclo y un ciclo económico, el autor pone en manifiesto que cambios en la eficiencia marginal del capital pueden llevar a cambios en la ocupación si la proporción marginal del consumo no ajusta.

La eficiencia marginal de capital depende de las expectativas futuras de rendimientos, lo cual es un problema ya que su característica fundamental es la incertidumbre por lo cual la inversión es poco previsible y volátil. Según Keynes las crisis se explican por una caída de la eficiencia marginal del capital, sumado a un aumento de la tasa de interés producto de la preferencia por la liquidez que la agrava aún más (También el autor destaca otros mecanismos de propagación como la proporción de consumir y un mercado de capitales muy desarrollado). Dado la anterior la eficiencia marginal del capital tarde en ajustar nuevamente. Keynes argumenta que una solución sería bajar la tasa de interés.

Keynes define sobreinversión como la inversión que se lleva a cabo que es un desperdicio de recursos, no genera utilidad de ningún tipo. Keynes destaca que su análisis de las causas de las crisis no es por sobreinversión sino por inversión que se realizan con previsión futuras más alentadoras (de retornos por ejemplo) de las que realmente son (ilusión de auge).

Dado lo anterior Keynes sostiene que en momentos de auge hay que seguir bajando la tasa de interés para evitar las depresiones, es decir, vivir en un mundo de auge continuo.

Keynes adhiere a las escuelas que piensan que las crisis son por sub-consumo, solo que también sostiene que son producto del análisis anterior. También reinterpreta la teoría del ciclo económico de Jevons como un caso particular de la suya.

`Preguntas:

¿Por qué los individuos racionales no ajustarían su proporción marginal a consumir ante una recesión?

¿Realizar inversiones porque en el futuro previste más retorno del que realmente te da no es sobre-invertir? (Ya que si hubiese sabido el retorno futuro menor no hubieses invertido)

¿Qué pasa si la tasa de interés no puede bajar más?

Perspectivas de precios, disturbios monetarios y mala orientación de las inversiones – F. A Hayek

Breves Consideraciones Sugeridas por la Teoría General – J. M. Keynes

Según Keynes la regularidad de la secuencia temporal del ciclo económico se debe principalmente a las fluctuaciones de la eficiencia marginal del capital. Por lo que la explicación predominante de la crisis, no es un alza en la tasa de interés, sino un colapso repentino de la eficacia marginal del capital. Sumado al análisis de una caída o insuficiencia en la demanda agregada. Insuficiencia que debe ser compensada por el Estado (ya sea a través de gasto, de subsidios, rebaja de impuestos, políticas expansivas o una baja tasa de interés) para mantener los niveles de demanda.

Hayek por su parte comienza diciendo, toda explicación de las crisis económicas debe incluir el supuesto de que los emprendedores han cometido errores. Es decir, las crisis comienzan cuando los inversionistas eligen equivocadamente el destino de su capital. Continúa haciendo un análisis de la tasa de interés, y dice, el éxito de cualquier inversión hecha por un periodo de tiempo considerable depende del curso futuro del mercado de capital y de la tasa de interés. La tasa de interés de equilibrio es la que asegura una correspondencia entre las intenciones de los consumidores y la de las firmas. Pero, si la oferta de dinero se aumenta a consecuencia de cambios monetarios, la tasa de interés será más baja que la de equilibrio, lo que provocará un aumento de la inversión, por lo tanto un aumento de la demanda de trabajo, de los salarios, de la cantidad demandada de bienes (que todavía no aumento su producción dado que conlleva más tiempo capitalizar la inversión) y por ende, un aumento de los precios.

Considero que lo más novedoso e interesante son las soluciones que aportan ambos autores. Según Keynes, el remedio correcto para el ciclo económico no puede encontrarse en evitar los auges y conservarlos así en semidepresiones permanentes, sino en evitar las depresiones y conservarnos de este modo en un cuasi-auge continuo. Es decir, que el remedio del auge no es una tasa más alta de interés, sino una más baja, políticas fiscales y monetarias expansivas, sumado a medidas destinadas a fortalecer la propensión a consumir y la redistribución de los ingresos.

Hayek critica la política de expansiones monetarias que devienen en bajas tasas de interés, dado que ese ciclo de crecimiento es solo posible si se hace a través de una expansión continua y progresiva del crédito. Finalmente la escasez de capital, las tasas bajas y las malas inversiones son el meollo de la verdadera explicación de la crisis. Por lo que la causa de todo no es una demanda insuficiente, sino más bien una demanda excesiva de bienes de consumo.

Para F.A. Hayek:

– En vistas a los recientes eventos de la crisis “subprime” del 2008 ¿No considera que es hora de terminar con la desregulación financiera, el libre accionar de los mercados y el voraz apetito especulador?

– Se podría decir que la relativamente rápida salida de la crisis o si se quiere, las políticas que evitaron el colapso total del sistema, fueron consecuencia de medidas Keynesianas. ¿Cuál es su opinión acerca de las mismas? ¿Ud. también las hubiese aplicado?

– Considerando los datos empíricos de crecimiento del PBI global y per cápita, de la mejora del estándar de vida y de otros indicadores que podríamos considerar como indicadores de bienestar. Los datos muestran que durante el periodo del ’55-’73, pleno auge de las medidas Keynesianas y de los Estados de Bienestar, fue el periodo con el más prolongado y más alto crecimiento de los últimos 100 años. Mientras que los mismos datos para el periodo ’73-’90, asociado al resurgir de las teorías neoclásicas y liberales, muestran un pequeño crecimiento global. ¿Qué análisis y opinión tiene respecto a estos datos?

Para J.M. Keynes:

– ¿Por qué cree que el Keynesianismo de la época, no fue capaz de explicar los fenómenos de la estanflación generalizada en la década de los ’70? ¿Diría ud. que sus teorías fueron aplicadas de manera excesiva, no comprendiendo la adaptabilidad de las mismas al ciclo económico?

– ¿Qué componente cree ud. que tuvo mayor influencia en la crisis de 2008, la desregulación del mercado financiero o las bajas tasas de interés?

– Dado su análisis del porqué de las crisis y la fundamental importancia que le asigna a la eficiencia marginal del capital ¿diría que las recientes crisis pueden explicarse con dicho análisis?

RESUMEN

Para Keynes lo que explica el ciclo económico son las fluctuaciones en la propensión a consumir, la preferencia por liquidez y la eficiencia marginal del capital, siendo esta ultima la más relevante. Si bien la eficiencia marginal del capital depende de la escasez de bienes de capital y el costo de producirlos, obedece esencialmente de previsiones futuras. Por esta razón, el pesimismo de los inversionistas provocará un colapso de la eficiencia marginal del capital, incrementando la preferencia por la liquidez y, consecuentemente, elevando la tasa de interés.

Si bien coincide con Hayek en que el auge se caracteriza por la sobreinversión, el autor recomienda prolongar el auge influyendo a la baja del nivel de tasa de interés y así evitar una futura depresión. La redistribución del ingreso para fortalecer la propensión a consumir sería otra medida para sostener un nivel dado de ocupación. En este sentido, Keynes recomienda aplicar medidas tanto para promover el consumo como la inversión.

Por su parte, Hayek comienza su análisis del ciclo económico mediante la teoría del equilibrio pero critica al análisis tradicional por hacer abstracción del tiempo. Aumentar el equipo de producción implica realizar inversiones a lo largo de un periodo de tiempo, de manera que un cambio imprevisto en la oferta de dinero-capital puede llevar a una crisis.

Hayek define como tasa de interés de equilibro aquella que compatibiliza las decisiones de ahorro corriente con la oferta de dinero-capital. Un nivel de tasa inferior al equilibrio constituye un estímulo a la inversión, al tiempo que las decisiones de consumo y ahorro corrientes no se modifican. El aumento del ingreso futuro redundará en un incremento de la demanda de bienes y precios, que sólo será sostenible en tanto continúe la expansión de crédito, lo que tiene su límite.

Hayek advierte que la suba de costos de capital hace que sea imposible la utilización del equipo existente, por lo que la capacidad ociosa es síntoma de la escasez de capital y el sobreconsumo. Este diagnóstico contrasta con las conclusiones de Keynes.

NOVEDOSO

Encontré novedosa la contradicción entre las dos teorías sobre el ciclo económico y como los dos autores llegan a conclusiones opuestas frente a los mismos hechos, como la capacidad instalada ociosa en un momento dado. Por otra parte, resulta interesante como caracterizan el proceso de toma de decisiones de inversión y el rol de las expectativas.

PREGUNTAS

Keynes: Respecto a la experiencia actual ¿Encontraría límites a la expansión del crédito para prolongar el auge económico? Una vez iniciada la crisis ¿Cómo evalúa la efectividad de la política fiscal para reactivar la economía?

Hayek: ¿Cómo se evita la sobre expansión del crédito y la consecuente crisis económica? ¿Cómo evaluaría la política económica de EEUU frente a la última crisis?

RESUMEN: Keynes plantea que el carácter esencial del ciclo económico, la regularidad de la secuencia de tiempo y de la duración que justifica lo que denominamos “ciclo” se debe sobre todo a cómo fluctúa la eficiencia marginal del capital. Entiende por movimiento cíclico las tendencias ascendentes iniciales, luego las descendentes que se inician y terminan por invertirse, es otra característica de la “crisis”. La eficiencia marginal del capital depende de la abundancia o escasez existente de los bienes de capital, costo corriente de producción de los mismos y de las previsiones actuales respecto al futuro rendimiento de los bienes de capital además lo que predomina en la “crisis” no es el alza de la tasa de interés sino el colapso de la eficacia marginal del capital en el cual el intervalo de tiempo juega un rol importante por lo tanto el orden de la inversión no debe dejarse en manos de los particulares.

Hayek afirma que toda explicación de una crisis económica debe incluir el error que comenten los emprendedores, hace una distinción entre errores justificados (causados por el sistema de precios) y errores acerca del curso de los hechos externos. Establece que el éxito de una inversión de largo plazo depende del curso futuro del mercado, del capital y de la tasa de interés, por lo tanto las decisiones que toman los emprendedores se ven afectadas por el precio y las fluctuaciones severas e imprevistas en los ahorros que causan pérdidas a las inversiones creando una crisis económica.

Lo interesante es que Keynes establece como elemento principal en una crisis económica, un factor productivo: el capital, mientras que Hayek incluye un elemento subjetivo: el error que comenten los emprendedores a la hora de invertir además ambos explican el origen de la crisis de forma distinta para Keynes es un problema de falta inversión y para Haynek es un problema de exceso de consumo.

1. Ante un continuo auge de la inversión. Qué condiciones debe cumplir el mercado para evitar un proceso inflacionario? (Keynes)

2. Para qué un proceso de inversión pueda ser considerado un éxito. Cuántos años debe tener ese proceso? (Keynes)

3. Si el hombre es un ser racional como plantea Adam Smith, entre otros. Por qué no puede dirigir un proceso de inversión? (Keynes)

4. Considera que si los inversores actuasen dentro de una economía con tipo de cambio fijo, cometerían errores? (Hayek)

5. Qué motivaciones pueden tener los inversores y consumidores para que exista una tasa de interés de equilibrio? (Hayek)

6. En una economía con alta inflación. No es contraproducente una alta tasa de interés? (Hayek)

El debate Hayek-Keynes

RESUMEN

Analizamos los distintos puntos de vista que postulan Friedrich Hayek y John Maynard Keynes sobre la crisis y el ciclo económico, a través de la lectura del artículo de Hayek “Perspectivas de precios, disturbios monetarios y mala orientación de las inversiones” y el capítulo 22 de la Teoría General de Keynes, titulado “Nota sobre el ciclo económico”.

Hayek comienza su texto proponiendo que el objetivo de los economistas de su generación es explicar los fenómenos dinámicos, en especial, las fluctuaciones industriales. Para Hayek toda teoría convincente del ciclo debe sobreponerse orgánicamente a la teoría pura del equilibrio, en la cual el mecanismo de los precios coordinará la oferta y la demanda hasta llegar a un equilibrio.

Para desarrollar su teoría, Hayek, incorpora dos conceptos fundamentales tales como el factor tiempo y las expectativas de los consumidores y productores.

Hace uso de la teoría “Wicselliana”, la cual propone que la tasa natural de interés es la que iguala el ahorro y la inversión. Para Hayek, existe una tasa de interés de mercado que depende de la oferta del capital (crédito) y que la causa del ciclo económico se debe cuando esta se encuentra por debajo de la tasa de interés natural.

Para desarrollar esto, hace referencia a la orientación de las inversiones, las cuales dependen del curso futuro del mercado de capital y de la tasa de interés.

La oferta de dinero-capital puede variar independientemente de la oferta de ahorros, un aumento de la oferta monetaria por expansión crediticia llevará a una tasa de interés más baja que la tasa de equilibrio.

Esta expansión no respaldada por ahorro voluntario y la baja de la tasa de interés afecta a las decisiones de los empresarios respecto a la forma y el volumen de sus inversiones, promoviéndose la formación de bienes de capital. Los empresarios interpretan la caída en la tasa de interés como una señal de que los consumidores están ahorrando más porque prefieren consumir más en el futuro, pero esto crea un falso auge económico, dado que los precios relativos han sido distorsionados por la mayor cantidad de dinero circulante en la economía.

El aumento del ingreso monetario llevará a un aumento de la demanda monetaria de bienes de consumo y por ende a un alza de los precios de estos artículos, lo que lleva también a disminuir los ingresos reales, y por ende a disminuir el ahorro futuro. Esto requerirá una expansión continua y progresiva del crédito, pero esta expansión no puede continuar indefinidamente.

A largo plazo, la escasez de capital se hace evidente y hace imposible la utilización del equipo de producción existente, lo que para Hayek “constituye el meollo de la verdadera explicación de las crisis”. Es así como durante la fase de crisis del ciclo se genera una sobreproducción de bienes de capital.

A diferencia de Hayek, Keynes afirma que el ciclo económico es consecuencia de las fluctuaciones de la Eficacia Marginal del Capital. La eficacia marginal del capital determina, juntamente con la tasa de interés, la cuantía de la nueva inversión, la cual determina a su vez, el volumen del empleo, estando dada la propensión al consumo.

Introduce conceptos como el pesimismo y la incertidumbre, las cuales llevan a un aumento de preferencia por la liquidez lo que conlleva a un aumento de la tasa de interés. Es aquí, que intenta explicar la volatilidad de las inversiones a través de los estados psicológicos (“animal spirtis”), ya que el conocimiento que tienen los inversores de los rendimientos futuros de sus inversiones es, por lo general, bastante limitado.

Cuando la Eficacia Marginal de Capital cae y la tasa de interés aumenta, el nivel de inversión disminuye provocando así el efecto multiplicador que conlleva a una caída en el producto nacional y el empleo, y por ende el comienzo de la crisis.

De esta manera, es el Estado quien tiene que intervenir para mantener una tasa de interés más baja, lo que llevará a un aumento de las inversiones y a un mayor consumo, recomponiendo así la Eficacia Marginal del Capital.

INTERESANTE

Es interesante ver como en materia económica puede haber diferentes puntos de vista sobre un mismo hecho. Dónde Keynes ve la solución a las crisis (baja tasa de interés), Hayek ve la causa de la misma. Si bien ambos llegaron a la mayoría de edad intelectual en la posguerra de la Primera Guerra Mundial y vivieron el auge económico de los años veinte y la Gran Depresión, describieron distintos puntos de vista según se desencadenaba su economía doméstica.

Investigando sobre el contexto histórico que atravesaban ambos para poder encontrar respuesta a visiones tan diferentes, encontré le siguiente artículo que me pareció interesante:

Nicholas Wapshott, un columnista que colabora con Reuters (agencia de noticias con sede en el Reino Unido) y ex redactor jefe de The Times, reconstruye hábilmente el contexto en el que Keynes formuló su teoría. Durante los años 20, Gran Bretaña tuvo que soportar un paro elevado de forma persistente. Los sucesivos responsables políticos, preocupados por el aumento del gasto y la disminución de los ingresos fiscales, hicieron caso omiso de los llamamientos de Keynes en favor del gasto público, con lo que desencadenaron lo que él denominaba un “círculo vicioso”.

“No hacemos nada porque no tenemos el dinero necesario”, decía Keynes en 1930 a un comité gubernamental que investigaba las causas de la crisis económica. “Pero es precisamente porque no hacemos nada por lo que no tenemos dinero”.

Hayek llegó a una conclusión muy diferente. Tras participar en la Primera Guerra Mundial, encontró su amada Viena “asolada y la confianza de su pueblo destruida”, escribe Wapshott. Durante la década siguiente, la hiperinflación castigó la economía austriaca e hizo desaparecer los ahorros de millones de personas. Esta experiencia, sostiene Wapshott, volvió a Hayek inflexible “con quienes defendían la inflación como cura para una economía en quiebra”. Y llegó a creer “que quienes defendían los programas de gasto público a gran escala para acabar con el paro estaban incitando no solo una inflación incontrolable sino también a la tiranía política”.

Creo que es interesante poder conocer la estructura social, política y económica de cada país, como así también, su desarrollo cultural, ya que creo que a partir de este análisis, podrá justificarse una u otra visión.

PREGUNTAS

Hayek:

¿Cuál cree que sería “la salida de la crisis” en el caso que los mercados no puedan auto regularse? ¿Considera la intervención del estado como una tiranía política?

¿Cómo sería una condición de equilibrio en política monetaria? ¿Es posible llegar a tal condición sin intervención del Estado?

¿Tomaría algún concepto de los proporcionados por Keynes? ¿Cuáles?

Keynes:

¿Cómo puede explicar la afirmación de Hayek sobre que cualquier intento de estimular artificialmente a la economía mediante inyecciones adicionales de dinero hace deprimir la tasa de interés de mercado, distorsionando todavía más la estructura productiva y acentuando la crisis?

¿Cree que su teoría podría explicar el ciclo económico en países como Argentina?

¿Cómo solucionaría el problema de la inflación? ¿Es la inflación un problema para usted?

Keynes entiende que una suba de la tasa de interés, dado un aumento de la demanda de dinero ya se para fines comerciales o de especulación, puede ser en algunos casos, ocasionalmente, la iniciación de una crisis pero en general tiene un papel de agravante y el foco esta en el colapso repentino de la eficacia marginal del capital.

En las últimas etapas del auge la idea de importantes rendimiento futuro de los bienes de capital esta instalada, aun nivel que da lugar a más inversión aun cando se observe abundancia creciente, costos ascendente de producción y un alza en la tasa de interés. En un momento esta idea no es tal y la caída es abrupta. La incertidumbre hacia el futuro provoca un aumento de la preferencia por la liquidez, y de aquí el alza de la tasa de interés, lo cual intensifica la desinversión.

Otros efectos sobre la desinversión son la reducción del capital en giro, y una reducción de la propensión a consumir. Dado que la baja de la eficacia marginal del capital tiene efectos negativos sobre los valores en bolsas. Ante una sociedad “accionista” la disposición a gastar esta mas influenciada por los valores de sus inversiones que por sus ingresos.

La eficacia marginal del capital puede bajar tanto, que sea difícil corregirla por medio de cualquier reducción posible de la tasa de interés.

Para Keynes la crisis no se da por sobre inversión. Por lo cual la idea de una tasa de interés alta que evite el auge no es la solución, sino más bien una tasa baja que puede logar que el auge perdure. Y al mismo tiempo establecer medidas que fomenten el consumo.

Es muy interesante ver la diferencia sobre el efecto del consumo entre la idea de Keynes y Hayek. Este último ve al exceso de consumo como un factor que provoca la crisis, y Keynes ve al incentivo al consumo como una medida necesaria para salir de ella.

Otro punto a recalcar es sobre lo que dice Keynes sobre los auges que inevitablemente terminarán en crisis; cuando el exceso de optimismo sobre rendimientos futuros triunfa sobre una tasa de interés alta. El autor da un papel destacado a las expectativas y más que nada al fin de estas como factores responsable de las crisis.

¿Cómo afecta la variación de la propensión marginal al ahorro durante el auge hacia la futura crisis?

¿Mantenerse en un cuasi-auge continuo mediante una tasa baja de interés, no produciría un severo desincentivo al ahorro?

¿Qué medidas puede incentivar el estado para restablecer la eficiencia marginal del capital?

Hayek comienza explicando como el lento desarrollo de la economía no permitía aminorar la abstracción de la teoría pura. La principal dificultad de la posición tradicional es que hace abstracción absoluta del factor tiempo y un concepto de equilibrio que fuera aplicable. En primer lugar es de suma importancia la idea que tenía Hayek de que el mercado coordina el tiempo y el interés. En segundo lugar, cabe destacar la importancia que Hayek le da a las expectativas futuras considerando el supuesto de que los agentes de la economía basan sus decisiones en indicadores que creen fidedignos y fracasan. Hayek reconoce que los emprendedores pudieron haber tomado sus decisiones sobre precios que regían en ese momento haciéndoles creer perspectivas que necesariamente fracasan, señalando que la tasa de interés de equilibrio seria la que asegura correspondencia entre las intenciones de los consumidores y de los emprendedores. Partiendo de una situación de desequilibrio para encontrar el por qué de las fluctuaciones económicas, Hayek identifico el conflicto existente entre los inversionistas y los consumidores. En definitiva, considera que las crisis se deben a diferencias entre la oferta de dinero-capital y los ahorros corrientes dadas las tasas de interés bajas y la mayor oportunidad del crédito. Esta situación provocaría que los consumidores aumenten su demanda de bienes de consumo ya que la inversión se traduce en mayores ingresos para ellos, provocando un aumento de los precios. Este punto es de crucial importancia en su análisis ya que cree señala a la excesiva demanda de bienes de consumo como la culpable. Es decir, Hayek reconoce que esta baja en la tasa de interés provocaría que las intenciones de los compradores y los inversionistas no sean las mismas, impidiendo alcanzar la situación de equilibrio. En consecuencia, propone una tasa de interés libre que logre por si sola encauzar a la economía a través de la igualación del ahorro y de la inversión en el equilibrio. Keynes por su parte y a diferencia de Hayek, señala que el ciclo económico se debe a un cambio cíclico en la eficacia marginal del capital refiriéndose a que las tendencias ascendentes y descendentes terminan por invertirse. A su vez, identifica que hay cierto grado de regularidad en la secuencia y duración de los movimientos y por ultimo establece su posición frente a otras escuelas de pensamiento y aunque no hace una crítica activa de lo propuesto por los otros autores, se podría inferir a quien está criticando… Él señala que la eficacia marginal del capital no depende solo de la abundancia o escasez existente de bienes de capital y el costo corriente de producción de los mismos, sino también de las previsiones acerca del futuro rendimiento de los bienes de capital. Keynes dice que la explicación más predominante de las crisis no es el alza en la tasa de interés sino un colapso repentino de la eficacia marginal del capital. Es decir, la incertidumbre del futuro que acompaña a un derrumbamiento en la eficacia marginal del capital precipita un aumento en la preferencia por la liquidez y un alza en la tasa de interés lo que puede agravar el descenso en la inversión. Por otra parte, una baja importante en la eficacia marginal del capital tiende a afectar en forma adversa la propensión a consumir, y los movimientos consiguientes en el mercado de valores pueden deprimir la propensión a consumir precisamente cuando más se la necesita; además durante esta fase descendente, la curva de eficacia marginal del capital puede bajar tanto que escasamente pueda corregirse por medio de cualquier reducción practicable de la tasa de interés, sino que es fundamental el retorno de la confianza. De este análisis, señala que sería erróneo argumentar que habría que evitar la sobreinversión del auge para evitar la posterior depresión y que el remedio no sería imponer una suba en la tasa de interés sino en tomar medidas drásticas para estimular la propensión a consumir; es decir Keynes propone no una tasa de interés más alta sino una más baja! Porque la misma podría hacer que perdure el auge, manteniendo la economía en un cuasi-auge continuo. Acá se ve su clara diferencia con Hayek, ya que su propuesta es determinante, señalando a la política como la solución para evitar las fluctuaciones, o como mejor señala él, para hacer perdurar las épocas de auge.

Me resulta novedoso el debate que se da entre ambos autores, principalmente porque no se están haciendo mención directa a los trabajos ajenos pero si esbozan una clara posición crítica hacia el otro. Por un lado, Keynes propone encauzar la economía a través de políticas mientras que la propuesta de Hayek es justamente lo contrario, es decir la liberación del mismo sosteniendo que la intervención lo único que haría sería empeorar la situación existente. Si bien me resulta sorprendente este debate, creo que el mismo no debería parecerme llamativo ya que este debate acerca del libremercado vs. la intervención perdura hoy día con diferentes posturas al respecto.

HAYEK

. Hayek concluye que no es el consumo de capital lo que constituye la característica principal de las crisis sino que los consumidores demandan una oferta más rápida de bienes de consumo de lo que es posible producir. Como explica Hayek entonces la existencia de un equilibrio? A través de una tasa de interés libre?

. En la situación final de Hayek se da que la oferta de dinero-capital es idéntica a la cantidad de ahorros corrientes, Considera que esta situación de equilibrio a la que se llega con una tasa de interés que equipara las intenciones de los consumidores con los emprendedores es perdurable en el tiempo?

. Suponiendo que después de varios periodos, los individuos reconocen shocks transitorios de permanentes, seria evitable la crisis? Podría esta misma situación según Hayek, corregir una situación de crisis anterior sin ningún tipo de intervención? No cree por otra parte que realizar alguna política permitirá apurar la salida de una crisis, sin empeorar necesariamente la situación de la economía?

. KEYNES

. Existe un límite mínimo para la tasa de interés según Keynes? O habría un momento en el cual el fin del auge que pretende alargar eventualmente se termine y provoque una crisis?

. Cuál sería la propuesta entonces de Keynes para que las expectativas acerca del futuro no produzcan un derrumbamiento de la eficacia marginal del capital y agraven la situación del descenso de la inversión? Sería correcto controlar la inversión además de la baja en la tasa de interés? Por otra parte no cree que al ser el futuro incierto, sería imposible controlar las expectativas y la tasa de interés para lograr una situación perdurable en el tiempo?

. Si la sobreinversión si fuese una característica fundamental del auge, cuales son las medidas apropiadas que propone implementar para estimular el consumo? Estas medidas serían también fundamentales para lograr este estado deseable o simplemente con la tasa de interés baja perpetuaríamos el auge?

John M. Keynes – Breves consideraciones sugeridas por la teoría general

1. RESUMEN

Keynes da una explicación de los ciclos económicos basándose en elementos claves como la eficacia marginal y los cambios en la propensión a consumir. Define a los ciclos económicos como tendencias ascendentes y descendentes, que son reversibles y que pueden ser compensadas con regularidad. Desde su perspectiva, estas tendencias están influenciadas por las variaciones en la eficacia marginal del capital, y su colapso es la principal explicación de la crisis. Señala que la eficacia depende de la disponibilidad de bienes de capital, del costo corriente de producción y de previsiones sobre su rendimiento futuro. Si existe optimismo sobre el rendimiento del capital esto conduce a una situación de inversión excesiva, que resulta inestable y que se paraliza repentinamente. En un contexto de incertidumbre tiene su origen la preferencia por la liquidez que, por su parte, deviene en un incremento de la tasa de interés. Por consiguiente, habrá una sostenida reducción del consumo e inversión que profundiza la crisis. Ante esto, Keynes argumenta que la salida de la crisis se lograría por medio de un cambio en las tasas de interés de manera que induzcan al consumo y la inversión. También requiere de una modificación de las expectativas de los agentes, es decir, mayor confianza en los mercados. Estos dos puntos deberían ser manejados a través de la intervención del Estado en el mercado con políticas que favorezcan el auge o políticas anticíclicas.

2.LO IMPORTANTE

Son las soluciones propuestas por Keynes a través de las políticas económicas reguladoras de los ciclos. Las medidas surgen respuesta de que no es seguro dejar que la solución se encuentre en el mercado – como sugería la teoría precedente – sino más bien se necesita un papel activo del Estado. Un factor relevante es la presencia de incertidumbre, la cual genera impactos en las decisiones económicas de inversión y consumo que a su vez, llevan a que en diversas oportunidades no se logre al pleno empleo. Finalmente, otro aspecto a destacar es la existencia de la preferencia por la liquidez que permite sustituir la teoría del interés.

3. PREGUNTAS

a. A través de los rendimientos de los activos, ¿cómo se llegaría a un resultado en que el ahorro sea igual a la inversión similar a la Ley de Say?

b. ¿En que variables se fijan los consumidores para gastar sus ingresos y los inversores para realizar sus emprendimientos?

c. ¿De qué manera surgen las expectativas de los agentes? ¿Surgen del mercado o son exógenas?

RESUMEN:

El autor inicia su texto explicando cómo funcionan las fuerzas que apuntalan el crecimiento.

Expresa que lo hacen en forma cíclica, aumentando en ciertos momentos unas y en otros sus opuestas.

Considera que las crisis se deben más a un colapso repentino de la eficacia marginal del capital que una suba en la tasa de interés.

Keynes agrega el factor tiempo al análisis de los ciclos y sostiene que el volumen de inversión de un periodo actual no debe quedar en manos de particulares.

Keynes indica que no debe aplicarse una tasa de interés más alta cuando la economía va en auge para amenguar el mismo, sino que lo que debe hacerse es lo contrario, es decir, mantener una tasa baja para permitir que ese auge se mantenga.

Además, considera que hay que tomar mediadas de incentivo al consumo, para que sea necesario que se produzca un nivel de inversión permanente, aunque tal vez menor al del momento de auge.

NOVEDOSO: Me parece interesante como Keynes es capaz de identificar los ciclos económicos y darles un nuevo entendimiento y soluciones reales a los mismos, criticando el modo de proceder de la ortodoxia en resolver los mismos subiendo las tasas de interés.

PREGUNTAS: ¿Cómo haría para “corregir” la inversión que va mal dirigida?

¿Debe el estado ser el encargado de invertir en aquellas producciones que el capital privado no lo hace?

La baja tasa que el propone, ¿Puede ser contraproducente cuando hay inflación?

Hayek – Keynes – Resumen/Importante/Novedoso

Keynes describe que las fluctuaciones de los ciclos económicos se deben, justamente, a las fluctuaciones de la eficacia marginal del Capital. Cuando la economía se encuentra en pleno auge, las inversiones en bienes de capital se realizan sobre la base de buenos rendimientos futuros; pero, en el momento en que estas previsiones muestran señales desalentadoras, el ciclo económico comienza a descender; y una baja en la tasa de interés apuntala, aún más, la baja en la eficacia marginal del capital, que se correlaciona de forma adversa sobre la propensión marginal a consumir y sobre la inversión; dejando como resultado una crisis. Keynes propone que el remedio correcto para el ciclo económico no puede encontrarse en evitar los auges, sino en evitar las depresiones y conservarnos de este modo en un cuasi-auge continuo; y para que esto suceda una tasa de interés seria le herramienta indispensable para la perduración del auge.

En contraposición a Keynes, Hayek nos explica que la baja tasa de interés, respecto a la tasa de interés de equilibrio, impulsa a los emprendedores a direccionar sus inversiones en bienes de capital para lograr una mayor producción en el futuro. En el momento en que los emprendedores toman sus decisiones de inversión, éstos creen que dicha oferta de capital (traccionada por la disminución en la tasa de interés) será constante a través del tiempo. Bajo estas circunstancias, revelan sus perspectivas de inversión de manera constante sin tener en cuenta las condiciones de los consumidores. De ésta manera, el ingreso nominal de los consumidores ha aumentado (ya sea por la suba de salarios incentivadas por los empresarios para direccionarlos hacia bienes de producción o por una mayor ocupación de trabajadores); pero esto no se traduce en el salario real. De manera que, una vez que la producción de bienes de capital aumente, debido a las inversiones realizadas anteriormente, los consumidores se direccionarán sobre los bienes de consumo y no sobre los bienes de capital, ya que solo podrán hacer frente a los primeros. Una vez llegado a este punto, los emprendedores ven que sus perspectivas han sido erróneas. Por lo cual, sumado a la escasez de capital (vía aumento de la tasa de interés que implicara una disminución en la demanda de bienes de capital), a la abundancia de bienes capital y a una demanda excesiva de bienes de consumo; es que llegamos a una verdadera explicación de la crisis. Hayek determina que Este fenómeno de escasez de capital que hace imposible la utilización del equipo de producción existente me parece que es el meollo de la verdadera explicación de las crisis.

Es interesante la introducción del factor tiempo, que realizan ambos autores, para explicar los fenómenos dinámicos que tiene la economía a partir de la Teoría pura Tradicional de carácter Estático.

Preguntas Hayek:

Si se produce un aumento en los ingresos reales de los consumidores ¿Esto podría revertir la preferencia de los consumidores en los bienes de consumo hacia los bienes de producción?

¿Cómo se podría solucionar la distribución de los recursos de los consumidores, respecto al consumo actual y consumos futuros, para que los emprendedores reduzcan sus errores en la toma de decisiones al momento de invertir?

¿Por qué lo emprendedores no mantendrían el valor de su capital en una cifra determinada?

Preguntas a Keynes

El autor propone que una de los remedios para evitar una depresión en momentos de auge seria fortalecer la propensión a consumir, redistribuyendo los ingresos ¿Cómo explicaría que dichas políticas fueron aplicadas en varias economías del mundo, por ejemple en Argentina durante el gobierno Kirchnerista; y es no impidió que se produzcan crisis?

¿Cuál tendría que ser el papel del Estado en los ciclos económicos?

En el marco de una economía en crecimiento, con una baja tasa de interés y una inflación presente en dicha economía ¿Cuál sería el instrumento eficaz para no caer en una crisis generada por una creciente tasa de inflación?

RESUMEN

Keynes intenta explicar la naturaleza de los ciclos económicos. Para el la regularidad en el tiempo y la duración de estos ciclos son justificados por las fluctuaciones en la eficiencia marginal del capital.

Keynes afirma que el deber de ordenar el volumen de inversión no puede dejarse en manos de los particulares. Ya que entre otras cosas, la estimación que hacen los mercados sobre la eficiencia marginal del capital puede ser errónea, de manera que la tasa de interés no la capte de manera correcta. Esto en contextos de auge puede inducir a que se deprima los propensión marginal a consumir induciendo crisis de sobreocupación.

Keynes en su debate abogaba por una baja tasa de interés, ya que criticaba la idea de que una alta tasa de interés sería el remedio para frenar la sobreinversión, que según otros era la causa de las crisis.

Para el el remedio de la crisis no es entoces una tasa de interes mas alta (contractiva) sino una mas alta. Simplemente por que una tasa de interés más baja puede hacer que perdure el auge por más tiempo. Es decir, que la economía permanezca en un auge cuasi-continuo. Una alta tasa de interés sería contraproducente para la ocupación plena.

Como en determinados memomentos resulta impracticable aumentar el nivel de inversión, para garantizar el mayor nivel de ocupación habría que fomentar el consumo, sin desmerecer los esfuerzos por un mayor nivel de inversión.

Para Hayek las crisis económicas son producto de que los emprendedores han fallado en sus cálculos. Hayek explica como es que todos los emprendedores se han podido equivocar en la misma dirección. Esto puede ser producto en que hayan prestado atención a los mismos indicadores, y estos últimos sean equivocados, tambiém puede ser porque los precios posteriores a la toma de sus decisiciones hayan cambiado. La tasa de interés en este contexto es la que asegura la correspondencia entre las intenciones de los consumidores y de las empresas. Al expandirse el credito por demás esta tasa se deforma, debido a una baja de la tasa de interés se expande la producción por encima de las preferencias de los individuos, y de esta manera se deforma la correspondencia entre las dos intenciones.

Hayek hace referencia especialmente a las inversiones que dependan en cierto grado del mercado de capitales. Como las inversiones en el mercado de capital se enfrentan a riesgo sistémico, una falla en el mismo puede afectar a todo el sistema en su conjunto. Los emprendedores al proyectar sus inversiones, consideran que la tasa de interés y el costo de reposición del capital permaneceran estables en el tiempo.

NOVEDOSO:

Me resulta novedoso el concepto de sobreinversión en keynes, no en un sentido de sobreoferta productiva, sino en el sentido de que el capital se desenvuelve en condiciones inestables ya que las predicciones son equivocadas.

También es muy interesante la discusión sobre las causas de los ciclos y las salidas a la mismas, ya que, es una discusión que hoy en día tampoco ha sido zanjada. Lo curioso es que para keynes la solución podía ser una baja de la tasa de interés como salida a la crisis, mientras que para hayek justamente esta caída es uno de los principales drivers de las crisis.

PREGUNTAS:

A keynes:

Dentro de las políticas de fomento al consumo que Keynes considera necesarias para permanecer en el auge cuasicontinuo. Que tipo de consumo debería priorizarse?

¿Una fuerte política de redistribución del ingreso, sería adecuada para fomentar el consumo, ya que implica transferencias hacia los sectores de la población que tienen una mayor propención marginal al consumo?

A Haiek

¿Es equivocado el papel que toma el banco central al intentar fijar una tasa de interés de referencia? ¿La misma debería ser puesta únicamente por el mercado?

En una economía abierta, ¿como debería manejar la autoridad monetaria shocks exójenos en la tasa de interés?