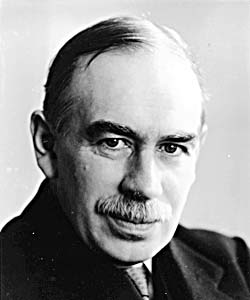

Con los alumnos de Historia del Pensamiento Económico y Social de UCEMA vemos el debate “Hayek-Keynes” sobre las crisis y el ciclo económico. Comenzamos con el capítulo 22 de la Teoría General de Keynes, titulado “Notas sobre el ciclo económico” y luego vemos también un artículo de Hayek. Aquí van algunos párrafos que explican la visión de Keynes y otros donde hace referencia a la discusión, aunque en ningún momento menciona con quién está discutiendo, pero se puede inferir con quién.

“…encontraremos que las fluctuaciones en la propensión a consumir, en la curva de preferencia por la liquidez y en la eficacia marginal del capital han desempeñado su parte (en los ciclos). Pero sugiero que el carácter esencial del ciclo económico y, especialmente, la regularidad de la secuencia de tiempo y de la duración que justifica el que lo llamemos ciclo, se debe sobre todo a cómo fluctúa la eficacia marginal del capital.”

“Las últimas etapas del auge se caracterizan por las esperanzas optimistas respecto al rendimiento futuro de los bienes de capital, lo bastante fuertes para equilibrar su abundancia creciente y sus costos ascendentes de producción y, probablemente también, un alta en la tasa de interés. Es propio de los mercados de inversión organizados que, cuando el desencanto se cierne sobre uno demasiado optimista y con demanda sobrecargada, se derrumben con fuerza violenta, y aún catastrófica bajo la influencia de compradores altamente ignorantes de lo que compran y de los especuladores, que están más interesados en las previsiones acerca del próximo desplazamiento de la opinión del mercado, que en una estimación razonable del futuro rendimiento de los bienes de capital.”….

“De este modo, con mercados organizados y sujetos a las influencias actuales, la estimación que hace el mercado de la eficacia marginal del capital puede sufrir fluctuaciones tan enormemente amplias que no quepa neutralizarlas lo bastante por fluctuaciones correspondientes en la tasa de interés. Además, como hemos visto antes, los movimientos consiguientes en el mercado de valores pueden deprimir la propensión a consumir precisamente cuando es más necesaria. Por tanto, en condiciones de laissez-faire, quizá sea improbable evitar las fluctuaciones amplias en la ocupación sin un cambio trascendental en la psicología de la inversión, cambio que no hay razón para esperar que ocurra. En conclusión, afirmo que el deber de ordenar el volumen actual de inversión no puede dejarse con garantías de seguridad en manos de los particulares.”

Hasta allí, una muy breve exposición de su análisis y propuesta de solución. Ahora breves párrafos sobre el debate. Así comienza la sección inmediata al párrafo anterior:

“Puede parecer que el análisis precedente está de acuerdo con el punto de vista de quienes sostienen que la sobreinversión es la característica del auge, que el único remedio posible para la siguiente depresión es el evadirla, y que, si bien, por las razones dadas antes, ésta no puede impedirse por medio de una baja tasa de interés, el auge puede evitarse por otra alta. Ciertamente tiene fuerza el argumento de que una alta tasa de interés es mucho más efectiva contra un auge que otra baja contra una depresión.

Pero inferir estas conclusiones de lo anterior llevaría a una mala interpretación de mi análisis; y a mi modo de ver, supondría un error. Porque el término sobreinversión es ambiguo. Se puede referir a las inversiones que se destinan a desanimar las previsiones que las incitaron o para las cuales no hay lugar en circunstancias de intensa desocupación; o puede indicar un estado de cosas en el que cada clase de bienes de capital sea tan abundante que no haya inversión nueva que prometa aun en condiciones de ocupación plena, ganar en el curso de su duración más que su costo de reposición. Es solamente en el último estado de cosas donde hay sobreinversión, estrictamente hablando, en el sentido de que cualquier inversión posterior será sólo un puro desperdicio de recursos:….

…’El remedio del auge no es una tasa más alta de interés, sino una más baja!, porque ésta puede hacer que perdure el llamado auge. El remedio correcto para el ciclo económico no puede encontrarse en evitar los auges y conservarlos así en semi-depresiones permanentes sino en evitar las depresiones y conservarnos de este modo en un cuasi-auge continuo.”

“El auge que está destinado a terminar en depresión se produce, en consecuencia, por la combinación de dos cosas: una tasa de interés que, con previsiones correctas, sería demasiado alta para la ocupación plena, y una situación desacertada de previsiones que, mientras dura, impide que esta tasa sea un obstáculo real. El auge es una situación tal que el exceso de optimismo triunfa sobre una tasa de interés cuya altura excesiva se comprendería si se juzga con serenidad.”

RESUMEN

Para Keynes, hay cierta regularidad en los movimientos con tendencias tanto ascendentes cómo descendentes que luego se pueden invertir en los ciclos económicos. Claro es así, que las crisis forman parte de estas regularidades en todas las economías. Las crisis se podrían describir cómo un colapso repentino en la eficacia marginal de capital, esto generalmente se ve acompañado por un alto subida de la tasa de interés que produce el descenso en la inversión. La falta de confianza es otra de las causas de la baja inversión. Consecuente a esto hay una reducción en el consumo.

NOVEDOSO

Para Hayek, el éxito de cualquier inversión hecha en un periodo de tiempo considerable, depende del curso de mercado de capitales y de la tasa de interés. Plantea que la causa de las crisis son las erróneas expectativas de los emprendedores. Cuando el ciclo económico está en auge, la demanda de bienes de consumo sube, haciendo que se produzca una expansión de los créditos. En este contexto, los emprendedores invierten, esperando que la oferta de capital continuará en el mismo nivel por un tiempo. Pero el aumento de los precios de los factores de producción aumenta el costo de los bienes de capital, y el alza de las tasas de interés disminuye la demanda de éstos.

PREGUNTAS

¿Siempre la intervención es necesaria para salir de la crisis?

¿Habría alguna forma de mantener el equilibrio económico sin la necesidad de la inversión?

¿Hay alguna forma de evitar recaer en la crisis, parte del ciclo económico?

RESUMEN

En este texto, Keynes nos expone lo que es para él el ciclo económico y cuáles cree que son las variables que lo afectan y definen como tal. Su teoría se basa en que el ciclo económico responde a un cambio cíclico en la eficacia marginal del capital. Considera a la “crisis” como una característica propia del ciclo económico, así como su contraparte, el “auge”. La eficacia marginal del capital, como tal, no depende solamente de la abundancia o escasez de bienes de capital, sino también de las expectativas respecto de los futuros rendimientos de dichos bienes de capital. Por lo tanto, ante una situación de abundancia de capital pero de bajas expectativas respecto al rendimiento futuro de este, la eficacia marginal del mismo será baja. Keynes relaciona íntimamente esta eficacia marginal del capital y su colapso con lo que es la causa predominante de una crisis. No cree que las crisis se den solamente por el alza de la tasa de interés (considera esto un agravante de la crisis, pero no su causa). Además nos aclara el hecho de que es el pesimismo y la incertidumbre respecto del futuro lo que acompaña a un colapso de la eficacia marginal del capital, y precipita a su vez un aumento en la preferencia por la liquidez (con la consecuente alza de la tasa de interés).

Keynes nos plantea que el descenso en la tasa de interés es condición de la recuperación económica, y es escéptico respecto al retorno de la confianza, elemento clave para la recuperación, en un ambiente de “capitalismo individual”. Conectado a esto último, menciona un elemento de gran importancia en lo que él considera la recuperación económica, que es el tiempo. Cree que es necesario que transcurra un intervalo de tiempo entre la crisis y la recuperación, y encuentra que ese tiempo suele rondar entre los tres y cinco años.

El autor nos menciona también la relación entre la eficacia marginal del capital y la propensión a consumir: una baja importante en la primera tiende a afectar en forma adversa a la segunda. Considera que dejar en manos de los intereses privados el volumen de inversión es peligroso y puede ser perjudicial para el bien común: es un elemento que no puede dejarse en manos de los particulares.

Considera negativa la sobreinversión, puesto que es un desperdicio de recursos: el remedio a ella no consiste en subir las tasas de interés, sino en tomar “medidas drásticas”, como las llama él, y que consisten por ejemplo en la redistribución de los ingresos (con el fin de estimular la propensión a consumir). El remedio del auge no se encuentra, pues, en un alza de la tasa de interés, sino en una más baja: no puede ser el remedio para el ciclo económico evitar los auges y condenar al país a una semi depresión permanente, sino que está en “evitar las depresiones y conservarnos en un cuasi-auge continuo”.

Respecto al problema de la ocupación, Keynes cree que, ante la imposibilidad material de aumentar la inversión, es necesario aumentar el consumo. Según su teoría, es necesario conseguir una tasa de inversión controlada socialmente, con el fin de descender progresivamente la eficacia marginal del capital, al tiempo que se aboga por aumentar la propensión a consumir.

Keynes nos menciona también que es la mayor producción lo que provoca el incremento del ahorro, considerando al alza de los precios como un subproducto del aumento de productos: esto ocurriría de todas formas si no hubiera más ahorro sino más propensión a consumir.

Hacia el final del texto, el autor nos menciona la teoría de Jevons, que sostenía que el ciclo económico se debía a las fluctuaciones de la generosidad de las cosechas. Keynes sostiene como plausible esta teoría, mas cree que no es aplicable al mundo moderno, en donde la producción agrícola constituye una baja proporción de la total, y en donde las fluctuaciones del volumen de la cosecha mundial son bajas.

Comentaré ahora brevemente el contenido del texto de Hayek. Este autor empieza reconociendo las carencias de las teorías económicas precedentes, pero desde una perspectiva de mejorar las mismas y no de reemplazarlas por teorías nuevas. Ve la teoría existente como una que estudia fenómenos estáticos, mientras que en su opinión la economía es dinámica y debe estudiarse de esa forma. Cree que el problema fundamental de la teoría económica es el problema del significado del concepto de equilibrio y la importancia que tiene este en la explicación de un proceso que se verifica en el tiempo.

Hayek nos explica que toda explicación de una crisis económica debe partir de la base de que los emprendedores cometen errores. Estos errores no son, empero, condición suficiente para una crisis: habrá que investigar más bien “por qué todos los emprendedores han de equivocarse simultáneamente en la misma dirección”. Según el autor, esto se da porque todos esos emprendedores han prestado atención y han creído en índices que en el pasado habían resultado confiables. Puede darse también porque los precios que regían al momento de tomar las decisiones cambian, llevando al fracaso.

Hayek nos presenta el particular caso en donde lo que es “generalmente” correcto cobra vital importancia: los casos en los que se ven afectadas no solo las inversiones de una industria particular sino aquellas de todas las industrias a la vez. Estas son inversiones afectadas por el mercado de capital en general, y no la situación de cada industria en particular.

El autor establece una distinción entre la oferta corriente de dinero-capital y la cantidad de ahorros corrientes. La primera puede variar independientemente de la segunda. Plantea la existencia de una tasa de interés de equilibrio en donde se asegura cierta correspondencia entre las intenciones de quienes consumen y aquellas de los emprendedores.

Hayek nos menciona el hecho de que un aumento en el total de ingresos monetarios no constituye un aumento de los ingresos reales, ya que en realidad es posible que constituya una disminución del ingreso real de muchos consumidores: estos “nunca podrán consumir una cantidad de bienes de consumo superior a la oferta corriente”. El aumento del ingreso generará que se produzca un aumento de la demanda de bienes de consumo, lo que hará subir los precios de estos productos, eliminando el efecto real del aumento.

En cuanto al meollo de la verdadera explicación de las crisis, Hayek cree que reside en el fenómeno de la escasez de capital. Esta hace imposible la utilización del equipo de producción ya existente. Esta conclusión es una paradoja, pero según el autor es cierta, ya que la causa de la crisis no es una demanda insuficiente sino mas bien una demanda excesiva de bienes de consumo.

En las últimas páginas, el autor nos menciona el concepto de mantenimiento del capital, que según su opinión carece de sentido preciso. Lo descarta, aduciendo que incluso si los emprendedores tuvieran conocimiento sobre lo que acontecerá en el futuro, carecerían de incentivos para actuar de forma tal de mantener el valor de su capital en una cifra determinada.

NOVEDOSO/SORPRENDENTE

Del texto de Keynes me llamó la atención el concepto de eficacia marginal del capital. Me pareció interesante que lo tomara como si fuese un producto más, del que cuanto más se tiene menos vale cada unidad agregada. Me pareció interesante también la importancia que le da Keynes a la propensión a consumir y a la redistribución de riqueza. Me sorprendió que Keynes considere como algo posible evitar caer en depresiones y mantenernos en un semi auge continuo, ya que parece contradecirse con su inicial teoría del ciclo económico y sus dos puntos extremos.

Del texto de Hayek me pareció interesante que parece compartir con Keynes la importancia del tiempo en el ciclo económico, como un componente que separa diferentes etapas. También reniega de la definición ambigua de que existe el concepto de “equilibrio” para referirse a un sistema económico. Entiendo que él lo ve como algo dinámico que no halla nunca un punto de equilibrio estático en el tiempo. Me parece interesante la importancia que le da a las expectativas de los emprendedores, y al ‘common knowledge’ de aquellos respecto a lo que avecina el futuro.

PREGUNTAS

1) ¿Por qué plantea la existencia de una “deformación del mercado” a consecuencia de la expansión del crédito? (A Hayek)

2) ¿Podría explicarme en más detalle la siguiente frase? “Una tasa de interés más baja induciría entonces a los emprendedores a dedicar a la producción, para el consumo actual, una proporción de los recursos disponibles más pequeña que la parte correspondiente al ingreso obtenido por estos recursos que se ha gastado realmente en consumo”. (A Hayek)

3) En el caso de que salgamos de un auge en donde lograron acumularse existencias, ¿por qué sería necesaria para la recuperación un descenso de la tasa de interés, que más que incentivar al consumo incentivaría la inversión?

Resumen

En el capítulo 22 de su obra “Teoría General de la Ocupación, el interés y el dinero”, John Maynard Keynes desarrolla el tema del ciclo económico. Su argumento principal es que el carácter esencial y la regularidad que justifica que lo llamemos “ciclo” económico se debe a cómo fluctúa la eficacia marginal del capital. Keynes propone que “el ciclo económico se debe a un cambio cíclico en la eficacia marginal del capital, aunque complicado y frecuentemente agravado por modificaciones que acompañan a las otras variables importantes de período breve del sistema económico”. En relación a la eficacia marginal del capital, el autor establece que esta no depende únicamente de la abundancia o escasez de bienes capital y de su costo corriente de producción, sino que también depende de las previsiones que existen respecto al futuro rendimiento de los bienes capital. Se argumenta que la explicación para las crisis no es un alza en la tasa de interés, sino un colapso repentino de la eficacia marginal del capital. Keynes destaca el “elemento tiempo” en relación a la crisis y el ciclo económico, esto es el hecho de que deba pasar un cierto intervalo de tiempo antes de que comience la recuperación; es importante analizar los elementos que ayudan a la recuperación de la eficacia marginal del capital. Los motivos por los cuales existe este intervalo de tiempo son la duración de los bienes de larga vida relativamente a la tasa normal de crecimiento en una época dada y los costos de almacenamiento del excedente.

Con respecto a la tasa de interés, Keynes afirma que esta debe ser baja para ser el remedio del auge, y no alta como establecen otros economistas. De esta manera, se evitarían las depresiones y se conservaría la economía en un estado de cuasi-auge continuo. El auge termina en depresión por la combinación de dos cosas: una tasa de interés demasiado alta para la ocupación plena y una situación desacertada de previsiones.

En su ensayo, Hayek comienza presentando el problema de una generación de economistas empeñada en aplicar los conceptos de la teoría pura de equilibrio a situaciones dinámicas más complicadas. Destaca que él mismo pensaba en un principio que la teoría del ciclo económico debía sobreponerse orgánicamente a la teoría del equilibrio, pero que luego cambió su parecer, estableciendo que “la teoría misma debe desarrollarse para que nos permita usarla directamente para la explicación de determinadas fluctuaciones industriales”. Se detiene también a hacer algunas consideraciones sobre el concepto de “equilibrio”, reconociendo que su significado no es muy claro y que puede cambiar para distintas situaciones; en el caso de un sistema competitivo con cambios constantes se necesitan definiciones de sus supuestos más exactas de las que generalmente se dan. El autor plantea como un problema que no se tenga en cuenta el factor tiempo, ya que esto hace que el análisis de equilibrio no tenga mucho valor.

Hayek también analiza el tema de las crisis económicas, estableciendo que para explicarlas debe existir el supuesto de que los emprendedores cometieron algún tipo de error. Sin embargo, decir que cometieron errores no es explicación suficiente, ya que as equivocaciones que generarían pérdidas para todos aparecerán únicamente en el caso de que sea posible demostrar por qué todos los emprendedores han de equivocarse simultáneamente en la misma dirección. El autor establece que “lo más probable es que todos resulten equivocados por haber prestado atención a índices o síntomas que generalmente son fidedignos”. Un ejemplo de estos errores es cuando los emprendedores toman sus decisiones basados en precios que crean expectativas necesariamente tienen que fracasar. Así se podría distinguir entre errores justificados (generados por el sistema de precios) y errores por el curso de los hechos externos. En relación al ahorro, Hayek afirma que la oferta corriente de dinero-capital no se iguala necesariamente a la cantidad de ahorros corrientes y que varían independientemente la una de la otra. Esto significa que los emprendedores pueden basar sus decisiones en variables que no están estrictamente relacionadas con lo que ellos necesitan.

Novedoso

La idea que me pareció más importante del capítulo de Keynes es la de la relación del auge con la tasa de interés y como él favorece una tasa baja en lugar de una alta. Considero que esto es novedoso porque, como afirma el autor, muchos otros economistas pensaban lo opuesto, por lo cual es interesante analizar cómo Keynes llega a esta conclusión y a la idea de un cuasi-auge constate.

En el caso de Hayek, me resultó muy interesante cómo intenta comprender por qué los emprendedores se equivocarían todos simultáneamente en la misma dirección. Cuando uno piensa en las probabilidades de que todos los emprendedores de un mercado cometan los mismos errores parece imposible y absurdo, por eso es muy importante comprender los factores que plantea Hayek para explicar esto, como el sistema de precios o la relación entre oferta de dinero-capital y cantidad de ahorro.

Preguntas a los autores

1. Hayek: ¿Cómo es posible distinguir entre los errores justificados y los errores acerca del curso de los hechos externos? ¿Cuál sería un ejemplo de cada uno?

2. Keynes: ¿La duración del intervalo de tiempo hasta que una economía se pueda recuperar es algo fijo o varía en los distintos casos?

3. Keynes: ¿Existe algún caso en el que sea beneficioso tener una tasa de interés alta para salir de la depresión?

Keynes sostiene que si hablamos de un ciclo económico estamos hablando de el cambio circular en cuanto a la eficiencia marginal del capital. Si hay algún cambio en las decisiones en las inversiones que no tenga, a la par, con la consumición, va a fluctuar la ocupación. Con esto se desarrolla que si el volumen de la inversión está expuesta a influencias, las fluctuaciones probablemente no sean cíclicas. Keynes explica las etapas de una depresión típica, y dentro de las últimas fases del auge, se notan características, las expectativas optimistas que se tiene en cuanto al rendimiento de los bienes de capital, y que esto deriva de la mala formación de expectativas de consumidores ignorantes. Hayek en su texto, explica las características que tienen que darse para que se de una crisis, sostiene que es esencial que los consumidores demandan una oferta mucha más rápida de los bienes de consumo, pero esta oferta es mucho más alta de lo que en realidad los empresarios pueden producir, entonces el consumo de capital no es la característica esencial de la crisis. Su intención es relacionar los ciclos económicos con el equilibrio general, por eso es que hace hincapié en que los emprendedores no han cometido errores, sino que son errores justificados. Describe que el desequilibrio es una respuesta a los cambios de la tasa de interés que afectan los precios relativos, y por ende las inversiones, consumo y ahorro.

Lo más interesante de el debate es justamente las visiones económicas que se interponen, Keynes con la conclusión de que la solución para el ciclo económico no es lo que parece evidente, sino que hay que evitar la depresión para conservar un límite en el auge, bajando la tasa de interés. Y en cuanto a Hayek, es novedoso cómo explica la oferta del capital, y como este puede variar sin tener en cuenta la oferta de ahorros.

A Keynes: Si para salir de una depresión se recurre al aumento del gasto público, ¿por qué esto no funciona en la mayoría de los países?

Si el Estado interviene, ¿puede haber un crecimiento paulatino y evolutivo?

A Hayek: ¿Cuál es el origen del sistema de precios?¿Es totalmente social?

Guía Hayek y Keynes

Notas sobre el ciclo económico

Perspectivas de precios, disturbios monetarios y mala orientación de las inversiones

Franco Marconi

Resumen:

Iniciando esta síntesis de los textos con Keynes y su Notas sobre el ciclo económico, vemos que, como bien expone en los albores del capítulo, las fluctuaciones en la propensión a consumir son en parte una de las razones para las crisis. El autor elabora una serie de definiciones prácticas para evitar confusiones y malentendidos, ejemplificando sobre lo que es un ciclo, un movimiento cíclico y lo que es una crisis. Vemos que, a lo largo del texto, Keynes expone distintas teorías sobre la razón de las crisis y su posible resolución, caracterizándola como parte de un ciclo económico (Auge, en distintas etapas, depresión y crisis), y demostrando diferentes factores que afecta su magnitud. Sobre este punto analiza que la eficacia marginal del capital, con sus dependencias en la abundancia o escasez del capital y el costo corriente de su producción, ayudan a explicar las crisis y porque no funcionan ciertas teorías para resolverlas. Toma también aquí la importancia de las preferencias y la confianza que tenga la población en los beneficios o no de las inversiones, determinando así también la liquidez en el mercado; afectando a su vez la tasa de interés y hundiendo o salvando a la sociedad de la crisis. Este punto es también vital para evaluar la propensión a consumir, en la cual Keynes basa toda su formulación teórica a lo largo del escrito. Continuando, el autor analiza también diversas teorías que se asemejan más o menos a su pensamiento y busca desmentirlas o elevarles sobre cómo estas analizan la propensión a consumir y la eficacia marginal del capital. Ejemplificando, toma en consideración la suba de la tasa de interés para evitar la mala distribución de la inversión y por tanto frenar el auge antes de que se convierta en crisis, sin embargo, Keynes rescata aquí que es de vital importancia prolongar el auge y sus efectos para obtener la ocupación total y no evitarlo por miedo a las consecuencias. Finalmente, a lo largo del texto hace referencias tanto tácitas como explícitas sobre la incapacidad particular de manejar sus asuntos; derivando en una solución práctica que requiera intervención. Aquí es donde el autor hace gala de la necesidad de regulación y ordenamiento del mercado para lograr la correcta aplicación de los recursos, ayudando a la redistribución del ingreso para mayor disfrute social y la prevención de los errores especulativos que derivan en crisis.

Ahora bien, para el texto de Hayek, Perspectivas de precios, disturbios monetarios y mala orientación de las inversiones, vemos cómo apenas en el inicio del texto, el autor desarrolla y busca explicar las distintas versiones de la teoría económica y su aplicabilidad. Diferencia la estática con la dinámica y no rechaza de plano a sus contrincantes pensadores, sino que contempla ciertos beneficios que trajeron a la ciencia y busca desarrollar su teoría para demostrar su punto. Continuando en el texto, Hayek indaga acerca de la explicación de las crisis económicas, rechazando la suposición de que son causadas solo por errores empresariales, si bien no descarta que juegan una parte, y admite de cierta forma que las condiciones en el sistema de precios sobre el cual se basan estos emprendedores formulan las previsiones para invertir o no en el sector. Es por esto que, ante la distorsión de estos precios, sea por algo interno o externo, genera que los empresarios yerren en sus suposiciones y por tanto ayuden a desenvolver la crisis. Sobre nota que las inversiones dependen de la oferta de capital y la tasa de interés, mostrando cómo, si llegase a caer esta oferta de capital, sea por una caída enorme del ahorro o por problemas exógenos, así mismo lo harían las inversiones y se generaría la crisis. Ahora bien, siguiendo en el texto, el autor empieza a demarcar las posibles actividades de la autoridad monetaria y como esta podría, en un principio, tratar de ayudar a la sociedad mediante tanto la expansión del crédito como del dinero corriente para los individuos. Hayek explica detalladamente cómo es que se formulan tanto la producción como la inversión, acompañada de la distinción entre consumo y ahorro con sus propias propensiones, y cómo todo esto se vería afectado por el aumento o la disminución de la cantidad de dinero. Sobre este punto finaliza explicando que todo aumento del consumo vendrá acompañado de un alza en los precios debido a la necesaria falta de producción que se deriva de la incapacidad o poca habilidad de la inversión para acompañar esta subida. Si bien es requerida una expansión del crédito que permita acaparar toda esta nueva demanda, lo más probable es que esta supere la capacidad de inversión y de ahorro y derive en un aumento de precios. Volviendo al tema de las crisis, Hayek resume todo su planteamiento en que estas catástrofes económicas son producto del sobreconsumo y no de la escasez del mismo, dado por las deformaciones del mercado que genera la expansión artificial del crédito; tensando las relaciones entre los empresarios y los consumidores e imposibilitando el libre juego de las preferencias. Es sobre esto que el autor recurre a un pequeño racconto histórico para sustentar de base su teoría. Continuando con sus explicaciones de las crisis, Hayek recurre ahora a la corrección de una teoría anterior, planteando cómo la terminología que se usaba era poco clara y por tanto poco concreta. Esto derivaba en errores sobre el ahorro y el capital y dificultaba el entendimiento de las crisis como un problema de impaciencia de los consumidores. Es aquí que el autor desarrolla un ideario de teoría que permitirá comprender de cierta forma el porque de las fluctuaciones del capital y la inversión mediante el conocimiento de las fechas importantes del futuro, así como los acontecimientos y el entendimiento de toda acción particular en relación a la utilización de los recursos disponibles por cada individuo. Es así que, debido a la imposibilidad de esto, sería imposible obtener una referencia absoluta de la cantidad de capital y cómo mantener su valor.

Novedad:

Considerando importante recalcar del texto de Keynes la asunción tácita de la subjetividad del valor y la importancia de esta misma en la vida social, sin embargo, no cesa de preocuparme su imperante necesidad de vanagloriar a la regulación. Es un constante dentro de su escrito la búsqueda de resolución planeada y universalisable de ciertos problemas económicos supuestamente previsibles. Es aquí donde se realza la búsqueda por una armonía y uniformidad imposibles dentro de sociedades distintas con individuos distintos; la libertad de dirigir nuestros recursos es una abominación para ellos. Es importante ver también dentro del texto cómo el objetivo ultimo de toda política ha de ser el empleo total y continuo que permite una gran propensión a consumir que sea eso el motor de la sociedad; que la demanda cree oferta, y no que estas converjan en donde más convenga. Si este punto es aquel del equilibrio natural, es innecesaria la existencia de cualquier regulación y por tanto seria redundante toda existencia de burócratas. Finalmente, quiero retratar una contradicción que me surgió durante la lectura del texto. Se plantea la necesidad de consumir para incentivar la producción ante el alza de los precios, sin embargo, no se plantea la incentivación del ahorro para la inversión (Si se lo hace es siempre y cuando el consumo haya alcanzado el punto ideal, el cual es imposible de obtener), por lo que la formación de nuevo capital para aumentar esa producción sería imposible y refrendaría cualquier iniciativa de innovación y nuevas empresas, ya que, si consumimos todo, no queda nada por invertir. Esto ayudaría a la creación de monopolios que existan desde la base del consumo total y no del ahorro como base de inversión; podemos asumir que, ante esta falta, el Estado deberá suplir y llenará los espacios de la falta de inversiones, acumulando riquezas y dirigiendo la economía. En resumen, podríamos considerar que el Estado estaría reemplazando a los ignorantes individuos para cumplir sus demandas y suplir su consumo, creando una redundancia en la base teoría del postulado; si viene a hacer lo que ya se puede hacer, viene a malgastar y por tanto a molestar.

Contemplando ahora el texto de Hayek, Perspectivas de precios, disturbios monetarios y mala orientación de las inversiones, quiero hacer notar que aprecio los distintos balances que hace acerca de las distintas teorías que le precedieron o le son contemporáneas, buscando enaltecer ciertas partes de las mismas, así como descartar ciertos supuestos. Sobre esto es importante resaltar las definiciones que realiza a lo largo del texto para llevar al lector a la conclusión lógica a la que estriba, no dejando lugar a dudas sobre el cómo y el porqué. Ahora bien, tomando algunos conceptos clave, al igual que varios de sus antecesores, resalta necesariamente el rol de los emprendedores como directores naturales de la producción, asumiendo que estos pueden realizar errores y aciertos magníficos. Es aquí donde les reconoce el valor social de determinar, mediante las expectativas y las preferencias, el consumo presente y futuro, condicionado también por la propensión de cada individuo al ahorro o al consumo. Considero también interesante la necesaria demostración de las distorsiones económicas que genera una alteración artificial de la cantidad de dinero y de la expansión del crédito; buscando evitar la injerencia estatal en los asuntos privados y permitiendo su libre juego. Vemos sobre este punto una clara crítica a las actitudes de los burócratas de su época, cegados por la teoría de Keynes y dejándose llevar por su sed de control; es aquí que considero central el aporte de Hayek, no tanto a lo económico, sino a lo moral. El autor busca desprestigiar el control y la privación del libre juego económico demostrando que toda preferencia es particular y por tanto las preferencias sociales son producto de sus particulares; reconoce la imposibilidad de conocer todo de todos, por lo tanto, es imposible dirigir de manera correcta una política de ese estilo. Rechaza los puntos de la intervención demostrando los descalabros macroeconómicos que genera y demuestra que lo mejor es permitir que la intersubjetividad haga su parte, que la libertad defina la vida social y por tanto la económica.

Preguntas:

Si un particular es ignorante de sus asuntos, ¿Qué tanto podría saber un ajeno de los asuntos ajenos?

¿La intervención no distorsionaría las preferencias individuales por la liquidez y el ahorro, distorsionando a su vez los elementos del burócrata para ‘dirigir’ la economía?

¿No es el burócrata parte de esta ignorante sociedad conformada por ignorantes individuos? ¿O es alguna clase de Dios omnipotente y omnipresente?

Resumen:

Tanto Keynes como Hayek buscan dar respuestas sobre las incognitas alrededor del fenómeno de los ciclos económicos, aunque ambos toman distintos caminos y enfoques para hacerlo.

Por su parte, Keynes reconoce que existen otros fenómenos como las fluctuaciones en la propensión a consumir y en la curva de preferencias, pero considera que el elemento clave a desarrollar para entender los ciclos es la eficacia marginal del capital. Según el, esta última depende de la escasez o la abundancia de los bienes de capital y su costo de producción, pero mucho más importantes son las previsiones actuales que se tiene sobre el rendimiento futuro de los bienes de capital. Esto quiere decir que la eficacia marginal del capital se encuentra determinada para Keynes por un elemento psicológico relativo a las expectativas que se tengan sobre cómo van a ser los rendimientos del capital según los datos que se tienen en el presente. Sin embargo, se puede intuir como estas previsiones son precarias al estar basadas en los datos presentes pero aun así constituyen un elemento esencial en la determinación de las inversiones, lo cual explica los cambios repentinos y violentos en ellas. Entonces, Keynes intuye que las crisis se deben a un colapso repentino de la eficacia marginal del capital y no tanto a un aumento en la tasa de interés. En los últimos momentos del auge, las expectativas de los rendimientos del capital son demasiado optimistas y no se basan en estimaciones más razonables, lo que lleva a que los mercados de inversión se derrumben al no cumplirse las expectativas del rendimiento del capital. A su vez, es importante mencionar que, a diferencia de la tasa de interés que puede ser controlada por un organismo externo, no es fácil volver a tener confianza en la eficacia marginal del capital ya que su determinación es subjetiva.

También, la eficacia marginal del capital afecta la propensión al consumo en el sentido que cuando las inversiones comienzan a disminuir en valor debido a un menor rendimiento del capital, las personas se ven menos incentivadas a consumir ya que su disposición a gastar en consumo se ve influida por cuán bien vayan las inversiones, Por lo tanto, si las inversiones disminuyen en valor, la gente consume menos y se agrava el efecto depresivo que ya había empezado con las expectativas de una baja en la eficacia marginal del capital. Frente a este punto, Keynes hace una fuerte declaración argumentando que el orden del volumen de inversión no puede dejarse en las manos de los particulares ya que, en condiciones de laissez-faire, es imposible cambiar la psicología de los individuos y hacerlos actuar de manera que no se produzcan fluctuaciones fuertes en las inversiones. Las expectativas de los individuos hacen que, en el auge de un ciclo económico, las inversiones que bajo expectativas reales se esperaría que rindieran un 2%, se hacen bajo una previsión demasiado optimista de que rendirán un 6%. Cuando esto no sucede, llega la desilusión y el pesimismo, por lo que no se hacen nuevas inversiones. Sin embargo, si las expectativas sobre la eficacia marginal del capital hubieran sido razonables, los individuos no se hubieran desilusionado y hubieran invertido esperando un retorno del 2%, que es mejor a no invertir y no ganar nada. Es por todo esto que la tasa de interés aumenta a niveles insostenibles y se producen depresiones. Como solución a todo esto, Keynes propone que hay que evitar las depresiones y mantenerse en un cuasi-auge continuo, en el que se procure una tasa de interés socialmente controlada con previsiones de la eficacia marginal del capital y medidas para aumentar la propensión a consumir por encima del aumento en inversión.

Por otro lado, Hayek, en primer lugar, propone que hay que desarrollar la teoría general para usarla en la explicación de los ciclos económicos, es decir, desarrollar aquellos sectores de esta teoría general que necesitamos para analizar ciclos que normalmente difieren uno del otro. En segundo lugar, comienza su desarrollo teórico sobre los ciclos económicos y las crisis proponiendo que las perspectivas sobre las que los individuos basan sus decisiones pueden o no ser compatibles entre sí, además de que no son infalibles ya que se basan en los conocimientos y datos actuales como los precios corrientes, por lo que puede que fracasen o no. Con esta idea, es posible entender cómo es que los empresarios se equivocan en sus perspectivas y estas equivocaciones llevan a las crisis. Hay que tener en cuenta que las inversiones y su éxito dependen de la situación del mercado de capitales y la tasa de interés, por lo que una creencia errónea que se convierte en el punto de vista más aceptado y compartido puede llevar a que todas las industrial realicen malas inversiones al mismo tiempo.

A su vez, los empresarios se manejan bajo la lógica de que la oferta dinero-capital puede predecir el deseo de ahorrar de los consumidores y cómo distribuirán su ingreso entre consumo y ahorro. Pero justamente esta suposición es errónea ya que la oferta de dinero-capital varía independientemente de la cantidad de ahorros. Por lo tanto, esta suposición errónea lleva a los empresarios a pensar que la distribución de demanda monetaria entre consumo e inversión es igual a la forma en la que los consumidores dividen su ingreso entre consumo y ahorro. Entonces, si la oferta de dinero-capital aumenta, la tasa de interés será más baja que la tasa de equilibrio, por lo que los empresarios tendrían un estímulo para dedicar más recursos a producir para el largo plazo, pensando que los consumidores harán lo mismo. Sin embargo, cuando los empresarios toman esta decisión, a los consumidores no les han variado sus ingresos aún. Pero, con el tiempo, la inversión en nuevos proyectos de producción llevara a que también aumenten los ingresos porque se emplean nuevas personas o porque las personas abandonen las industrias de bienes de consumo por las de bienes de producción. Así, aumenta la demanda de bienes de consumo según lo que pensaban los empresarios de que los consumidores van a distribuir ingreso adicional entre consumo y ahorro. No obstante, nuevamente nos topamos con un problema, que es que este aumento en ingresos no es un aumento en ingresos reales, por lo que no podemos asumir que los individuos van a desear ahorrar más. En cambio, el aumento en ingreso monetario lleva a un aumento de la demanda de bienes de consumo inmediatos y, por lo tanto, también deviene en un aumento de precios. Frente a esto, los empresarios se ven defraudados y, al comenzar a aumentar los precios de los factores de producción, aumentan también los costos de los bienes de capital, por lo que aumenta la tasa de interés, disminuye la demanda de bienes de capital y los equipos destinados a la producción de estos bienes quedan sin emplearse. Como dice Hayek, es poco intuitivo pero la abundancia de equipo sin utilizar es síntoma de la escasez de capital y todo eso es causa de una demanda excesiva de bienes de consumo. Claramente nos encontramos frente a un escenario donde las expectativas entre empresarios y consumidores son incompatibles.

Lo novedoso/importante:

Me resultó muy novedoso el concepto de eficacia marginal del capital y cómo es que está prácticamente determinado subjetivamente, que es algo que uno no se espera al estar hablando de economía e individuos razonables que toman decisiones con varios cálculos en mente. Definitivamente es algo que no había visto ni leído en ningún otro lugar y me pareció bastante interesante. También sobre Keynes me sorprendió bastante cómo siempre logra volver al énfasis en la propensión a consumir y el empleo pleno, en el sentido que es interesante ver cómo en la teoría de Keynes todo tiene relación con todo de alguna manera. En definitiva lo más importante a rescatar de este texto es la noción de que las previsiones que salen de las expectativas de la eficacia marginal del capital no son del todo confiables y normalmente llevan a que se genere una tasa de interés alta insostenible. Por esto, Keynes considera tan importante la intervención social en la determinación de la tasa de interés ya que no se puede confiar en la subjetividad de los individuos en una economía laissez-faire para tomar decisiones que no lleven a un período de depresión luego de un auge.

Por otro lado, de Hayek me parece importante destacar una de las últimas conclusiones que realiza que considero central para entender el texto. Esa idea (que Hayek incluso reconoce es contraintituiva) sobre que la escasez de capital deja equipo sin utilizar, que la abundancia de equipo se debe a una escasez de capital y que todo esto se debe a un aumento enorme del consumo es sumamente central. El recorrido que hace desde la idea de que las perspectivas de los empresarios no son infalibles, lo que le lleva a explicar la lógica que siguen los empresarios al tomar sus decisiones y cómo esta es errónea debido a que los nuevos ingresos de los individuos frente a las inversiones en producciones a largo plazo se traduce no en ahorro sino en nuevo consumo es muy claro a mi parecer y es sumamente importante tenerlo en cuenta. A su vez, me pareció muy interesante la idea de que las perspectivas de los empresarios e individuos difieren.

Preguntas:

Para Hayek: ¿Es posible que con las nuevas tecnologías las empresas puedan conocer más fácilmente las preferencias de los individuos para evitar ese desencuentro de perspectivas entre consumidores y empresarios?

Para Keynes: ¿Cómo entra el fenómeno de la inflación en su análisis?

Para Hayek: ¿Hay lugar en su teoría para la intervención de organismos estatales para regular el actuar de los empresarios o se debe dejar todo a discreción del empresario y los consumidores?

El Ciclo Económico- Jhon Maynard Keynes / Perspectivas de precios, disturbios monetarios y mala orientación de las inversiones – Friederich Hayek

Resumen:

En esta ocasión, hemos leído a los autores Jhon Maynard Keynes y Friederich Hayek para la materia Historia del Pensamiento Económico. Dos autores con opiniones muy distintas que se han sumergido en una discusión sobre cual es la causa de los ciclos económicos de depresión y de auge. Voy a comenzar con Jhon Keynes.

Keynes afirma que para explicar un ciclo económico hay que hacer un análisis minucioso multivariable, teniendo varias cuestiones en cuenta. Las fluctuaciones en la propensión marginal a consumir, en la curva de diferencia por la liquidez y en la eficacia marginal del capital han desempeñado su parte, afirma Keynes, haciendo referencia a que la tendencia a consumir de las personas tienen que ver con el ciclo económico, pero el autor intenta ir mas allá. Jhon Maynard Keynes afirma que el carácter esencial del ciclo económico es como varia la eficiencia del capital, el ciclo depende de como el capital fluctúe en un tiempo determinado.

El considera movimiento cíclico a aquellas tendencias que, si el sistema progresa, va para arriba y es impulsada por fuerzas que lo empujan en esa dirección en un periodo determinado de tiempo, fortaleciéndose hasta alcanzar su desarrollo máximo. Por el contrario, si el sistema es dirigido en sentido opuesto, también es impulsado por fuerzas, que lo obligan a decaer. Hay que tener en cuenta la oración que menciona Keynes a continuación: “Hay que abarcar otra característica del ciclo económico, la característica del fenómeno de crisis (no se pasa de una tendencia alcista a una tendencia bajista de modo violento y repentino) no existe un punto de inflexión que corte la tendencia de golpe y sea substituido por una tendencia bajista.

Si hay fluctuación en una variable, como puede ser, el nivel de inversión, sosteniendo la misma cantidad de consumo, la ocupación va a fluctuar también. Entiendo, personalmente, que es una especie de concatenación de sucesos. La eficacia marginal de las inversiones, va a depender de si hay o no hay bienes en la economía y cuanto se quiere producir a largo plazo. A su vez, cuanto cuesta producir determinados bienes y cuales son las previsiones de bienes y servicios a largo plazo, pero a veces es complejo determinar en que momento hacer uso de las inversiones y, puntualmente, donde invertir, ya que la información es imperfecta e incompleta, según Keynes. Para explicar las crisis, se suele analizar la tendencia de la tasa de interés y la demanda de dinero. Si hay mayor demanda de dinero, la tasa de interés aumenta considerablemente, menciona Jhon, lo cual puede ser el escalón principal de una futura crisis. Un alza en la tasa de interés no va a conducir a una crisis, pero, probablemente, una crisis puede ser efecto de un colapso repentino de la eficacia marginal del capital. Para salir de la crisis, se confía en la fortaleza de los bienes durables, los que deben tener la fortaleza para sostenerse y equilibrar los costos de ser producidos y su abundancia para ser vendidos.

Keynes cita un ejemplo de lo que mencione anteriormente sobre el ciclo que precede y sucede a una crisis, pero en un mercado de inversiones. Hay personas que adquieren acciones bajo creencias con informacion incompleta, otras que especulan que el precio se derrumbe para adquirirlas, este es un ejemplo de derrumbe violento y quiebre del mercado, el rendimiento marginal del capital va a caer, ya que no conviene invertir, por el contrario, conviene pasarse a la liquidez de la moneda, lo que hará subir la tasa de interés, llevando la inversión a un piso mínimo, pero no hay preferencia por la liquidez hasta DESPUES del derrumbe de la tendencia a la inversión, o sea, de la propensión marginal del capital. Para solucionar este estado de depresión, hay remedios poco efectivos y en general es bastante complejo analizarlo, menciona Keynes, pero una reducción de la tasa de interés podría ser el puntapié inicial. Pero, no hay recuperación sin confianza. Por ende, los policy makers, deben tomar cartas en el asunto y obrar por la recuperacion de la confianza en los bonos y acciones, recuperar esa propensión marginal a invertir que con anterioridad se perdió, por lo que los derrumbes tienen un tiempo determinado para recuperarse del piso mínimo, según el autor, se estima entre 3-5 años, por los costos de los bienes y cuanto cuesta almacenarlos sin ser consumidos.

Volviendo al primer escalón que precede a una crisis, la situación de estabilidad y satisfacción general. Las inversiones tienen un rendimiento aceptable y satisfactorio, se ponen en duda y se reduce la confianza del rendimiento probable a largo plazo, sobre todo, si se cree que los costos corrientes actuales son mas caros que lo que serán luego, ya que nadie quiere perder su dinero.

El tiempo es un factor agregado por el autor para analizar el costo de producción y la tendencia a invertir, ya que si hay productos que son almacenados por mucha cantidad de tiempo, los costos varían, lo que va a variar la tendencia a invertir. Si el capital es reducido y baja la producción, se produce una desinversión también. A medida que avanzamos en el proceso de caída, se producen encadenadas desinversiones y reinversiones cuando se sale del proceso de caída. A su vez, hay que considerar la propensión marginal a consumir y a sostenerse en una acción adquirida en la bolsa cuando esta baja su valor. En Estados Unidos, las personas tienen “mentalidad de accionista” por lo que es probable que consuman mas o menos dependiendo del rendimiento de sus inversiones. Por ende, Keynes menciona en estos párrafos que, prácticamente, gran parte de las variables de una economía se sostienen en la propensión marginal a invertir, por lo que no seria acorde dejar los pilares mas firmes de una economía en manos de particulares.

Keynes añade el termino “sobreinversión” y lo analiza en varias situaciones, tanto de auge como de depresión. La sobreinversión tiende a suceder en situaciones de auge, lo que distorsiona la estructura de la economía, por las ilusiones, se puede llegar a producir una cantidad de bienes que no tienen futuro en los mercados, provocando un desperdicio de recursos. Por el contrario, si un grupo de personas estiman un 6% de crecimiento de una acción, que al final creció un 2%, provoca un “error de pesimismo” que a pesar de que el papel creció un 2% tuvo un crecimiento menor del esperado, lo que también distorsiona la economía a largo plazo.

Jhon Maynard Keynes da su remedio para sostener un auge una mayor cantidad de tiempo. La solución para evitar depresiones no es subir la tasa de interés, sino sostenerla baja. De esta manera, evitaríamos depresiones. El auge esta destinado a terminar en una depresión por la tasa de interés alta, ya que no se puede sostener con un porcentaje de totalidad de empleos y previsiones satisfactorias y cumplibles.

En Estados Unidos, durante la etapa 1928-29 no existió sobreinversión y aunque existía una tasa muy cercana al empleo total se podría haber permitido una sobre expansión de los niveles de producción. Según Keynes, en ese caso, sucedió que hubo niveles de inversión demasiado altos y en conjunto, el rendimiento probable descendía con rapidez, un analista de previsiones habría analizado rendimientos similares al ejemplo del 2-6% que mencione anteriormente, por lo que el resultado seria pesimista. El remedio no era subir la tasa de interés, sino que había que fortalecer la confianza y la propensión a consumir, redistribuir los ingresos y fortalecer los niveles de empleos que cayeron estrepitosamente.

Keynes luego menciona algunas otras escuelas o corrientes que han dado su visión de los asuntos, en algunas coincide y recalca algunos puntos, no voy a mencionar mucho sobre esto ya que es muy similar a lo que vengo resumiendo de los párrafos anteriores. En primer lugar, habla sobre la tasa de interés y el consumo como caminos que deben ir juntos, aumentando el consumo, la ocupación y la inversiones en tasas similares. También, analiza el caso de la oferta de mano de obra, la cual debe ser disminuida, ya que según una escuela seria una solución a la depresión. Keynes no esta de acuerdo con esta afirmación, ya que seria una política prematura que obligaría a las personas entre decidir sobre + ingreso o + tiempo libre. Otra critica realizada a una escuela de pensamiento es sobre las altas tasas de interés, según Keynes, provocaría un constante descalabro y desorden de la estructura económica.

Finalmente, el paper finaliza en el párrafo VII con un ejemplo de un ciclo en la agricultura que puede mostrar con datos los mecanismos ilustrados en el paper. No lo cito y resumo porque decidí tomarlo para la parte llamativa/interesante del texto. Voy a continuar con el pensamiento de Hayek, opositor a Keynes.

Friederich Hayek escribe una respuesta al paper que resumí anteriormente. Comienza declarando que todos los economistas de la época han intentando, de una u otra forma, intentar explicar los fenómenos que preceden a los fenómenos dinámicos mas complejos de la economía. El desarrollo de la ciencia no ocurrió de forma progresiva como se explica en muchos libros, sino que es mas complejo, ya que la realidad no puede esperar a que el progreso lento de la teoría pura diera resultados para aplicarlos a la forma practica. Las personas que han analizado las crisis y los ciclos económicos se pueden agrupar en tres tipos de personas, según Hayek:

1. Personas que no tenían demasiado conocimiento sobre teoría económica, pero, de todas maneras intentaron resolverlo. Charlatanes, personas talentosas y algunos individuos con gran experiencia.

2. En el segundo grupo, maestros, que estaban demasiado enfrascados en su tiempo, por lo que no tenían en mente el trabajo y su magnitud.

3. En tercer lugar, figuras destacadas que han intentado aplicar una teoría “defectuosa y de forma prematura” a fenómenos extremadamente complejos. Según Hayek, le aplicaron un chaleco de fuerza a la situación, lo que no ayuda a explicar los tópicos.

Con el desarrollo del análisis del equilibrio y el aporte de los hombres jóvenes, la Ciencia ha logrado achicar la diferencia entre la “estática” y la “dinámica”. La idea de los economistas de la época no era empezar de 0, sino que adaptar el aparato teórico existente a las necesidades de explicación para las situaciones imperantes de la época. Es por eso, que Hayek intenta sobreponerse a la teoría del ciclo económico para sobreponerse orgánicamente a la teoría del equilibrio.

Hasta aquí creo que el autor, a diferencia de Keynes, esta haciendo un trabajo mas cuidadoso. Si bien Keynes también agrega varias variables y afirma el tópico en cuestión no es una mera discusión de café sobre una problemática mínima, creo que Hayek ha colocado mas cartas sobre la mesa y ha utilizado un lenguaje mas científico.

Hayek operacionaliza el concepto análisis del equilibrio. Por un lado divide el termino equilibrio para un particular, afirmando que es distinto el equilibrio para una persona que para un sistema comunista centralizado, también, lo podemos distinguir de un sistema democrático con libertad de mercado y estado mínimo o gendarme, deduzco yo personalmente. También, el equilibrio no es lo mismo en 1920 que en 1980 o 2010. Por ende, de forma similar a Keynes, Hayek agrega el concepto del tiempo.

Para saber cuando hay un equilibrio, en un sistema de competencia, hay que añadir definiciones. La posición tradicional de equilibrio carece de evitar la abstracción del tiempo. Si consideramos, solamente, el equilibrio sin tiempo, la teoría carece de valor, ya que no estamos considerando EL FUTURO. Las personas estamos CONSTANTEMENTE pensando en el futuro, tanto para vivir como para invertir, por ende, quitar a las personas del tiempo es un error. El concepto de equilibrio en una economía tiene que tener en cuenta la disponibilidad de transar bienes dependiendo del comportamiento y el humor de las personas.

Una vez hecha estas definiciones, hay que buscar de que manera explicar cuando un precio o una tasa de interés esta en equilibrio o no lo esta. “Es evidente que las varias perspectivas sobre las que diferentes individuos basan sus decisiones en un momento dado serán o no serán mutuamente compatibles, y que si estas perspectivas no son compatibles las de algunos individuos no se realizan” (Hayek, 1929) Aquí hay un punto interesante para hacer, el cual Keynes creo no menciono, por lo menos en el fragmento leído. Las personas tienen necesidades en un momento dado, el cual puede cambiar, cambiando sus decisiones y haciendo que opten por tomar otras decisiones, o sea, hay bienes que se intercambian en un momento y en otro no (necesidad de aplicar el tiempo al análisis general. ¿Hay cambios imprevistos en los transes de bienes? ¿Uno espera que un determinado bien genere un cambio en su precio para comprarlo-venderlo mas adelante?). A partir de aquí, el autor emprende la explicación en las fluctuaciones que intento explicar Keynes anteriormente.

Todas las crisis económicas deben tener el supuesto de que los emprendedores han cometido errores. La pregunta es, ¿Cómo puede ser que todos se hayan equivocado en la misma dirección y en un tiempo similar? La respuesta que da Hayek es: Una infección “psicológica”. Todos prestaron atención a índices poco convincentes o que los precios tomados como índices y expectativas futuras sean erróneos y hayan provocado que las perspectivas tienen que fracasar. Aquí el autor distingue dos tipos de errores:

1. Errores justificados: Equivocaciones sobre el sistema de precios.

2. Hechos ajenos: Errores externos que no tienen tanto que ver con decisiones personales de emprendedores.

Un primer paso de una cadena de errores puede ser una mala oleada de inversiones. Por ejemplo, si las personas invierten mal o si las empresas usan mal las inversiones. Otro error puede ser el retiro anticipado de las mismas, ya que las empresas pronostican una masa de capital a largo plazo que puede ser retirado por los inversionistas, provocando una disminución del capital disponible en las empresas. Es por eso que, las empresas, consideran una producción a largo plazo DEPENDIENTE de una tasa sostenida y de una oferta de capital ya estimada. A su vez, organizan la producción en base a la oferta de inversiones tanto presente como futuro. El problema no seria que las inversiones sean siempre las mismas, sino que disminuyan lo menos posible y, dentro de lo que se pueda, no disminuya. Si por ejemplo, a todos los habitantes de un pais determinado se les ocurre no ahorrar mas, gastar todo su ingreso incluidas las inversiones, causaría enormes perdidas a las industrias, ya que los emprendedores habían considerado un volumen ya pactado de capital disponible proveniente de inversiones, que ahora ya no esta. Esta podría ser la única manera de explicar una crisis, pero no, hay otras situaciones que también hay que considerar según Hayek.

El consumo de los habitantes también tiene que ser un factor de análisis, ya que los emprendedores van a dividir su producción en lapsos. Si las empresas saben que en la primera mitad del año la población consume 200 toneladas de dulce de leche pero que el consumo disminuye a medida que avanza el año, pasando a 100 en noviembre y 50 en diciembre, es probable que la producción sea distinta a principio de año que a medida que nos acercamos a las fiestas. Es por eso, que las tasas de interés de equilibrio, el ahorro y la propensión marginal a invertir/consumir va a depender de la correspondencia entre las intenciones de los consumidores y de los empresarios. “Si la oferta de dinero-capital aumenta, a consecuencia de cambios monetarios, hasta alcanzar una cantidad (M) mayor, la tasa de interés va a bajar por debajo de la tasa de equilibrio. Los hombres de empresa tendrán estimulo suficiente como para producir a un futuro teniendo en cuenta como las personas dividirán su ingreso y su ahorro.” (Hayek, 1929) (Aquí creo que es sosteniendo el supuesto de que no aumenta el ingreso ya que si hay un aumento de la oferta estaríamos provocando que se puedan adquirir menos bienes, es un supuesto personal)

Hayek hace un supuesto sobre la variabilidad de los parámetros si hay mayor o menos propensión a consumir, por ejemplo, si se redistribuyen los ingresos hacia personas con mayor tendencia al consumo.

En el párrafo V el autor empieza a explayar el cierre de su análisis, donde la expansión del crédito y la lucha de intereses deforma los términos de intercambio. Los empresarios vieron que ya no pueden expandir y adquirir mas bienes por lo que se frustraron sus esperanzas. El aumento de los costos de las maquinas, obliga al aumento del precio de los bienes, por lo que también habrá escasez de capital en general. Hayek, se diferencia de algunos autores que intentaron buscar explicaciones en otros puertos. El, se aleja y afirma que la diferencia entre periodos de alta inversión y periodos de baja inversión, destruye el capital creado. A su vez, se le suma a que los emprendedores puedan entender y saber que va a suceder, dirigiendo correctamente el dinero prestado. Una teoría de clase, operacionalizada y dividida seria:

1. Las intenciones de los individuos a la hora de distribuir su ingreso.

2. Las decisiones de los emprendedores sobre cuanto producir.

Si una economía tiene una tasa de interés mas pequeña, los emprendedores van a alargar las inversiones, por lo que, la cantidad de bienes ofrecidos será menor. Finalmente, el autor cierra el párrafo VII afirmando que aun los economistas están lejos de obtener un consenso general.

LLAMATIVO/INTERESANTE

Quiero dividir mi opinión sobre lo mas llamativo e interesante entre ambos autores y quedarme con un poco de ambos para hacer mas rica mi exposición. En primer lugar, me intereso mucho la cuestión de añadir la variable del tiempo al análisis general de los ciclos, ya que Keynes había hablado poco y nada, por lo menos en el fragmento que hemos leído. Hayek afirma que, las personas decidimos que bienes y servicios adquirir pensando en la linea del tiempo. Por ejemplo, si en el año 2014 yo salía a la vía publica a vender barbijos, probablemente, no hubiese vendido casi ninguno. Por el contrario, si en marzo de 2020, soy la primer persona en producir barbijos y alcohol en gel para proceder a la vía publica a venderlos, hubiese obtenido un mayor numero de ventas, por el tiempo y el contexto. Otro ejemplo puede ser el uso de plataformas virtuales para dar clase o brindar conferencias. En el año 2011, las acciones de zoom no valían lo mismo que en el 2021, teniendo en cuenta que la cantidad de usuarios en menos de 6 meses con la crisis COVID subió un 460%. De Keynes me llamo la atención como se diferencia de la escuela que postula la redistribución de los empleos. En el párrafo V, Keynes menciona a una corriente de pensamiento que postula que el equilibrio de tasa de interés esta en la redistribución de los empleos y no la creación de nuevos puestos. Jhon Maynard se diferencia y postula que, a menos que forcemos la situación, es un escenario bastante utópico de decisión humana. De Keynes, me quedo fundamentalmente con el ejemplo que brinda en el cierre de su teoría, sobre el ciclo de la agricultura. Cuando hay una buena cosecha, se guarda existencias para compensar las malas cosechas. De esta manera, se compensa una mala inversión, por ejemplo. Por lo que, la fluctuación de las inversiones en agricultura es difícil de explicar. En la antigüedad se explicaba por situación de guerra, por ejemplo.

PREGUNTAS

¿Cómo explica la variabilidad en la inversión Keynes en el ejemplo de la agricultura? ¿A que quiere llegar puntualmente?

¿A que puerto llega Hayek? ¿El ciclo económico depende de la variabilidad entre los intereses de los individuos y los empresarios?

¿Por qué Keynes no esta de acuerdo con la redistribución del empleo?

¿Dónde coloca Keynes al rol de la autoridad monetaria?

Resumen:

En el primer texto, Keynes comienza explicando el ciclo económico y cómo y por qué éste se ve afectado. el tema del ciclo económico. Según el autor, el ciclo económico responde a un cambio cíclico en la eficacia marginal del capital, aunque también es afectado por las fluctuaciones y modificaciones de variables externas. Keynes explica que la eficacia marginal del capital depende de la abundancia o escasez de bienes de capital y sus costos de producción, pero también depende de las expectativas respecto a dichos bienes y a su rendimiento en el futuro. Establece los conceptos de “crisis” y “auge” y argumenta que cuando las expectativas de un bien bajan, ya sea por incertidumbre o por pesimismo, baja su eficacia marginal, lo cual terminará por causar una crisis. Luego de que haya habido una crisis, debería haber un intervalo de tiempo que debe pasar antes de que comience la recuperación de la economía y se vuelva al auge. Según el autor, otro elemento clave para que la economía tenga una recuperación efectiva es una tasa de interés baja ya que una tasa de interés demasiado alta puede llevar al auge a una depresión.

Hayek comienza destacando el problema de que su generación de economistas estaba muy empeñada en aplicar métodos y resultados de la teoría pura de equilibrio para explicar fenómenos dinámicos más complicados. Explica que se hizo muy poco para reducir el grado de abstracción de las teorías puras. Continúa explicando el concepto de “equilibrio”, dándole un sentido más dinámico y no tan estático como le dan ciertas escuelas. Según el autor, para explicar las crisis económicas se debe partir del supuesto de que los emprendedores cometieron algún tipo de error. Como dicho supuesto no es explicación suficiente, se debe investigar por qué todos los emprendedores han de equivocarse simultáneamente en la misma dirección. Hayek propone que “lo más probable es que todos resulten equivocados por haber prestado atención a índices o síntomas que generalmente son fidedignos. Hablando más concretamente puede ser también que los precios que regían cuando los emprendedores tomaron sus decisiones, o en los que basaron sus expectativas del futuro, creen perspectivas que necesariamente tienen que fracasar”. Así, el autor distingue entre errores justificados, generados por el sistema de precios, y errores acerca del curso de los hechos externos. En cuanto a la crisis, Hayek la analizaba como un problema de fluctuaciones en los ahorros. Los emprendedores toman la oferta de capital y el tipo de interés como algo dado y estático, pero al haber fluctuaciones en la tasa de interés, consecuentemente se generará una diferencia entre las expectativas/intenciones de los consumidores y de los emprendedores, lo cual se puede solucionar con la búsqueda de una tasa de interés de equilibrio.

Novedoso/sorprendente:

Lo que me pareció más interesante de los textos es la gran diferencia entre las visiones de ambos autores con respecto al ciclo económico. Lo que para un autor era la causa del problema, para el otro era la solución; tenían puntos de vista extremadamente opuestos. En cuanto al texto de Keynes, me llamó la atención la idea de mantener una tasa de interés baja para que la economía se recupere de la depresión y no vuelva a caer nuevamente en ella manteniendo así un auge contínuo, ya que no muchos otros economistas comparten esta visión y piensan que la tasa de interés debería ser elevada. Del texto de Hayek me llamó la atención que utilice el supuesto de que todos los emprendedores se equivocan simultáneamente para explicar las crisis económicas.

Preguntas:

– ¿Qué medidas podría tomar el Estado para solucionar las crisis de los ciclos económicos? ¿Debería tomar alguna medida o debería mantenerse al margen?

– Para Hayek: ¿podría explicar la diferencia entre errores justificados y errores acerca del curso de los hechos externos?

– Para Keynes: ¿realmente considera sostenible un auge constante en una economía?

El Gran Debate

CONCEPTOS DESARROLLADOS

En 1939 John Maynard Keynes publicó su “Teoría General del Empleo, el Interés y el Dinero”, dentro de la obra encontramos un capítulo donde desarrolla una teoría sobre las causas, el proceso y el fin de los ciclos económicos. Según Keynes, un ciclo económico es aquel donde se produce un cambio en el rendimiento de la eficacia marginal del capital, este suceso se ve acompañado por un excedente en las existencias que generan un aumento a la desinversión y, en consecuencia, un incremento de la desocupación. Las crisis ocurridas en los ciclos económicos surgen debido a la exacerbada previsión que los inversionistas tienen sobre sus ganancias que, una vez llegado el momento de observar los beneficios, se hunden en pesimismo y comienza el colapso. En una reversión contemporánea de las palabras de Keynes, terminamos con un gran número de casas a las que “nadie puede costearse”.

Por otra parte, tenemos a Hayek con su artículo “Perspectivas de Precios, Disturbios Monetarios y Mala Orientación de las Inversiones” donde da otra explicación sobre el génesis y el fin de las crisis económicas. Según el autor (y a diferencia de Keynes) los emprendedores se dejan llevar por perspectivas que “generalmente están en boga” por una expansión del crédito. Así ocurre un desequilibrio entre las preferencias temporales de los inversores y las preferencias temporales de los consumidores. Además, todos estos bienes de capital en los que se han invertido no encontrarán lugar hasta que no suceda un aumento del ingreso real, debido a que los consumidores “nunca podrán consumir una cantidad superior a la oferta corriente”, la cual no puede incrementarse debido a que su utilización está dada en el mercado de bienes de capital. Todo este proceso hará que quede en mayor evidencia el desequilibrio entre bienes de capital y bienes de consumo que existe en el mercado intervenido

CONCEPTOS INTERESANTES

Durante la lectura y comparación de ambos textos me quedé sorprendido por la forma en la que Keynes procede en su análisis interpretando a la tasa de interés y el ejercicio de la entidad monetaria, alterando a esta de una forma que acabará por agravar la situación alejándose aún más de un punto de equilibrio existente. Cosa que, desde un principio, Hayek tiene en cuenta y lo da a entender para que se comprenda las problemáticas de interferir con un equilibrio de mercado. De hecho, Keynes en su análisis propone algo tan fantasioso como un crecimiento casi permanente por medio de la intervención estatal, algo que, en mi opinión, está hasta alejado del mismo funcionamiento de la vida diaria.

PREGUNTAS

1. Ambos ¿Cómo explicarían la crisis del petróleo y la crisis inmobiliaria de 2008?

2. A Hayek ¿Cómo se obtiene el desarrollo económico a largo plazo?

3. A Keynes ¿Cómo aliviarán los precios su inflación en un mundo de auge permanente?

Resumen:

Por un lado, Keynes nos cuenta su explicación del ciclo económico y la eficacia marginal del capital, relatando que este ciclo habla de la consumición y de la mencionada eficacia marginal del capital. Por eficacia marginal del capital entendemos la escasez o abundancia de bienes, el costo de producción de estos y las predicciones de sus rendimientos a futuro. Entiéndase que el hecho de que se llame ciclo es porque es un movimiento cíclico y que por ende tiene un momento de descenso (o depresión como él lo llama) y un momento de ascenso (o auge como lo denomina). Para que se cumpla este ciclo, estos momentos de ascenso y descenso hay un intervalo de progreso (auge, claro está) y en el cambio de intervalo, cuando pasamos del auge y empieza el momento de descenso hay una crisis ya que como menciona Keynes, la mayoría de las veces este es un cambio abrupto y violento. Esta crisis, bien llamada “el fenómeno de la crisis” es donde a medida que decrece a eficacia marginal del capital, aumenta la tasa de interés y con esta, la demanda de dinero. Al suceder esto, la inversión baja. Pero recordando que esto es un ciclo, viene el momento de recuperación que eventualmente termina por convertirse en el momento de auge otra vez. Pero como fue mencionado, estos son intervalos, la característica de los intervalos, es que se basan en el elemento tiempo, factor muy importante para Keynes y su explicación del sistema. Ahora, por el otro lado, está Hayek quien discute si se debe considerar el elemento tiempo y concluye que sí. Principalmente lo que busca lograr Hayek es “aplicar métodos y resultados de la teoría pura del equilibrio para elucidar los fenómenos dinámicos más complejos”, lo cual va en contraposición (pero solo hasta cierto punto) de lo anteriormente dicho sobre el elemento tiempo ya que quiere usar la teoría estática para explicar fenómenos dinámicos. Hayek, a diferencia de Keynes, se basa en las perspectivas tanto de los consumidores (consumir vs ahorrar) como de los emprendedores (invertir o no) y es en este concepto de las perspectivas donde Hayek desarrolla su punto: en qué momento del ciclo nos conviene hacer X o Y, el momento determinado en cuanto a precios y como se da el proceso de fluctuaciones industriales en relación a esto. Y es por esto que incluye la cita de Guyot: “las crisis comerciales y financieras se producen, no por un exceso de producción, sino mas bien por un exceso de consumo”, lo cual podemos relacionar con lo que menciona Hayek sobre las intenciones de los emprendedores vs la de los consumidores, refiriéndose entre otras cosas a la distribución de los recursos, lo cual hace alusión al concepto del mantenimiento del valor del capital.

Novedoso/interesante:

Primeramente, me parece interesante el acercamiento y el desarrollo de ambos autores, el enfoque que ambos proveen. Keynes desde una perspectiva mucho más dinámica y viendo este ciclo como algo simple de explicar en movimientos como él los llama y Hayek desde una perspectiva en la que no quiere dejar atrás su explicación/visión estática de la teoría económica, aunque como bien menciona él mismo, se encuentra ante un fenómeno dinámico, con lo cual es raro pensar explicar algo dinámico desde una teoría estática. Pero, además, por parte de Keynes, me parece interesante que hacia el final de sus escritos nos da un ejemplo mencionando a Jevons. Nos da un ejemplo sobre la agricultura, las cosechas, y que a pesar de haber muchos otros ejemplos este en especifico es un ejemplo práctico que logra incluir todos los conceptos que menciona: consumición, inversión, inventario (producción existente), factores externos, etc. Demostrando así que para un concepto simple de explicar lógicamente nos va a servir un ejemplo igual de simple, volver a lo básico, a los fundamentos tanto metafórica como literalmente en sus postulados/conceptos que desarrolla como en el ejemplo que provee para explicarlos.

3 preguntas:

1) (Para Keynes) Cuando empieza a nombrar todas las escuelas de pensamiento, a pesar de saber su conclusión, ¿cree que hay alguna a la que debamos prestarle más atención que a otra?

2) (Para Keynes) En el caso ficticio e hipotético en que el ciclo se rompiera, ¿podríamos asumir que las reacciones de los consumidores y emprendedores regularían esta falla y volvería a funcionar el ciclo?

3) (Para Hayek) ¿Es posible que cuando habla de las intenciones de los consumidores y los emprendedores haya una leve influencia/tinte de parte de Adam Smith con su fenómeno de la mano invisible?

1)

En este texto, Keynes explica el ciclo económico. Según Keynes, los ciclos económicos son los periodos sujetos a las fluctuaciones de la actividad económica de un país, como la producción, el empleo, los ingresos y la inversión. Keynes divide el ciclo económico en cuatro fases, la fase de auge y la fase de contracción. La fase de auge está caracterizada por un nivel alto de consumo, producción, empleo e ingresos y prosperidad en todos los ámbitos económicos. Eventualmente, la fase de auge tiende a autodestruirse ya que el aumento de los ingresos tienden a resultar en mayor ahorro, lo que disminuye el consumo y causa una baja en la producción. Esto es lo que se conoce como la fase de contracción. Eventualmente, la disminución de la actividad económica resulta en la fase de crisis, un colapso repentino de la eficacia marginal del capital, en la que los ingresos, el empleo, las inversiones, la producción, etc. son bajos. Las crisis, como la especulación financiera es más riesgosa, resulta en una alta subida de las tasas de interés, lo que produce una empinada bajada en la inversión. Una vez que el periodo de crisis se estabiliza, comienza la fase de expansión en la que comienza a aumentar la demanda, la producción, crece el empleo, etc. Keynes afirma que la duración del ciclo económico depende de la duración de los bienes de capital de una época.

Como Keynes, el economista Hayek también se adentra en el tema de las crisis económicas, pero apunta sus razones hacia otro lado. Hayek explica que las tasas de intereses no son fijas, y cuando cambian cambia el nivel de las inversiones. Las inversiones no son un número fijo sino que a veces son más y a veces son menos. Hay momentos en los que pueden aumentar la producción y otros en los que la tienen que reducir. La expansión crediticia resulta en un aumento de la tasa de interés que genera deficiencia en la producción y el establecimiento de precios. Si los inversores no logran establecer un precio esto puede resultar en una crisis a largo plazo. Dice que las crisis son errores de los productores, quienes no pueden satisfacer la demanda de los consumidores, lo que resulta en una crisis. Por ende, las crisis no son consecuencia del consumo de capital. Hayek también menciona que hay algún factor que guía a los productores a producir estos errores, ya que para que un error de un productor resulte en una crisis tendría que ser realizado por una gran porción del sector productivo. Una razón podría ser que confíen en indicadores que ya no son confiables, que los llevan a tomar cursos de acción erróneos.

2)

Me parece interesante lo que describe Keynes cuando presenta su teoría de que las crisis económicas son inevitables. En la limitada exposición que tuve a sus ideas parecen presentar un panorama en el que la economía es una historia de crisis y auge constante en el que no habría crecimiento económico ya que este resulta en una crisis que lo contrarresta. No estoy necesariamente de acuerdo que las crisis económicas son algo constante y natural. Es cierto que hay depresiones naturales en la economía, pero una depresión no es necesariamente una crisis, y no necesariamente afecta a la economía en su enteridad. Además, todas las crisis son aperturas de mercado que dan lugar a nueva innovación que resulta que salgamos aún más fuerte de la crisis. Igual, más allá de que depresiones naturales en la economía existen, en mi experiencia y en lo que he estudiado, la gran mayoría de las crisis son resultados de fuerzas de intervención estatal, o limitaciones en el crecimiento y el desarrollo.

Me gusta la interpretación de Hayek que dice que las crisis son resultados de errores de los individuos que conforman el mercado, y no del mercado en sí. Alude a la idea de que el mercado no se equivoca, sino que los que se equivocan son los que trabajan dentro de él.

3)

¿En una crisis/depresión económica ‘natural’ (no causada por intervención estatal o limitaciones en la producción, el crecimiento o el desarrollo), sería posible considerarlo no como una crisis sino como una apertura en el mercado de nuevos productores de soluciones?