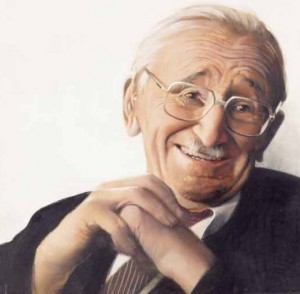

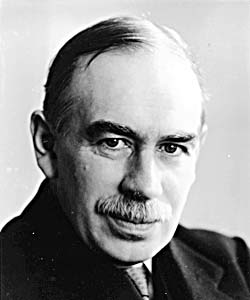

Con los alumnos de UBA Económicas vemos a Hayek discutiendo con Keynes sobre la estructura de la producción y el Flujo de Bienes y Servicios (Libertas 37, Octubre 2002):

“La estructura de producción debe ser vista, por lo tanto, como un proceso multidimensional, en el que en todo momento los individuos trabajan para obtener un producto que será terminado a lo largo de una serie de momentos futuros, y en el cual el producto existente en cada instante de tiempo ha sido obtenido por el uso de recursos en diferentes momentos del tiempo pasado. Por supuesto que estos diferentes flujos paralelos de productos intermedios sólo se pueden distinguir conceptualmente. En la realidad se trata de un proceso continuo, no sólo a nivel horizontal sino también en su dimensión vertical. Además, en la mayoría de los casos no es posible reconocer aún el destino final de cada una de las partes del flujo. Los elementos del flujo no están marcados para su destino futuro, sino que en cada etapa del proceso de producción será la tendencia de los precios la que determinará que proporción de la producción total de un determinado bien irá en cuál o tal de las posibles direcciones. Dada la gran cantidad de productos intermedios, el tiempo y la forma en que éstos finalmente llegarán al consumidor están tan indeterminados a nivel económico como en el caso de la cantidad de factores de producción utilizados en ellos. La forma en que una unidad formada por millones de clavos, bolas de acero, hilo de lana, pedazos de goma o toneladas de carbón terminará satisfaciendo las necesidades de los consumidores está tan indeterminada como el éxito al que apuntan los esfuerzos del productor.

La cantidad y variedad de bienes a los que podemos recurrir para satisfacer nuestras necesidades inmediatas es necesariamente menor que la de aquellos bienes que podemos utilizar para satisfacer nuestras necesidades en un futuro más lejano. Es por ello que, en general, y más allá de fluctuaciones estacionales, los bienes presentes serán generalmente más caros y más escasos que los bienes que se espera estén disponibles en el futuro, pues estos representan una mayor cantidad de posibilidades. Darse tiempo, o “esperar” posibilita un crecimiento en los resultados de nuestros esfuerzos. Pero como sólo es posible “esperar” por un tiempo limitado, debemos escoger aquellas opciones para las cuales la relación entre el crecimiento en valor y la longitud del tiempo que debemos esperar para lograr dicho crecimiento sea mayor.

Este segundo aspecto del problema de la asignación de recursos se puede distinguir claramente si se ve el proceso de producción como un flujo o un “río” continuo. De la desembocadura de este río salen constantemente productos finales, que surgieron luego de numerosos procesos de transformación a partir de la utilización de los insumos iniciales. En todo momento fluyen en forma paralela muchos de estos ríos, o mejor dicho, complejos sistemas de redes fluviales, cada uno de ellos corrido un poco hacia adelante con respecto al anterior. Los productos finales de cada uno de estos flujos aparecen en momentos más o menos distantes en el futuro. Este proceso a veces se describe como si tanto para el flujo ya recorrido como para todos aquellos que fluyen actualmente y cuyos productos finales recién surgirán en el futuro, existiese al mismo tiempo otro flujo sincronizado y simultáneo. Éste representaría aquellas etapas que los productos disponibles en el presente ya pasaron, así como todos los flujos futuros que le quedan por recorrer a estos productos como bienes intermedios, antes de que el producto final llegue al consumidor. Sin embargo esta imagen, que puede ser muy útil desde ciertos puntos de vista, puede ser confusa cuando se interpreta que las fases que se corresponden entre sí en los flujos que van transcurriendo son idénticas. Este nunca puede ser el caso, ya que los flujos pasados ya prepararon el lecho para el flujo actual. Incluso cuando las condiciones externas permanecen constantes, el flujo se modificaría constantemente, ya que cada vez que pasa un flujo se modificarían las circunstancias que enfrentarán los próximos.

Lo más decisivo es que el volumen agregado de materia prima rara vez se corresponde exactamente con el volumen agregado de producción final. Esto significa que el volumen del flujo generalmente se reducirá o aumentará en cierta medida, debido a que se producen modificaciones en la demanda final y la demanda de factores primarios, en distinta medida e incluso en dirección opuesta. Es por ello que la visión usual, basada en el análisis keynesiano, que representa la relación entre demanda final y ocupación como la relación existente entre la succión ejercida desde el extremo de un caño y el flujo que se genera en el otro extremo, es muy confusa. Entre ambos extremos hay un reservorio elástico o cambiante, cuyo tamaño depende de las circunstancias, y que es dejado de lado en el análisis keynesiano.

Lord Keynes ha demostrado que no es capaz de entender esto en su comentario despectivo a la correcta afirmación de Leslie Stephens sobre “la doctrina, que tan rara vez es comprendida, que tal vez su comprensión cabal sea el mejor examen para un economista –que la demanda por bienes no es demanda de trabajo.” Keynes con seguridad no pasó esta prueba. Su visión excesivamente simplista y unidimensional de la relación entre la demanda de productos finales y el empleo es consecuencia de su falta de comprensión de los factores que afectan las distintas fases del flujo de producción y que producen, alternativamente, acumulación y desacumulación de capital a tasas cambiantes.

El sistema de producción capitalista se caracteriza por la necesidad de mantener el flujo de bienes, provisiones, herramientas e infraestructura, o aumentar el volumen de los mismos si se quiere lograr un crecimiento de la producción en el futuro. En este sentido toda producción que hace uso de las posibilidades tecnológicas disponibles es necesariamente capitalista. Esta palabra no es querida porque a la gente le molesta el hecho de que nadie tenga el poder de determinar cómo se asignará el capital disponible. Esto debe ser dejado en manos del único proceso capaz de hacerlo, el impersonal proceso de mercado. Los métodos alternativos al “capitalismo” que han sido propuestos requieren, al contrario, que el uso de todos los recursos de capital sea decido por una agencia central. Pero esta agencia carece de los medios para determinar cómo hacerlo de manera sensata. Lo que garantiza que los flujos de producción sean ordenados es que los individuos, que únicamente conocen sus circunstancias particulares y no la estructura completa a la que deben ajustarse sus actividades, continuamente modifican la composición del flujo en adaptación a los constantes cambios en las circunstancias. Es por ello que los modelos teóricos, cuyos elementos son millones de individuos con sus conocimientos y decisiones individuales, no pueden brindar ninguna base para la planificación central de estas actividades.”