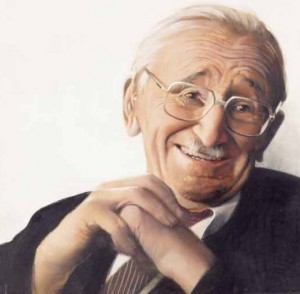

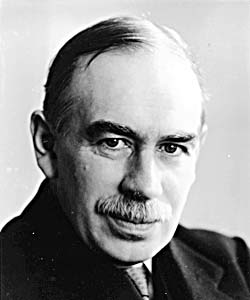

Con los alumnos de la UBA Económicas vemos el debate «Hayek-Keynes», ahora con un artículo de Hayek titulado «Perspectivas de precios, disturbios monetarios y mala orientación de las inversiones». De allí:

Toda explicación de las crisis económicas debe incluir el supuesto de que los emprendedores han cometido errores. Pero el solo hecho de estas equivocaciones no puede considerarse como una explicación suficiente de las crisis. Las disposiciones erróneas que terminan en pérdidas para todos aparecerán probablemente sólo en el caso de que podamos demostrar por qué todos los emprendedores han de equivocarse simultáneamente en la misma dirección. La explicación de que esto se debe a una especie de infección psicológica, o de que por cualquier otra razón la mayoría de los emprendedores tiene que cometer el mismo error de criterio, no es muy convincente. Sin embargo, lo más probable es que todos resulten equivocados por haber prestado atención a índices o síntomas que generalmente son fidedignos. Hablando más concretamente, puede ser también que los precios que regían cuando los emprendedores tomaron sus decisiones, o en los que basaron sus expectativas del futuro, creen perspectivas que necesariamente tienen que fracasar. En este caso tendríamos que distinguir entre lo que llamaríamos errores justificados, causados por el sistema de precios, y simplemente errores acerca del curso de tos hechos externos. Aunque no tengo tiempo para examinar este aspecto un poco más, debo mencionar que probablemente existe una íntima conexión entre esta distinción y la distinción tradicional entre las teorías «endógena» y «exógena» del ciclo económico.

Por ahora, el caso más interesante de decisiones de emprendedores, en donde el resultado depende enteramente de lo correcto del punto de vista generalmente en boga acerca de los futuros desarrollos, lo presenta el caso de las inversiones en tanto las afecte la situación del mercado de capital en general y no la situación especial de determinadas industrias. En este caso la misma causa puede provocar malas inversiones no solamente en una o en pocas industrias, sino en todas al mismo tiempo. El éxito de cualquier inversión hecha por un período de tiempo considerable depende del curso futuro del mercado de capital y de la casa de interés. Si en cualquier momento la gente principia a aumentar el equipo de producción, esto representará generalmente sólo una parte de un nuevo proceso que se completará ayudado por más inversiones diseminadas a través de un período de tiempo; y la primera inversión resultará entonces provechosa sólo cuando la oferta de capital haga posibles los nuevos cambios que se anticiparon. En general, es quizá cierto decir que la mayoría de las inversiones se hace ante la perspectiva de que la oferta de capital continuará al nivel actual por algún tiempo. En otras palabras, los emprendedores consideran la presente oferta de capital y el tipo de interés actual como un síntoma de que continuará aproximadamente la misma situación por algún tiempo. Y es precisamente la existencia de tal supuesto lo que justifica el uso de nuevo capital para dar comienzo a nuevos métodos indirectos de producción, que, para poder completarse, necesitan de nuevas inversiones por un tiempo mayor. (Estas nuevas inversiones que son necesarias para el éxito de las inversiones del presente pueden ser inversiones efectuadas por los mismos emprendedores que efectuaron la primero inversión o, más frecuentemente, inversiones por un segundo grupo de emprendedores en Ios productos producidos por el primero.) Para la realización de estas perspectivas no es necesario que la oferta de capital sea la misma durante el período de más importancia, sino más bien, como se ha demostrado en otra ocasión,’ que esta oferta de capital no disminuya en ningún momento en una cantidad mayor de la que se ha utilizado para iniciar nuevas producciones (aparte de la producción en marcha e incompleta).