Venezuela y Argentina tienen las tasas de inflación más altas del continente, y del mundo. Sus ministros de Economía todavía no leyeron a David Hume, esto es, han pasado unos 270 años:

Impresionante ensayo de David Hume “Sobre el dinero”(On Money). Publicado como parte de sus “Ensayos sobre Moral, Política y Literatura” presenta conceptos que luego serían parte fundamental de la teoría económica. Algunos de sus párrafos:

Impresionante ensayo de David Hume “Sobre el dinero”(On Money). Publicado como parte de sus “Ensayos sobre Moral, Política y Literatura” presenta conceptos que luego serían parte fundamental de la teoría económica. Algunos de sus párrafos:

“Si consideramos un reino en sí mismo, es evidente que la mayor o menor cantidad de dinero no tiene consecuencia alguna, ya que el precio de los bienes es siempre proporcional a la abundancia de dinero”.

“Parece haber una feliz ocurrencia de causas en los asuntos humanos, que limita el crecimiento del comercio y las riquezas, y evita que están confinadas por completo a un solo pueblo; como podría temerse al principio por las ventajas del comercio ya establecido. Cuando una nación se ha adelantado a otra en comercio, es muy difícil para la segunda recuperar el terreno que ha perdido; porque la mejor industria y habilidad de la primera, y sus stocks más grandes que poseen sus comerciantes, les permiten comerciar con ganancias mucho más bajas. Pero esas ventajas son compensadas, en alguna medida, por el bajo precio de la mano de obra en toda nación que no tenga un comercio extendido, y no tiene mucha abundancia de oro y plata. Las manufacturas, entonces, gradualmente cambian de lugar, dejando aquellos países o provincias en que se han enriquecido y yendo a otras, atraídos por la baratura de los insumos y el trabajo, hasta que estos son enriquecidos también, y otra vez descompensados por estas causas. Y, en general, podemos observar que el alto precio de todos los bienes, debido a la abundancia de dinero, es una desventaja para el comercio establecido, y le pone límites en cada país, permitiendo a los países más pobres vender a precios más bajos en los mercados externos.”

Sobre la emisión de papel moneda:

“Y no parece razonable incrementar esa inconveniencia a través de un dinero falsificado, que los extranjeros no aceptarán para ningún pago, y que cualquier gran desorden en el estado lo convertirá en nada.”

….

“Pero incrementar artificialmente el crédito nunca puede ser en interés de una nación comercial; pero debe crearle desventajas, incrementando el dinero más allá de su proporción natural con el trabajo y los bienes y, por lo tanto, aumentando los precios al comerciante y al industrial.”

Además, plantea Hume la «no neutralidad» del dinero (es decir que la mayor cantidad de dinero no impacta a todos los precios al mismo tiempo).

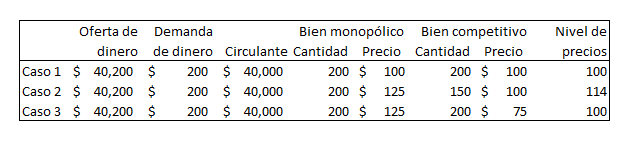

“Y, en cuanto al comercio exterior, parece que la abundancia de dinero es más bien desventajosa, elevando el precio de todo trabajo”. “Para considerar, entonces, este fenómeno, debemos considerar que aunque el alto precio de los bienes es una consecuencia necesaria del incremento del oro y la plata, no resulta en forma inmediata de este incremento: se requiere cierto tiempo antes que ese dinero circule por todo el reino, y haga sentir su efecto en todo el pueblo. AL principio no se siente ninguna alteración, los precios suben gradualmente, primero en un bien, luego en otro, hasta que todos alcanzan una justa proporción con la nueva cantidad de dinero en el reino. En mi opinión, es solo en este intervalo o situación intermedia, que el aumento de la cantidad de oro y plata es favorable a la industria. Cuando una cantidad de dinero es importada en una nación, no se distribuye entre muchas manos pero es confinada a los cofres de pocas personas, quienes en forma inmediata buscan usarlas en su beneficio.”

“Parece una máxima casi evidente en sí misma, que los precios de todo dependen de la proporción entre bienes y dinero, y que cualquier alteración considerable en cualquiera de ellos tiene el mismo efecto, tanto de elevar como de reducir el precio. Aumenta los bienes y se vuelven más baratos, aumenta el dinero y aumentan su valor. Y, por otro lado, una disminución de los primeros y un del segundo, tienen tendencias contrarias”.