Con los alumnos de la materia Escuela Austriaca, de UCEMA, vemos partes de un ensayo de Eugen von Boehm-Bawerk, con el título: “Una Contradicción no Resuelta en el Sistema Económico Marxista”. El título lo dice todo. En este trabajo muestra de una vez y para siempre la inconsistencia de la teoría del valor-trabajo.

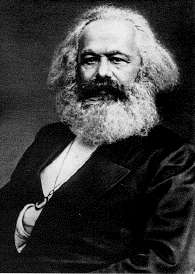

“Como autor, Marx fue un hombre de envidiable ventura. Su obra no se puede clasificar entre los libros fáciles de leer o de comprender. La mayoría de los libros de este tipo –aun aquellos con una dialéctica más asequible y una ilación matemática más liviana— habrían encontrado completamente obstaculizado el camino hacia la popularidad. Pero, contrariamente, Marx se ha transformado en el apóstol de un amplio círculo de lectores, incluyendo a aquellos que, por norma, no leen libros difíciles. Más aún, la fuerza y la claridad de su razonamiento no eran tales como para convencer a nadie. Al revés, hombres calificados como los pensadores más serios y valiosos de nuestra ciencia, por ejemplo Karl Knies, han afirmado, desde un comienzo, mediante argumentos imposibles de pasar por alto, que la enseñanza de Marx estaba repleta, de principio a fin, de toda clase de contradicciones, tanto de lógica como de hechos. Podría fácilmente haber sucedido que la obra de Marx no hubiera encontrado partidarios ni entre el público común —que no podía entender su difícil dialéctica— ni entre los especialistas, que sí la comprendían, pero captaban demasiado bien sus limitaciones. Sin embargo, en la práctica, ha sucedido lo contrario.

Tampoco ha sido perjudicial para su influencia el hecho de que la obra de Marx haya permanecido como una estructura incompleta durante su vida. Generalmente, y con razón, desconfiamos de los primeros volúmenes, no proyectados a nuevos sistemas. Los principios universales pueden describirse seductoramente en las «Secciones Generales» de un libro, pero sólo se pueden corroborar si realmente poseen la fuerza de convicción que les atribuye su creador cuando, en la elaboración del sistema, se confrontan con todos los hechos minuciosamente. En la historia de la ciencia, muchas veces se ha dado el caso de que un primer volumen, promisorio y respetable, no ha sido continuado en un segundo volumen simplemente porque, bajo el propio análisis investigador del autor, los nuevos principios no soportan la prueba de las situaciones concretas. Pero la obra de Karl Marx no ha sufrido estos contratiempos. La gran masa de sus seguidores, basándose en la fuerza de su primer libro, tenía una fe ciega en sus obras aún no escritas.

Esta confianza, por una parte, fue sometida a una severa e inusual comprobación. Marx había expresado, en su primer libro, que todo el valor de las mercancías se basaba en el trabajo involucrado en ellas y que en virtud de esta «ley del valor» deberían intercambiarse en proporción a la cantidad de trabajo en ellas invertido; que, además, la rentabilidad o plusvalía ganada por el capitalista era el fruto de la explotación del trabajador; que, sin embargo, el monto de la plusvalía no estaba en proporción al monto total del capital invertido por el capitalista, sino sólo al monto de la parte «variable» —esto es, a aquella parte del capital pagado en sueldos y salarios—, mientras que el «capital constante», el capital empleado en la adquisición de los medios de producción, no aumentaba la plusvalía. En la vida diaria, sin embargo, la rentabilidad del capital está en proporción al capital total invertido; y, principalmente por esto, las mercancías no se intercambian de hecho en proporción a la cantidad de trabajo invertido en ellas. En este punto, por lo tanto, había una contradicción entre teoría y práctica que escasamente admitía una explicación satisfactoria. Pero esta contradicción manifiesta tampoco escapó al análisis de Marx. Con respecto a ella, el autor dice: «Esta ley (esta ley, a saber, establece que la plusvalía está en proporción sólo con la parte variable del capital) contradice claramente toda la experiencia prima facie». Pero al mismo tiempo declara que la contradicción es sólo aparente y su solución requiere juntar muchos cabos sueltos, postergándose para los siguientes volúmenes de su obra. La crítica especializada pensó que podía anticiparse con relativa certeza que Marx nunca cumpliría su compromiso, ya que, como era difícil probarla, la contradicción era insoluble.

Sus argumentos, sin embargo, no produjeron ninguna impresión en el conjunto de sus seguidores. Su simple promesa excedía todas las refutaciones lógicas.