Con los alumnos de Historia del Pensamiento Económico y Social de UCEMA, vemos a Marx sobre la teoría del valor trabajo en el Cap I de El Capital, o a Trotsky sobre Marx, y luego Eugen von Böhm-Bawerk en una discusión central con Marx sobre la Teoría del Valor. BB lanza sus críticas a las bases teóricas de la teoría del valor-trabajo en varios escritos. Pero no deja de analizar porqué esas teorías erróneas terminaron por tener tanta aceptación. Aquí la esencia de la controversia según Trotsky:

«Es completamente imposible buscar las causas de los fenómenos de la

sociedad capitalista en la conciencia subjetiva –en las intenciones o planes- de

sus miembros. Los fenómenos objetivos del capitalismo fueron formulados

antes de que la ciencia comenzara a pensar seriamente sobre ellos. Hasta hoy

día la mayoría preponderante de los hombres nada saben acerca de las leyes

que rigen la economía capitalista. Toda la fuerza del método de Marx reside en

su acercamiento a los fenómenos económicos, no desde el punto de vista

subjetivo de ciertas personas, sino desde el punto de vista objetivo del

desarrollo de la sociedad en su conjunto, del mismo modo que un hombre de

ciencia que estudia la naturaleza se acerca a una colmena o a un hormiguero.»

Como sabemos, Carl Menger presentó una teoría subjetiva del valor que destruye las bases de la teoría de la plusvalía. Sin embargo, Marx tuvo mucho éxito. Así lo explica Böhm Bawerk:

Como sabemos, Carl Menger presentó una teoría subjetiva del valor que destruye las bases de la teoría de la plusvalía. Sin embargo, Marx tuvo mucho éxito. Así lo explica Böhm Bawerk:

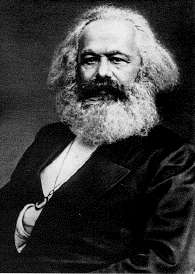

“La buena suerte de Karl Marx como autor

Como autor, Marx fue un hombre de envidiable ventura. Su obra no se puede clasificar entre los libros fáciles de leer o de comprender. La mayoría de los libros de este tipo –aun aquellos con una dialéctica más asequible y una ilación matemática más liviana— habrían encontrado completamente obstaculizado el camino hacia la popularidad. Pero, contrariamente, Marx se ha transformado en el apóstol de un amplio círculo de lectores, incluyendo a aquellos que, por norma, no leen libros difíciles. Más aún, la fuerza y la claridad de su razonamiento no eran tales como para convencer a nadie. Al revés, hombres calificados como los pensadores más serios y valiosos de nuestra ciencia, por ejemplo Karl Knies, han afirmado, desde un comienzo, mediante argumentos imposibles de pasar por alto, que la enseñanza de Marx estaba repleta, de principio a fin, de toda clase de contradicciones, tanto de lógica como de hechos. Podría fácilmente haber sucedido que la obra de Marx no hubiera encontrado partidarios ni entre el público común —que no podía entender su difícil dialéctica— ni entre los especialistas, que sí la comprendían, pero captaban demasiado bien sus limitaciones. Sin embargo, en la práctica, ha sucedido lo contrario.

Tampoco ha sido perjudicial para su influencia el hecho de que la obra de Marx haya permanecido como una estructura incompleta durante su vida. Generalmente, y con razón, desconfiamos de los primeros volúmenes, no proyectados a nuevos temas. Los principios universales pueden describirse seductoramente en las «Secciones Generales» de un libro, pero sólo se pueden corroborar si realmente poseen la fuerza de convicción que les atribuye su creador cuando, en la elaboración del sistema, se confrontan con todos los hechos minuciosamente. En la historia de la ciencia, muchas veces se ha dado el caso de que un primer volumen, promisorio y respetable, no ha sido continuado en un segundo volumen simplemente porque, bajo el propio análisis investigador del autor, los nuevos principios no soportan la prueba de las situaciones concretas. Pero la obra de Karl Marx no ha sufrido estos contratiempos. La gran masa de sus seguidores, basándose en la fuerza de su primer libro, tenía una fe ciega en sus obras aún no escritas.

Circunstancias que contribuyeron al éxito de Marx

Esta confianza, por una parte, fue sometida a una severa e inusual comprobación. Marx había expresado, en su primer libro, que todo el valor de las mercancías se basaba en el trabajo involucrado en ellas y que en virtud de esta «ley del valor» deberían intercambiarse en proporción a la cantidad de trabajo en ellas invertido; que, además, la rentabilidad o plusvalía ganada por el capitalista era el fruto de la explotación del trabajador; que, sin embargo, el monto de la plusvalía no estaba en proporción al monto total del capital invertido por el capitalista, sino sólo al monto de la parte «variable» —esto es, a aquella parte del capital pagado en sueldos y salarios—, mientras que el «capital constante», el capital empleado en la adquisición de los medios de producción, no aumentaba la plusvalía. En la vida diaria, sin embargo, la rentabilidad del capital está en proporción al capital total invertido; y, principalmente por esto, las mercancías no se intercambian de hecho en proporción a la cantidad de trabajo invertido en ellas. En este punto, por lo tanto, había una contradicción entre teoría y práctica que escasamente admitía una explicación satisfactoria. Pero esta contradicción manifiesta tampoco escapó al análisis de Marx. Con respecto a ella, el autor dice: «Esta ley (esta ley, a saber, establece que la plusvalía está en proporción sólo con la parte variable del capital) contradice claramente toda la experiencia prima facie». Pero al mismo tiempo declara que la contradicción es sólo aparente y su solución requiere juntar muchos cabos sueltos, postergándose para los siguientes volúmenes de su obra. La crítica especializada pensó que podía anticiparse con relativa certeza que Marx nunca cumpliría su compromiso, ya que, como era difícil probarla, la contradicción era insoluble.

Sus argumentos, sin embargo, no produjeron ninguna impresión en el conjunto de sus seguidores. Su simple promesa excedía todas las refutaciones lógicas. La larga demora de Marx para cumplir con su promesa de resolver la paradoja La inquietud fue mayor aún cuando en el segundo volumen de la obra de Marx, que se publicó después de la muerte del maestro, no aparece ningún intento por lograr la anunciada solución (que, de acuerdo al plan completo de toda la obra, se reservaba para el tercer volumen), y tampoco existía el menor indicio sobre el rumbo que Marx tomaría en la búsqueda de una respuesta. Pero el prólogo del editor, Friedrich Engels, no sólo reafirmaba que la solución estaba en el manuscrito dejado por Marx, sino que también incluía un abierto desafío, dirigido principalmente a los seguidores de Rodbertus, para que, en la etapa previa a la aparición del tercer volumen, intentaran con sus propios recursos solucionar el siguiente problema: «cómo puede y debe ser creada una tasa promedio equitativa de rentabilidad sin contraponerse a la ley de valor, sino en virtud de ella».

Respuesta insólita a la propuesta de Engels de presolucionar la paradoja de Marx

Considero que uno de los tributos más impactantes que pudo recibir Marx como pensador fue que el desafío no lo recogió únicamente el grupo al que estaba dirigido, sino que muchísimas otras personas provenientes de diferentes círculos. No sólo los seguidores de Rodbertus, sino que hombres de la misma línea de Marx, e incluso economistas no adheridos a ninguno de estos líderes de la escuela socialista, aun los que Marx llamó probablemente «economistas comunes y corrientes», se enfrentaron en el intento de penetrar la posible trama teórica de Marx, cubierta aún por un velo de misterio. Entre 1885 (año en que apareció el segundo volumen de «El Capital» de Marx) y 1894 (publicación del tercer volumen) se desarrolló un concurso ordinario de premios en ensayo sobre «la tasa promedio de rentabilidad y su relación con la ley de valor».

De acuerdo con el punto de vista de Engels —ya fallecido al igual que Marx— planteado en su crítica a estos concursos ensayísticos, nadie logró resolver el problema ni obtener el premio.

La «solución» de Marx publicada finalmente en 1894, con 27 años de retraso

Finalmente, después de una larga demora en la conclusión del sistema de Marx, el tema ha llegado a una etapa en la cual es posible establecer una decisión definitiva. De la simple promesa de una solución, cada uno podía pensar como quisiera. Eran incomensurables los argumentos. Incluso las refutaciones acertadas frente a los intentos de solución hechos por sus opositores, aun cuando estos autores afirmaron haberlas concebido y realizado en el espíritu de la teoría de Marx, no fueron aceptadas por los partidarios de Marx, ya que éstos siempre podían apelar a la precaria conformidad del prometido original. Pero, finalmente, éste ha sido publicado y ha proporcionado, después de 30 años de lucha, un campo de discusión sólido, escrupuloso y bien definido, donde ambos bandos pueden adoptar una posición y luchar por sus ideas, en vez de, por un lado, contentarse con la esperanza de futuras revelaciones y, por el otro, pasarse de una interpretación falsa a otra, a la manera de Proteo.”